Стратегия форекс «4 струны» довольно логичная и в то же время простая торговая система. В ней не предусмотрено использование индикаторов.

За прошедший года, с декабря 2019 года по декабрь 2020 года стратегия при риске 2% от начального депозита на каждую отдельную сделку показала положительный результат в размере 172%. Максимальная просадка составляла 12%.

- Валютная пара – EUR/AUD; EUR/NZD.

- Старший временной интервал – D1.

- Младший временной интервал – Н1.

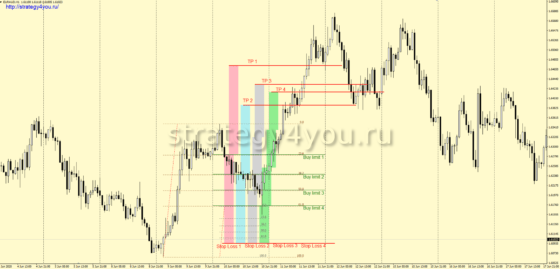

Условия для покупок по стратегии форекс «4 струны»:

1) На дневном интервале следует отметить выраженные уровни по телам сечей. Для покупок нас будут интересовать уровни, построенные по точкам, от которых происходил откат вверх.

2) Данные уровни должны быть «живыми». То есть цена после формирования уровня могла бы их пробивать пока только в одном направлении (вниз).

3) После его пробоя вниз, очередная дневная свеча все же закрывается выше этого уровня.

4) После этого переходим на часовой интервал.

5) От минимума к максимуму предыдущего дня растягивается сетка фибоначчи.

6) Если цена открытия нового дня выше уровня 23,6, то на все нижние уровни фибоначчи от 23,6 до 61,8 устанавливаются отложенные ордера buy limit.

7) Если цена открытия нового торгового дня ниже уровня 23,6, но выше уровня 38,2, то на все нижние уровни фибоначчи от 38,2 до 61,8 устанавливаются отложенные ордера buy limit.

8 ) Если цена открытия нового торгового дня ниже уровня 50, то в этот день торговля не ведется (ордера не устанавливаются).

9) Если до момента активации первого ордера цена продолжает рост, то максимальную точку сетки фибоначчи следует перестраивать (соответственно следует передвигать лимитные ордера). Однако, после активации первого же ордера все остальные ордера больше не передвигаются вне зависимости от поведения цены.

10) От уровня 100 до уровня 61,8 следует растянуть еще одну сетку фибоначчи. За уровень 61,8 именно этой сетки устанавливается стоп-лосс по каждой отдельной сделки.

11) Уровень перевода в безубыток для:

— ордера от 23,6 в два раза меньше размера его же стоп-лосс ордера.

— ордера от 38,2 при достижении ценой уровня 0.

— ордера от 50 при достижении уровня 23,6.

— ордера от 61,8 при достижении уровня 38,2.

12) Уровень фиксации прибыли:

— ордера от 23,6 равен размеру его же стоп-лосс ордера.

— ордера от 38,2 в два раза больше размера его же стоп-лосс ордера.

— ордера от 50 в три раза больше размера его же стоп-лосс ордера.

— ордера от 61,8 в четыре раза больше размера его же стоп-лосс ордера.

13) Если расстояние от уровня 100 до уровня 61,8 основной сетки фибоначчи меньше 50 пунктов, то стоп-лосс устанавливается за минимум предыдущего дня.

14) После завершения торгового дня неактивные ордера следует удалить.

Условия для продаж по торговой системе «4 струны»:

1) На D1 интервале нужно отметить выраженные уровни по телам сечей. Для сделок на продажу нас будут интересовать уровни, построенные по точкам, от которых происходил откат вниз.

2) Эти уровни должны быть «живыми». То есть цена после формирования данного уровня могла бы их пробивать пока только в одном направлении (вверх).

3) После пробоя вверх такого уровня очередная D1 свеча все же закрывается ниже него.

4) После выполнения этих условий, переходим на часовой интервал.

5) От MAX к MIN предыдущего дня растягивается сетка фибоначчи.

6) Если цена открытия нового дня ниже уровня 23,6, то на все верхние уровни Fibo от 23,6 до 61,8 устанавливаются отложенные ордера sell limit.

7) Если цена открытия нового торгового дня выше уровня 23,6, но ниже уровня 38,2, то на все верхние уровни Fibonacci от 38,2 до 61,8 устанавливаются отложенные ордера sell limit.

8 ) Если цена открытия нового торгового дня выше уровня 50, то в этот торговый день торговля не ведется вовсе (ордера не устанавливаются).

9) Если до момента открытия первого ордера цена продолжает снижение, то минимальную точку сетки Fibo следует перестраивать (соответственно следует передвигать лимитные ордера). Но, после активации 1-го же ордера все остальные ордера больше не передвигаются вне зависимости от поведения цены.

10) От уровня 100 до уровня 61,8 следует растянуть еще одну сетку Fibonacci. За уровень 61,8 именно этой сетки устанавливается страховочный стоп-лосс по каждой отдельной сделки.

11) Уровень перевода в точку безубытка для:

— ордера от 23,6 в 2 раза меньше размера его же stop-loss ордера.

— ордера от фибо 38,2 при достижении ценой уровня 0.

— ордера от Fibo 50 при достижении уровня 23,6.

— ордера от уровня 61,8 при достижении уровня 38,2.

12) Уровень фиксации прибыли по правилам стратегии:

— ордера от 23,6 равен размеру его же Stop-loss ордера.

— ордера от 38,2 в 2 раза больше размера его же стоп-лосса.

— ордера от 50 в 3 раза больше размера его же стоп-лосса.

— ордера от 61,8 в 4 раза больше размера его же стоп-лосса.

12) Если расстояние от уровня 100 до уровня 61,8 основной сетки Fibo меньше 50 пунктов, то стоп-лосс устанавливается за MAX предыдущего дня.

После завершения торгового дня, все неактивные ордера нужно удалить.

Сергей, а если у нас дневной уровень отработал уже , то есть принес нам профит или стоп, то при дальнейшей торговле этот уровень тоже учитывается и все предыдущие отработанные уровни или ждем формирование новых ?

Стратегия очень любопытная,даже возникло желание попробовать испытать. Однако у меня такой вопрос — как она поведет себя при серьёзных изменениях тренда? Понятно что любая стратегия хороша, когда несмотря на волатильность и колебания общий тренд движется в одном направлении. А есть ли механизмы защиты от потерь при развороте графика кардинально?

Согласно описанным условиям на покупку фибоначи немного не правильно растянуто. Но по факту очень заманчивая стратегия. Спасибо

Все что есть по условиям — описано в стратегии…

Андрей, если уровень пробивался в обе стороны (а значит уже отработан), то он нас больше не интересует.

Владислав, о каком развороте вы говорите? не очень понятно, что необычного может произойти… Ну пойдет цена без откатно теперь в одно направлении… ничего страшного… на ее пути либо будут попадаться старые исторические уровни, от которых мы как раз и будем брать сделки. Если же там нет никаких уровней вообще, то попросту не будет сделок и все…

Александр, там все верно построено. Если ни один орде на активирован, а цена переписывает максимум , то фибо перестраивается и ордера переставляются.

Если активируется ордер от 23,6 (к примеру покупки), цена идет вверх, переписывает максимум дня, ордер переводится в б/у, и после этого цена идет вновь вниз и достигает 38,2, 50 и 61,8. Вопрос: после переписи максимума оставшиеся три ордера удаляются или нет ?Если да, то получается единственный ордер от 23,6 выбивает по б/у и все?

И второй вопрос: все четыре ордера с одинаковым объемом или уже все с разными (т.к. СЛ у каждого ордера свой) ?

Дмитрий, нет, ордера не удаляются, но если сначала была активация ордера от 23,6, то и фибо уже не перестраиваем. Соответственно ордера остаются на своих местах.

По всем сделкам риск одинаковый, но объем конечно разный. Чем глубже откат, тем больше объем.

Сергей, а доходность 172% за год — это по двум парам?

Я попробовал несколько других пар, похоже, что принцип этой ТС и там должен работать. Ведь этот принцип железобетонный: мы ищем ложный пробой оч. значимого уровня на Д1. А затем, когда свеча зашла обратно под уровень (в случае продажи), мы входим на Н1 на откате (тестировании) к этому сильному уровню.

Я прям загорелся этой ТС.

А давайте, коллеги-трейдеры, поделимся результатами и мыслями вслух по окончании января, ведь месяц торговли на 20-30 парах — это уже статистика!

Кто за?

Добавлю немного: мне эта стратегия показалась еще и чрезвычайно удобной — удобной тем, что пар можно взять много, а утренний неспешный анализ отнимает совсем немного времени. Сопровождение же сделок в течение дня — это открыть терминал всего три раза за день. То есть после завтрака — анализ и выставление ордеров, в обед — контроль, после ужина — ещё раз (на возможность перевода ордеров в безубыток), ну и перед сном последний раз глянуть.

Как по мне то п.1и2 очень расплывчатое описание. нет четкого трактования. А когда нет четкости — можно под эту гребенку и ложный сигнал притянуть. ну и потеря из-за этого.