Чтобы обеспечить прибыль, направление движения цены и торговли трейдера должны совпадать. Одним из инструментов, помогающих увидеть соотношение сил на рынке является биржевой стакан.

Что такое биржевой стакан и для чего он нужен

Такой структурированный список, который также называют книгой приказов, глубиной рынка, level 2 (на американском рынке), используется спекулянтами для анализа ситуации на площадке.

Для краткосрочной торговли и скальпинга важно правильно определить точку входа и направление смещения вероятности изменения стоимости ценной бумаги или фьючерса.

Особенности

Один из параметров стакана — глубина. Например, в терминале QUIK глубина 20*20 означает, что список будет состоять из 20 лучших предложений, как от продавцов, так и покупателей. На фьючерсных площадках по индивидуальной просьбе могут предоставить более глубокий стакан.

Аналог Level 1 на американском рынке — лента сделок в распространенной в России торговой программе QUIK находится в меню “Создать окно” и называется «Таблица обезличенных сделок». Поток данных может быть отключен по умолчанию и потребуется запросить у своего брокера о включении.

Особенности инструментов:

- В биржевом стакане представлены лимитные ордера и их общее количество по той или иной цене.

- В “принтах” — строчках ленты, смотрят объем по ценам и его распределение.

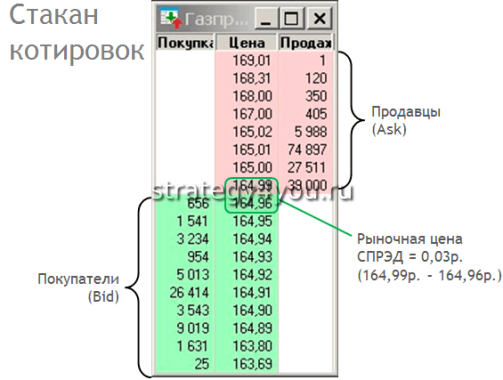

Структура стакана цен на рынке

Для лучшего понимания, что такое стакан на бирже, нужно хорошо усвоить его структуру:

- Чаще всего красным цветом показывают приказы продавцов, а зеленым или синим — покупателей. Особенности оформления могут быть разными в зависимости от сервиса.

- В первом столбце указывается стоимость инструмента, втором — число предложений игроков.

- Спред (разница между ценой продавца и покупателя) хорошо виден в месте соединения цветов (ордеров ask и bid).

Виды заявок в стакане

Для удобства игроков в трейдинге применяют несколько видов торговых приказов:

- Лимитные. Размещаются заранее, содержат указание по стоимости актива и количеству контрактов (лотов). Наиболее распространенный тип.

- Рыночные. Исполняются сразу после создания по цене на момент. Ордер может закрываться по разным ценам.

- Условные. Включают любые не лимитные приказы, которые осуществляются при выполнении на рынке заданных условий.

Сделки по рыночным заявкам в стакан не попадают, так как выполняются мгновенно. Чтобы сработал условный ордер, ждут, когда будет подходящая ситуация. Такие заявки тоже не попадают в стакан. В зависимости от биржи разные ордера считаются крупными, средними или мелкими.

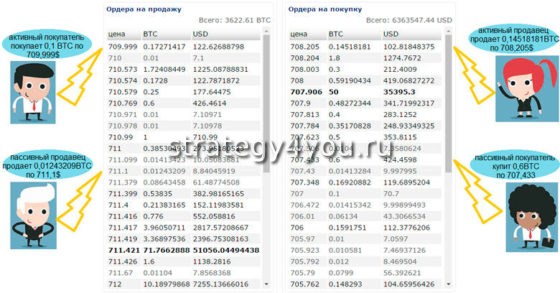

Агрессивные и пассивные заявки

Такие ордера бывают 2 видов:

- рыночного типа — могут появиться в любой момент и выполняются по текущей цене, двигая ее;

- лимитированные, но быстро изменяются, все время подтягиваясь к стоимости на рынке и могут долго удерживать его направление.

Пассивные приказы удерживают уровни сопротивления или поддержки. Чаще всего ордера такого типа располагаются у сильных графических уровней. Когда пассивные заявки закрываются, цена, которую они защищали, пробивается, и с помощью агрессивных приказов рынок двигается дальше.

Анализ и применение в торговле

На рынке фьючерсов и опционов при скальпинге, кратко- и среднесрочной торговле таблица ордеров является основным инструментом для принятия решений игроками.

Что анализировать в стакане

При отслеживании ордеров в ленте нужно обращать внимание на:

- появление больших объемов — крупных продавцов или покупателей;

- прохождение по сравнительно небольшому ордеру множества принтов, с суммарным объемом, превышающим оффер;

- скупку у некоторой цены всех контрактов;

- размещение заявок с равным или изменяющимся по видимому закону объемом через одинаковые промежутки времени;

- постановка больших ордеров в противоположных направлениях.

Крупные заявки

Главное в чтении ленты — определить наличие крупных игроков и понять их намерения.

- Игрок принял решение зафиксировать прибыль. Возможен разворот рынка. С подобной целью ордера выставляют вблизи минимумов/максимумов внутри дня.

- Нужно удержать уровень и/или набрать позицию. Чаще всего такие заявки появляются рядом с поддержкой или сопротивлением. Когда торговая система заключается в отработке отскоков цены, то за уровнем ставят стоп-лосс. Если остаток по крупной заявке у уровня быстро уменьшается и частота принтов у оффера растет, то возможен пробой и следует размещать стоп-приказы за поддержкой/сопротивлением.

Если у уровня нет ордеров, то рынок может перейти в боковик.

Канал

Как и при торговле, по графику в биржевом стакане можно определить канал, когда цена движется от поддержки к сопротивлению и обратно.

Пример стратегии торговли в каналах:

Если торговая система рассчитана на работу в канале, то приказы размещаются у его границ, где скупаются и распродаются большие объемы. Заявки в форме лимитных и стоп-ордеров позволяют отрабатывать движение цены между уровнями, которые также являются основой для расчета стоп-лосса.

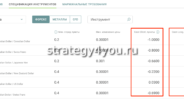

Айсберг приказы

По аналогии с айсбергами у ордеров такого типа присутствует “подводная” невидимая часть. Понять, какие объемы скрываются за небольшой повторяющейся позицией невозможно.

В терминале QUIK отслеживать такие сделки удобно по “Таблице обезличенных приказов”.

Buy hunt, sell hunt

Для набора позиции или удержания поддержки/сопротивления существуют торговые алгоритмы, позволяющие покупать или продавать все активы у нужной цены.

Buy-hunt — скупка инструмента по заданной цене и ниже, sell hunt — продажа от уровня и выше него.

Импульс

Например, после коррекции вниз мало покупателей, а плотность заявок на продажу большая. Чаще всего следует ожидать движения вверх. Рынок движется против толпы, от объема к объему. В таких ситуациях рекомендуется открывать ордер на покупку при первых признаках сдвига баланса в ленте — начала движения вверх.

Повторяющиеся заявки

Чтобы до нужного момента не изменять ситуацию на рынке, крупные трейдеры вынуждены разными способами скрывать свои действия и намерения.

Один из способов маскировки — повторяющиеся приказы, когда через 3-30 секунд появляются офферы с равным или закономерно изменяющимся количеством лотов (10, 15, 20 и т.д.).

При фиксации подобного положения можно ожидать движения рынка после того, как крупный игрок сформирует заданные объемы. Мелкий трейдер будет в выигрыше, если торгует на одной стороне с большими операторами.

Флиппинг (flipping)

Стратегия применяется для манипуляции рынком и состоит в том, чтобы создать видимость возможного движения цены в одну из сторон, с намерением играть в противоположном направлении.

Для этого, например, снизу открывают айсберг-бид, а вверху ставят аск большого объема.

В нужный момент аск сверху убирают без исполнения, а снизу появляется крупный бид и направляет рынок против не понявших махинации и попавших в ловушку трейдеров.

Контакт агрессивных и пассивных заявок

Перед пробоем уровня бывает, что пассивные и агрессивные ордера сходятся.

- Торговать вместе с агрессивными игроками после пробоя плотности пассивных заявок с расположением стоп-лосса под пробитым уровнем.

- Торговать откат от цены, где расположены пассивные приказы.

- Дождаться более ясной ситуации и не участвовать в торгах.

Диапазоны без цен

Если образовалась зона, в которой нет или мало ордеров, то открытие в ней офферов может как остаться незамеченным, так и спровоцировать импульс.

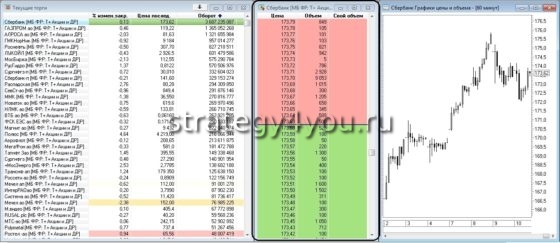

Эффективность применения биржевого стакана

Для долгосрочной и среднесрочной торговли стакан на бирже используется редко. Игроки, торгующие внутри дня, скальперы и свинг-трейдеры используют стакан и ленту. Наблюдение за рынком с помощью этих инструментов помогает снизить риски и увеличить прибыль.

Манипуляции крупных участников на бирже увеличивают количество ложных торговых сигналов и вынуждают трейдеров использовать более сложные системы с целым набором инструментов.

Стакан цен на Форекс

На валютном межбанковском рынке Форекс таблица ордеров или лента не отображаются в терминале MetaTrader 4. По своей структуре Форекс состоит из множества площадок с суммарным оборотом несколько трлн долл. в день.

Тот стакан цен, что представлен, например, в Метатрейдере не способен выполнять функции, традиционно отводимые таблице приказов для срочных инструментов бирж.

Трейдеры, торгующие разными инструментами Форекс, применяют другие стратегии, без использования стакана.