Перед тем, как открыть счет в одном из зарубежных банков, необходимо очень тщательно изучить все предложения, ознакомиться с особенностями оформления и законодательными требованиями, выбрать самые привлекательные условия. Кроме того, есть определенные нюансы и в законодательстве РФ, согласно которым должны действовать граждане, желающие открыть счет за границей.

Денежные вклады под проценты в иностранные банки

Еще десятилетие тому вклады в иностранные банки граждане России могли открыть лишь после получения специального разрешения от Центробанка, которое предоставляли только ограниченному кругу лиц. По причине таких ограничений 90% россиян вкладывали средства в отечественные финансовые структуры. Но в 2015 году в ФЗ «О валютном регулировании» сделали поправки, благодаря которым открылась возможность делать вклады в любые зарубежные банки.

Что нужно знать о депозите в иностранном банке

Прежде, чем вкладывать средства в любой банк, необходимо хорошо разобраться в теме. Особенно когда речь идет о зарубежных финансовых организациях, которые работают по другому законодательству, находятся в разных странах.

Основные понятия, которые нужно знать:

- Вкладчик – это лицо, пришедшее в отделение заключить договор с банком про размещение средств на счету с целью хранения и получения прибыли.

- Банковский вклад – определенная сумма, которую клиент размещает в банке.

Депозит – средства на счету, которые хранит и использует банк, выплачивает за это проценты.

- Проценты – прибыль, которую выплачивают физическому лицу за размещение в банке средств (их структура может использовать по своему усмотрению).

- Депозитные средства – сумма денег вкладчика, которая хранится в финорганизации.

- Первоначальный взнос – точная сумма, которую клиент сразу размещает при открытии счета.

- Кредитные средства – сумма средств, которые клиент может одолжить у банка на указанных в договоре условиях.

- Условия – регламенты, которые действуют при передаче клиентом банку средств.

- Сроки вклада – время, на которое средства размещаются в банке.

- Заключение договора – клиент и банк подписывают соглашение про сотрудничество.

- Расторжение договора – завершение соглашения досрочно по требованию одной/двух сторон.

- Неустойка – сумма средств, которые удержит банк с клиента в случае снятия денег ранее оговоренного срока.

Зная значение вышеперечисленных терминов, клиенту будет проще разобраться со всеми условиями. Принцип сотрудничества банка и вкладчика прост: физическое лицо отдает свои средства банку на хранение на определенных условиях (сроки, сумма, условия досрочного снятия/пополнения и т.д.), а в конце периода получает проценты в дополнение к сумме.

Как работают зарубежные банки на территории РФ

С другой же стороны, при открытии счета в любой структуре за рубежом граждане страны обязаны сообщать о вкладах в течение месяца по зарегистрированному месту жительства в налоговую инспекцию. Также нужно сообщать и про закрытие счета.

Чтобы контролировать данное требование, закон обязывает российские банки, через которые средства переводятся в зарубежные финансовые структуры, требовать от клиентов уведомление налоговой инспекции или свидетельство про регистрацию счета. Без этой бумаги банки, которые дорожат репутацией, средства за рубеж не переведут.

Требования ко вкладчику

Для россиян, желающих открыть счет за рубежом, также важна финансовая репутация. Наличие хороших рекомендаций от российских финорганизаций, функционирование бизнеса в стране размещения вклада (лучшее преимущество), указание постоянного места работы – все это говорит в пользу клиента.

Какой зарубежный банк выбрать гражданину России

Выбирая зарубежный банк, необходимо очень хорошо изучить сами организации и условия, на которых можно открыть вклад иностранным гражданам. Тут важно учитывать весь комплекс данных и использовать всевозможные способы получения информации о финансовых структурах.

- Уровень надежности – компания обязательно должна иметь лицензию, опыт работы на рынке (и чем дольше, тем лучше).

- Конфиденциальность – гарантия сохранения в тайне от третьих лиц всех данных.

- Репутация – отзывы клиентов, место банка на современном рынке, сотрудничество с известными серьезными организациями и т.д.

- Валюта вклада – есть организации, что принимают средства лишь в валюте своего государства, что может быть не совсем удобным и подходящим клиенту.

- Условия – должны быть максимально выгодными (высокие процентные ставки, разумная стоимость обслуживания, невысокие комиссии при совершении трансакций и т.д.).

- Штрафные санкции в случае досрочного расторжения договора и прекращения сотрудничества – неустойки не должны быть огромными.

Наиболее надежные и популярные зарубежные банки:

- Кипр – предлагают самые высокие годовые (до 4.5% в долларе США): Cyprus Popular Bank Ltd., Bank of Cyprus, AlphBank.

- Латвия – самые выгодные условия у BIGBAN и Citadele (до 3%).

- США – самые востребованные у россиян Edvard и Jones Vanguard Croup, которые дают до 2.96% годовых.

- Великобритания – лидером является Bank of London and the Middle East со ставкой до 2.8% в фунтах стерлингов.

Италия – депозит в ING Direct Italia со ставкой 1.4 в евро.

- Бельгия – лучшим считается ING Belgium, ставки до 1.25% в евро.

- Германия – ING DiBa со ставкой в районе 1% годовых в евро.

- Швеция – привлекает Nordea со ставкой 1% в кронах.

- Нидерланды – евровый вклад в ABN AMRO со ставкой до 1%.

- Швейцария – надежный банк Postfinance предлагает всего 0.15% в год в местной валюте (швейцарские франки) и с учетом расходов на обслуживание это наиболее привлекательный вариант. Самая высокая ставка в стране у Credit Suisse (до 0.72%), но расходы на обслуживание больше прибыли.

Указанные процентные ставки базовые, зарубежный банк может понижать уровень прибыльности по оформленному депозиту для нерезидентов.

Как положить деньги под проценты в иностранный банк

Иностранные банки хотят знать своего клиента, поэтому открытие счета предполагает определенные требования и этапы процедуры. Чтобы открыть счет, клиенту нужно обратиться в отделение банка, заполнить анкету с указанием всех данных про место жительства, рождения, работы, контакты и т.д. Информация про место жительства подтверждается документально – в большинстве случаев это выписанные на имя клиента платежи за коммунальные услуги.

Также банк может потребовать рекомендательные письма от другого известного банка, работодателя. Прекрасно, если работодателем выступает известная компания, в предоставивший рекомендацию банк включен в SWIFT. Хорошо бы добавить письмо от клиента банка, в котором предполагается открывать вклад. Это не обязательное условие, но повышает шансы на реализацию задуманного.

- Заверенная нотариусом копия паспорта обычного и заграничного.

- Оригинал справки с места жительства.

- Резюме установленного образца на английском языке.

- Справка из российских банков, где клиент обслуживался.

- Справки про доходы на протяжении предыдущих 2-3 лет и документы для подтверждения законности финансовых поступлений.

- Заявление на открытие счета с указанием цели вложений, ожидаемой прибыли, сроков вклада (на английском языке).

- Документ про отсутствие судимости и для подтверждения, что по заявителю не ведется следствие.

- Справка о составе семьи.

- Номер ИНН.

- Квитанции про оплату коммунальных услуг.

В качестве дополнительных документов могут потребовать самые разные бумаги, список которых лучше попросить заранее до прихода в отделение для открытия счета. Как только документы будут поданы, клиент ждет рассмотрения.

Если ответ положительный, подписывается договор и вносятся средства на депозит. Далее в течение месяца нужно отправить сведения про вклад в ФСН России.

Особенности обслуживания в зарубежных банках

До того, как открыть вклад в зарубежном банке, нужно очень хорошо изучить все условия. Ведь потом, даже при условии, что клиент что-то пропустил или не понял, никто не освободит его от ответственности и последствий необдуманных действий. Следует помнить, что для нерезидентов условия в иностранных банках могут меняться.

Стандартные условия в зарубежных банках:

- Срок оформления вклада – от 7 дней до 3 месяцев.

- Пополнение счета – наличным/безналичным расчетом.

- Валюты – обычно это доллары США, евро или валюта страны.

Конфиденциальность – гарантирована благодаря хранению информации на отдельных серверах в зашифрованном виде.

- Управление депозитом – через онлайн-банкинг, карту и с использованием других доступных методов.

- Минимальная сумма депозита – обычно от 10000 до 50000 долларов США (зависит от банка и условий конкретного вклада).

- Минимальная сумма страховки на случай банкротства финансовой организации – в Евросоюзе составляет 20000 евро, но условия нужно уточнять дополнительно.

- Условия получения дохода – ежемесячно либо в конце срока.

- Возможность осуществления трансакций между иностранными/российскими банками с небольшими комиссиями.

- Предоставление данных в ФНС России – обязательное условие, независимо от выбранного банка и государства, в которой он работает.

Эксперты уверяют, что суммы для размещения в зарубежных банках должны быть внушительными. Так, швейцарские банки, которые специализируются на private banking, не работают с клиентами, которые хотят разместить меньше 100000 долларов США. Аналогично работают и многие европейские банки.

Стоит помнить, что обычно расходы на открытие и обслуживание счетов в банках составляют до 1000 долларов США (есть и больше), требования касательно неснижаемого остатка могут быть равными десяткам тысяч евро или долларов. Также нужно учесть такую особенность: банк оставляет за собой исключительное право остановить операции по клиентскому счету при выяснении факта, что предоставленная личная информация недействительна.

В каких валютах выгоднее делать вклад в иностранном банке физическому лицу

От резких скачков лучше всего защищены евро и доллар США, поэтому все эксперты единогласно советуют выбирать одну из этих валют. Некоторые рассматривают японскую йену, которая много лет демонстрирует стабильность. Также объективно надежным считается швейцарский франк.

С какими проблемами можно столкнуться, открывая вклад в зарубежном банке

Бывают сложности с самим открытием счетов – иностранные организации нередко из-за санкций отказываются это делать. А те, что соглашаются, проверяют вкладчиков чрезвычайно тщательно и требуют обязательного предоставления большого пакета документов.

Распространенные сложности при открытии счета в зарубежном банке:

- Необходимость лично общаться в отделении с сотрудниками банка на английском языке – сюда, кроме знания языка или оплаты услуг квалифицированного переводчика, нужно включить расходы на перелет, проживание.

- Большие суммы для открытия счета – с несколькими тысячами долларов или евро нерентабельно в принципе рассматривать такой вариант.

- Наличие ограничений на разрешенное количество внесенных депозитов и совершенных трансакций, на минимальный остаток на счете и т.д. Иногда клиенты не могут вывести даже 10000 долларов США за раз без тщательных проверок банком.

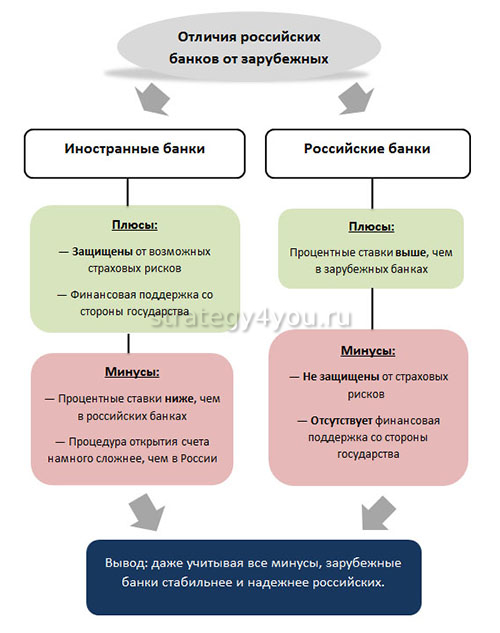

Плюсы и минусы вкладов в иностранные банки

Главные достоинства открытия счета в зарубежном банке:

- Высокий уровень надежности за счет хорошей репутации и квалификации сотрудников банка, стабильности экономики страны, в которой он работает.

- Большие суммы для страхового возмещения в случае банкротства или потери банком лицензии.

- Возможность диверсифицировать имеющиеся средства, защитить их от курсовых колебаний.

- Гарантия прибыльности (пусть минимальной, но все же).

- Доступ к средствам в случае обучения в стране, желания купить недвижимость, открыть бизнес.

Из недостатков стоит упомянуть такие: сложность проверок и сбор большого числа документов, существенные расходы на обслуживание, высокие суммы минимальных вкладов, длительный процесс рассмотрения заявки. Так, если в Москве можно открыть счет за несколько минут, то в Лондоне или Брюсселе иностранному гражданину придется ждать несколько дней, а то и месяцев.