Какой вклад лучше открыть?

Разные вклады помогают не только сохранить денежные средства, но и приумножить их. Ставки по депозитам постоянно растут, позволяя людям снимать набегающие проценты и тратить их по своему усмотрению. Инвестировать можно любую сумму. Клиенты финансовых организаций задаются вопросом, в каком банке предпочтительнее открыть вклад под высокий процент в Москве и других городах России.

Обычная копилка

Вклад в банке

Перед тем как сделать срочный вклад физическому лицу и получить наибольшую прибыль, необходимо разобраться, что означает этот термин. Денежные средства передаются клиентом банку на несколько недель или месяцев. Финансовая организация обязуется сохранить и приумножить деньги. Самый выгодный вклад под максимальный процент — срочный. От вкладчика требуется полное соблюдение условий договора.

Зачем он нужен его обладателю?

Помимо высоких процентов по вкладам, банковская операция имеет ряд преимуществ:

- Возможность создания капитала. Человек после открытия депозита может накопить большую сумму и жить на проценты от вклада, не тратя ее основную часть.

- Возможность регулярно перекрывать текущие расходы. Самая высокая процентная ставка, предложенная банком, обеспечивает быстрый прирост прибыли и дает возможность вкладчику при необходимости снимать немного денег.

- Возможность накопить на крупную покупку. Ставки по вкладам позволяют накопить на отпуск или дорогостоящую покупку за несколько месяцев, при условии, что человек открыл пополняемый депозит.

Перед тем как открыть вклад, необходимо разобраться, какой тип вложений наиболее выгодный.

Рублевый или валютный — что выгоднее и какой надежнее?

Подбор вклада осуществляется исходя из предпочтений клиента финансовой организации. Многие граждане Российской Федерации предпочитают хранить сбережения в рублях. Условия предлагает банк, вклады и расчеты по ним удобнее проводить в отечественной валюте. Если вкладчик руководствуется основными принципами получения выгоды (диверсификации), то ему необходимо обратить внимание на текущий курс валют.

В рублях

Рублевые вклады, ставки по которым наиболее высокие, имеют ряд преимуществ и недостатков.

- отсутствие необходимости выплачивать налоги;

- фиксированные выплаты;

- дистанционное открытие вклада (посредством онлайн банка);

- возможность самостоятельно проводить операции;

- обязательное страхование больших сумм;

- вложение минимальной суммы (от 1000 руб.).

Подобрать вклад можно в любом банке.

Рубль может обесцениться, и все накопления «сгорят». Это считают наиболее существенным минусом. Если вкладчик решит доверить банку более 1 500 000 руб., то капитал подлежит обязательному страхованию. Меньшие суммы можно потерять, если у банка отзовут лицензию.

В евро

Согласно отзывам, вклады в евро считают одним из надежных способов хранения и приумножения капитала. Стабильность валюты обеспечивают страны, входящие в Европейский союз. Курс резервной валюты постоянно растет, увеличивая прибыль вкладчика.

Ставки по евровкладам, сравнить которые можно на специальных платформах, не позволяют открыть долгосрочный депозит. Если курс валюты будет постоянно расти, финансовая организация понесет убытки, поэтому денежные средства вкладывают на 6-12 месяцев.

В долларах

Проценты по вкладам в долларах достаточно высоки, на разнице курсов можно заработать. Если клиент банка решает открыть валютный депозит, то у него появляется возможность диверсифицировать несколько портфелей одновременно. Процедура позволяет сохранить капитал, вложенный в резервной валюте, и приумножить деньги, хранящиеся в отечественной.

Долларовые депозиты имеют ряд недостатков. Такие вклады страхуют в рублях, поэтому клиент после разорения организации может вернуть финансы только в отечественной валюте. Из-за регулярных скачков курса вкладчик может понести убытки. Предотвратить потери поможет создание мультивалютных портфелей.

Что еще полезно знать о средней максимальной ставке?

Если кредитная организация самовольно повышает ставки на 2-3%, то она обязана выплатить дополнительную повышенную ставку (100%-500% от базового уровня ставки). Если вознаграждение по депозиту не превышает максимальный процентный пункт (2-3%), то банк обязан внести взнос по дополнительным ставкам (0,23%).

Если организация не завысила ставку по вкладу относительно средней максимальной величины, то банк обязан отчислить в ФСВ 0,15% от среднеквартального размера остатков по депозитам.

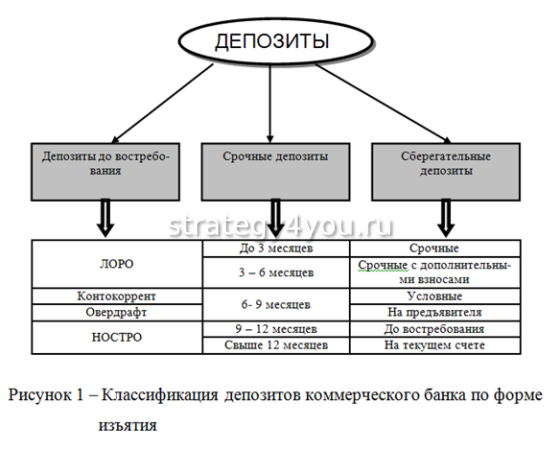

Срочный или до востребования?

Банки предлагают клиентам несколько способов хранения денег.

В зависимости от сроков, выделяют:

- срочные;

- до востребования.

Депозиты, открытые до востребования, позволяют снять деньги в любой момент, по желанию клиента. Банки предлагают минимальные ставки по таким вкладам — не более 1-2%. Если клиент решает поместить деньги в банк на несколько месяцев, то начисление дохода осуществляется в конце срока.

Срочные депозиты открывают на 10-12 месяцев. Если вклад с более длительным периодом хранения, то ставка может вырасти до 7-8%.

Пополняемый или непополняемый?

Перед тем как открыть депозитный самый выгодный банковский вклад

Чтобы не ошибиться с выбором вклада, специалисты советуют придерживаться некоторых советов:

- Определить сроки. Деньги доверяют банку на месяц, квартал, полгода или год. Можно заранее выбрать число и день недели, в которые закроют вклад.

- Выбрать тип вклада. В зависимости от того, можно ли снимать и пополнять счет, примерно подсчитывается прибыль. Популярностью пользуются классические депозиты, не предусматривающие возможность довложения и преждевременного снятия средств.

Определиться с валютой. Наиболее прибыльными считают вклады в рублях, а наиболее надежными — в евро или долларах. При открытии следует учитывать возможные риски (скачки курса).

- Подобрать наиболее надежный банк. Лучшие вклады чаще всего предлагают частные организации. Можно порасспрашивать знакомых или посетить офисы расположенных неподалеку банков.

Полагаться на рекламу в этом случае нельзя. Агитирующие ролики не всегда содержат информацию в полном объеме. После того как клиент определился со сроками, валютой и выбрал надежный банк, необходимо внимательно ознакомиться с условиями договора. Внутри документа прописаны права и обязанности сторон. Ставки, возможность досрочного снятия и различные санкции также указаны в договоре.

Для кого я его открываю?

Депозиты и вклады люди открывают для личных нужд. Если человек хочет открыть накопительный счет не на свое имя, то при обращении в банк он должен иметь пакет документов, заверенных нотариусом (включая доверенность). В этом случае организация на законных основаниях принимает деньги на хранение. Формально потребуется присутствие лица, на имя которого планируется открытие счета: в противном случае пополнить депозит не получится.

Многие родители задаются вопросом, можно ли открыть счет на имя ребенка, чтобы обеспечить ему стабильность в будущем. Такую возможность предоставляют частные банки. Родители обязаны посетить офис организации, написать заявление и предоставить необходимые документы (свидетельство о рождении ребенка, паспорт или другой документ, удостоверяющий личность вкладчика).

Когда я хочу получить деньги обратно?

Обналичить вклад можно после обращения в банковский офис по прошествии срока. При себе вкладчик должен иметь паспорт и договор. Если с руководством банка была обговорена услуга по снятию денег через банкомат, то наличие пластиковой карты — обязательно. Нужную сумму вкладчик получает в кассе. Если вклад был открыт через онлайн-банк, то закрыть его можно посредством личного кабинета. Средства переводят на карту или банковский счет.

Буду ли я что-то делать со своим вкладом?

Вклады до востребования и срочные депозиты имеют ряд отличий друг от друга. Главным различием считают доход: у последних он немного выше. Первый тип хранения денег не предусматривает специальных условий возврата.

В каком виде хранить?

Деньги можно хранить несколькими способами. Банки и другие кредитные организации предлагают своим клиентам открыть валютный, рублевый вклад или поместить средства на обезличенные счета драгоценных металлов. Крупные организации допускают открытие депозитов во франках, йенах или юанях.

ОМС, или обезличенный металлический счет, подразумевает перевод денег в драгоценные металлы (платина, серебро, золото). По договору на такие депозиты начисляются проценты в рублях или в валюте. За обслуживание ОМС организация берет с клиента небольшое вознаграждение.

Как открыть повышенный депозит — с высоким процентом?

После того как клиент определился с типом и сроками депозита, банк предлагает ему подписать договор.

- Условия, при которых у клиента появляется возможность пополнить счет или снять с него деньги.

- Срок, порядок (включая долгосрочный) возврата денег. Некоторые организации требуют заранее уведомлять их о закрытии счета, чтобы заказать деньги.

- Порядок начисления вознаграждения (капитализация или простые проценты).

- Изначальная сумма депозита.

Договор обязательно должен быть заключен в письменной форме.

Основные варианты:

- получить сертификат, сберегательную книжку или любой другой документ, который полностью соответствует требованиям банковской и законодательной практики;

- письменно согласиться с офертой (условия и правила размещения депозитов);

- уведомить письменно банк о согласии с его условиями.

Один экземпляр банк выдает на руки клиенту, второй — хранит у себя.

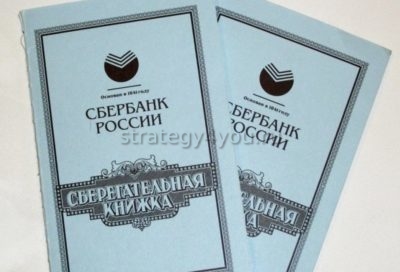

Что такое сберегательная книжка?

В сберкнижку от руки вписывают следующие данные:

срок возврата денежных средств (при условии, что депозит не бессрочный);

- даты проведения операций;

- произведенные ранее транзакции (снятие, зачисление, переводы);

- номер счета, состоящий из 20 цифр;

- инициалы вкладчика и точное место жительства;

- адрес банка и его наименование.

Записи должна быть завизированы сотрудником банка.

Сберегательные книжки бывают 2 видов:

- На предъявителя. С их помощью можно снимать деньги со счета и пополнять его. Распоряжаться документом может человек, на чье имя была доверенность как распорядителя.

- Именная. Документом этого типа имеет право распоряжаться только владелец, чье имя вписано в книжку.

Можно ли оформить надежный вклад, не приходя в банк

Крупные банки имеют интернет-сервисы и работают в сети, поэтому можно открыть депозит дистанционно, без посещения организации. Для этого клиент должен иметь доступ к зарегистрированному на него личному кабинету. Пополнить счет можно через онлайн-банкинг, введя реквизиты карты и заполнив необходимые данные.

Что такое сберегательный сертификат?

Сберегательные сертификаты — один из способов приумножения и хранения денег. Его можно приобрести не в каждом банке. В ценных бумагах прописана сумма депозита, внесенного в финансовую организацию и установлены права вкладчика. Клиент оформляет вклад, не имея возможности пополнить или продлить его. Доход, который часто прописывают в договоре, удостоверяется сертификатом.

Сберегательный сертификат бывает персонализированным. Владельцем такой бумаги может быть как нерезидентом, так и резидентом Российской Федерации. Вкладчик, чьи права прописаны в именном сертификате, может уступить свои права другому лицу: бумаги дарят, продают или передают в пользование. Если вклад удостоверяется сертификатом, то его страхования невозможно.

Страхование вкладов и банки

Если Центробанк отозвал лицензию у компании, входящей в Реестр субъектов среднего и малого предпринимателя, то у клиента есть все шансы получить обратно потерянные деньги.

К незастрахованным вкладам, по которым не предусмотрено возмещение ущерба, относят:

- деньги, хранящиеся на ОМС;

- мгновенные переводы, минуя банковский счет;

- вклады в зарубежные банки;

- деньги, переданные организации в доверительное управление;

- депозиты, открытые на предъявителя.

Перед тем как открывать счет в том или ином банке, специалисты рекомендуют заранее убедиться в том, что организация состоит в Фонде обязательного банковского страхования.

Какие существуют страховые случаи?

К страховым случаям относят:

- введение моратория на удовлетворение требований кредиторов организации;

- отзыв лицензии банка.

Потерю средств, хранившихся в электронных валютах (например, биткоин), банк компенсировать не обязан.

Я — вкладчик. Что я должен знать?

Вкладчики должны знать примерный алгоритм начисления процентов и уметь самостоятельно рассчитывать их. На официальных сайтах банков России имеются встроенные инструменты, которые именуют «депозитными калькуляторами».

Как начисляются проценты по вкладу и средние процентные ставки?

В договорах должна быть прописана фиксированная процентная ставка. Если этот показатель отсутствует, то в отношении клиента применяют ключевую ставку (расчет рефинансирования). Процент годовых не должен превышать 11%.

- Валюта. На долларовые депозиты у клиентов спрос выше, благодаря повышенным ставкам.

- Тип депозита. Скрытые условия договора (тарифы за расходные операции, конвертацию) влияют на доходность.

- Надежность банка. Чем стабильнее кредитная организация, тем лучше условия по депозитам.

- Срок договора. Долгосрочные депозиты приносят вкладчику больше прибыли.

- Состояние экономики. На показатель влияет ряд факторов, таких как уровень инфляции или задолженность другим государствам и инвесторам.

Все ставки устанавливает Центральный Банк Российской Федерации.

Как рассчитать процент?

Расчет процентов осуществляется несколькими способами:

- простой;

- сложный.

Прибыль можно снимать ежемесячно, ежеквартально, раз в 6 или 12 месяцев.

Формула расчета:

(P x I x t / K) / 100=S.

Обозначения:

- К — дни (в году, чаще всего — 365);

- t — дни, за которые начисляют процент;

- I — годовая процентная ставка;

- P — «тело» депозита;

- S — прибыль.

Как банк вернет мне вложенные деньги?

Банк обязан предоставить деньги по первому требованию клиента, если им был открыт вклад до востребования. Если в договоре не прописано сохранение ставки на случай непредвиденных обстоятельств, то финансы можно снять и со срочного вклада. В этом случае клиент потеряет часть процентов.

Можно ли передать вклад по наследству?

Кто может распоряжаться моим вкладом, открытый в банках России?

Распоряжаться депозитами может вкладчик или третьи лица, на которых была выписана доверенность. Документ заверяют у нотариуса или оформляют в банковском офисе.

Выгодные условия и проценты топ российских банков — сравнить и выбрать

Чтобы не ошибиться в выборе организации, необходимо заранее ознакомиться с условиями, которые предлагают клиентам российские банки.

Рейтинг депозитов:| Название банка | Сумма вклада | Ставка (в %) | Срок (дни) | Доход (макс.) |

| «Смарт-вклад» от Тинькофф-банка | 200 000 | 6,50 | 365 | 13 367 |

| «Максимальный доход Онлайн» от СБИ-банка | 200 000 | 7,60 | 365 | 15 253 |

| «Максимальный стандарт» от банка Национальный стандарт | 200 000 | 7,50 | 365 | 15 494 |

| «Оптимальный на 365 дней» от Кредит Европа банк | 200 000 | 7,20 | 365 | 14 488 |

| «Мега онлайн» от МКБ | 200 000 | 7,00 | 365 | 13 971 |

| «Праздничный» от ВБРР | 200 000 | 7,00 | 360 | 16 354 |

| «Ваш успех» от банка Газпром | 200 000 | 6,60 | 365 | 11 037 |

| «Максимум» от Сити-банка | 200 000 | 5,50 | 365 | 18 721 |

| «Накопительный счет» от банка Открытие | 200 000 | 9,00 | 180-365 | 18 209 |

| «Уверенное будущее» от Ак Барс банка | 200 000 | 9,00 | 367 | 17 560 |

| «Моя стратегия» от Связь-банка | 200 000 | 8,75 | 369 | 17 602 |

| «Инвестиционный» от Байкалинвестбанк | 200 000 | 8,70 | 365 | 17 640 |

| «Инвестиционный Рост+» от банка Ростфинанс | 200 000 | 8,70 | 365 | 17 640 |

| «Надежная защита» от банка Возрождения | 200 000 | 8,65 | 180-365 | 18 00 |

| «Накопительный вклад со сберегательной опцией» от ВТБ | 200 000 | 8,50 | 365 | 17 030 |

| «Инвестиционный» от банка Солидарность | 200 000 | 8,50 | 365 | 17 030 |

| «Финансист» от Энергобанка | 200 000 | 8,50 | 365 | 17 030 |

| «Вклад в будущее» от Московского индустриального банка | 200 000 | 8,50 | 365 | 17 030 |

| «Двойная выгода» от Росгосстрах банка | 200 000 | 8,50 | 365 | 17 030 |

| «МТС Инвестиционный» от МТС банка | 200 000 | 8,50 | 180-365 | 17 030 |

Подводим итоги

Вклад денежных средств под максимально прибыльный процент позволяет не только сохранить капитал, но и приумножить его. Тип депозита человек выбирает самостоятельно. Предпочтение лучше отдавать надежным банкам, имеющим хорошую репутацию среди клиентов.

Специалисты рекомендуют открывать мультивалютные портфели как наиболее безопасные и доходные. Любые документы (сертификаты, договоры, различные уведомления) необходимо внимательно изучать перед подписанием.