Депозиты в банках для физических лиц — что это такое простыми словами и как работает

Депозит — это также более обобщенные понятия:

- инвестиции в ценные бумаги;

- подтверждение участия в аукционах;

- взносы в судебные инстанции для выполнения судебных производств;

- взносы таможенникам для обеспечения оплаты за пошлины и т.д.

Депозитный вклад позволяет решить следующие задачи:

- обеспечение сохранения денег на счете;

- получение регулярного дохода посредством начисления процентов.

Признаки и преимущества

При определении, что такое банковские депозитные счета, учитывают следующие признаки:

- вклад оформляют с помощью письменного соглашения, бумага подписывается 2 сторонами;

- необходимо открытие специального счета для банковского депозита;

- средства возвратные, т.к. принадлежат клиенту организации на основании права собственности;

вклад имеет срок использования, даты прописываются в договоре;

- банковская организация переводит клиенту проценты за возможность выполнять финансовые операции с его средствами;

- банки получают прибыль от вкладов клиентов.

Преимущества вкладов:

- деньги на счете позволяют получать пассивный доход стабильно;

- для открытия счета нет необходимости в получении специальных знаний;

- счет можно открыть онлайн либо в офисе банка;

- разрешена невысокая сумма вложений;

- вклады страхуются.

История возникновения

В России первый банк со структурой коммерческого типа открылся в 1864 г. в виде акционерного общества. Характеристики депозита сохранились и в современной банковской сфере.

Отличие депозита от вклада в банке

Вкладом называются деньги, которые размещаются владельцем в банке для получения прибыли.

Депозит является более широким понятием, включающим любой вид имущества, и передаваемым владельцем на сохранение в банковскую структуру. Задача депозита — обеспечить сохранность имущества.

В качестве депозита могут применяться:

- деньги;

- ценные бумаги (акционные пакеты, облигации, опционы и т.д.), передаваемые банку;

- средства, переведенные таможенникам для выполнения гарантий;

взносы в суды и другие инстанции.

Получение прибыли по депозитам гарантируется не всегда. При подписании соглашения о заказе ячейки в банке для сохранения ценных вещей, драгоценностей владелец не имеет прибыли. При этом потребуются расходы на аренду.

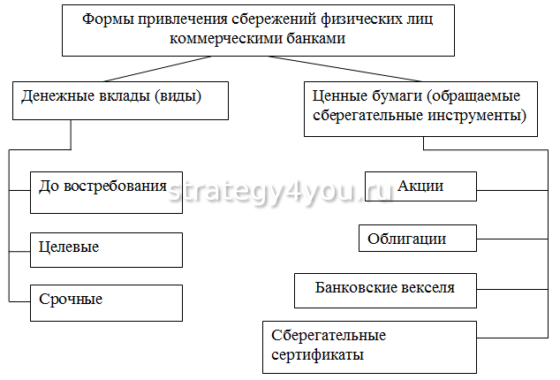

Основные формы депозитов и как ими пользоваться — какой лучше открыть и что каждый из них означает

В соответствии с особенностями использования выделяют несколько разновидностей депозитов:

- счета (обезличенные, блокированные и т.д.);

- ячейки в банках;

- металлические счета.

Денежный счет

Текущие счета граждане могут использовать для личных целей, не связанных с ведением предпринимательского дела:

- получение пенсионных переводов;

- перевод зарплаты;

- перечисление пособий и иных бюджетных платежей;

- обналичивание накоплений;

- выполнение переводов, платежей разного назначения.

Преимущества открытия счета:

внесение средств на карту и снятие денег доступно в любое время через банкоматы, посещения отделения банка не потребуется;

- владельцы карты могут выполнять операции с денежными сбережениями и проверять остаток на счете с помощью личного аккаунта через онлайн-сервис;

- предоставляется возможность выполнять конвертацию без снятия наличных;

- в личном кабинете можно настроить автоплатежи (расходы за коммунальные услуги, оплату сотового телефона, интернет-провайдера и т.д.);

- счета можно оформлять в рублях либо иностранной валюте;

- к счету можно привязать персональную карту.

При использовании счета рекомендуется учитывать следующие нюансы:

- Некоторые банковские предприятия могут снимать комиссионную выплату за обслуживание, обязателен платеж для юрлиц, для физлиц могут быть исключения.

- При открытии счета рекомендуется изучить тарифы и нюансы обслуживания. С физлиц кредитные компании могут снимать ежемесячный платеж за использования онлайн-кабинета, а также выполнение операций на счете. Комиссия за перевод денег может быть до 5%.

На некоторых счетах, привязанных к карте, может образоваться задолженность при списании комиссионных плат за услуги SMS-оповещения и других банковских услуг. При неиспользовании счета важно отключить услуги, обратившись к специалистам банка.

Счет можно открыть депозитный, в данном случае ресурс используется для сохранения денег на заданный промежуток времени.

Металлический счет

Данный тип счета может быть 2 видов:

- блокированный;

- обезличенный.

Блокированный или металлический счет ответственного хранения

Блокированный счет (счет для ответственного хранения) по определению предполагает передачу банковской организации для сохранения слитков из сплавов дорогих металлов. Слитки должны быть по документам в собственности гражданина. Имущество в форме украшений из дорогих сплавов на счет не принимают. Для хранения данных вещей из драгоценных металлов рекомендуют заказать ячейку в банке.

Блокированные счета позволяют обеспечить сохранность слитков. Данный договор оформляется для необходимости сохранения переданных слитков.

- название сплава;

- масса;

- проба;

- фирма-производитель.

Данные счета не предусматривают получения прибыли от процентов, клиентам потребуется вносить плату за хранение драгметаллов. Однако собственник может получить прибыль от повышения цены драгметаллов на рынке.

Согласно банковским условиям, собственникам данного счета потребуется вносить оплату за некоторые услуги:

- открытие и закрытие счета;

- тарифная регулярная выплата за обслуживание блокированного счета;

перевод слитков на хранение в другую финансовую организацию;

- зачисление поступивших драгметаллов на счет;

- выдача драгметаллов, которые оформлены на счете.

По мнению специалистов, на счетах ответственного хранения не получится приобрести большую прибыль, т.к. обязательны комиссии за обслуживание.

ОМС, или обезличенный металлический счет

Необходимо учитывать, что при создании обезличенного счета драгоценные металлы будут существовать лишь в виртуальном эквиваленте. Индивидуальных характеристик у данного продукта нет.

ОМС может быть нескольких видов:

- срочный;

- в иностранной валюте;

- в рублях и т.д.

Необходимо учитывать, что вклады в драгметаллы могут из-за изменений по курсу не принести большой доходности при срочном снятии. Однако при долгосрочных вложениях стоимость дорогих металлов вырастет. При определении выгодных дат закрытия счета и снятия сбережений можно получить прибыль.

Банковская ячейка

Банковская ячейка признается надежным с высокой степенью защиты сейфом со специальным замочным механизмом. Располагается ячейка в спецхранилище в банковской компании. Сейфы изготавливаются из прочных сплавов, выдерживающих возгорание и взрывы.

Для обеспечения доступа к системе клиент заключает договор аренды и выплачивает комиссионные. Доступ к хранилищу имеют специалисты банка, однако открыть ячейку не имеют полномочий,

- Сохранение активов (деньги, слитки дорогих металлов, украшения из драгоценных металлов, пакеты акций, документы). Для решения этих целей ячейки арендуются часто в летний период на время отпусков. Ячейка в банке имеет двойную защиту. Взлом сейфа невозможен, здание защищается специализированной охраной.

- Поддержание безопасности при выполнении расчетов во время совершения операций по продаже или покупке машины, недвижимости. При продаже квартиры необходимо оформить дополнительное соглашение к основному договору.

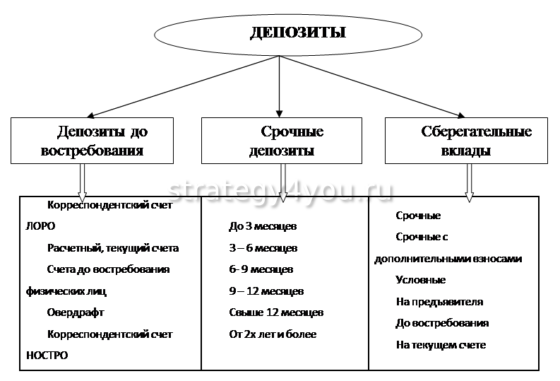

Основные виды депозитов

- срочный;

- сберегательный;

- целевой;

- накопительный;

- валютный;

- мультивалютный;

- до востребования.

До востребования

Открыть счет до востребования можно для решения следующих задач:

- сохранение финансового актива;

- возможность снять средства в необходимый момент.

Процент по вкладу невысокий (около 0,01%).

Срочный

Сберегательный и накопительный

Накопительный счет относится к подвиду срочного. Однако условия предоставления более гибкие. Некоторые организации рассчитывают проценты согласно ежедневному остатку. В других банках учитывается полный месяц. Необходимо знать, что организация может сменить годовую ставку в одностороннем порядке. Данный вклад оптимален для накопления денег на дорогую покупку. Годовая ставка составляет 5-8%.

Целевой

Популярны сбережения средств для пожилых людей и т.д. Предложений по целевым накоплениям в банке немного, т.к. этот вид вклада не гибкий, усложняет возможность проведения банковских операций при изменениях курса валюты.

Валютный

Валютный вклад — это депозит, позволяющий получить следующие разновидности дохода:

- проценты на сумму сбережений;

- прибыль от увеличения цены иностранной валюты.

Процентная ставка на валютные счета ниже стандартной, однако при большом росте курса недостаток не повлияет на прибыль.

Мультивалютный

Открытие депозита — 4 основных этапа

Открытие депозита происходит в несколько этапов:

- подбор банка или другой финансовой организации;

- определение программы;

- заключение соглашения;

- внесение средств на счет и подтверждение об его открытии.

Выбор кредитной организации

- Уровень доступности компании. Оптимально выбрать банк с офисами в пешей доступности. В организации должна быть предусмотрена возможность совершать операции по вложенным накоплениям в режиме онлайн.

- Степень надежности банка. Рейтинг финансовой компании проверяется в открытых источниках.

- Рекомендуется ознакомиться с отзывами клиентов в интернет-источниках.

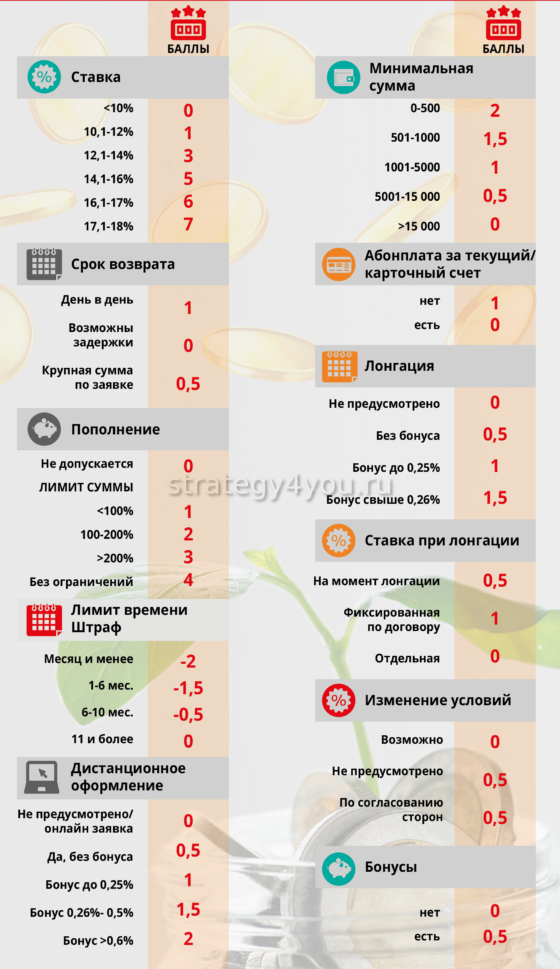

Выбор программы депозитного вклада

Основные параметры для анализа:

- годовой процент;

- наличие капитализации;

- периодичность начислений;

- возможности пополнять и снимать сбережения;

- условия при прекращении соглашения раньше указанного срока.

Важно оценить параметры комплексно и проконсультироваться со специалистами банка.

Заключение договора

Необходимо проверить:

- сумму;

- период действия;

- годовую ставку;

- дополнительные условия.

Пополнение и получение подтверждения об открытии

После подписания соглашения клиент перечисляет деньги в кассу банка и получает приходный ордер со штампом организации и подписью специалиста. К депозиту будет выдана карточка, после подключения онлайн-банка можно выполнять финансовые операции без посещения отделения.

Самые выгодные депозита на сегодня — топ-3 лучших банка

Депозитом можно воспользоваться в проверенных банках:

- Сбербанк;

- УБРиР;

- Россельхозбанк.

Сбербанк

Преимущества Сбербанка заключаются в наличии бонусных баллов, скидок, предоставляемых клиентам, стабильной деятельности и государственной поддержке.

Уральский банк реконструкции и развития

Россельхозбанк

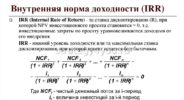

Расчет доходности — пошаговая инструкция

Можно выполнить расчеты с помощью такой последовательности действий:

- определение схемы при формировании годовой ставки;

- умножение первоначальной суммы взноса на процент;

- подсчет прибыли от капитализации;

- определение выгодной годовой ставки;

- расчет прибыли.

Схема при начислении процентов

В банках применяются 2 схемы расчета процентов:

- Простая — рассчитывается прибавлением годовой ставки к депозитной сумме.

- Схема с капитализацией — более сложная в расчете. После начисления стандартных процентов размер вклада увеличивается, и проценты потребуется начислять на проценты.

Умножение начальной суммы депозита на процентную ставку

На данном этапе расчеты выполняются с помощью калькулятора. Для определения годовой прибыли требуется умножить сумму вклада на процентную ставку. При пополнении счета на 100 тыс. руб. и годовой ставке в 12% доходность составит 12 000 руб.

Доход от капитализации

При наличии капитализации начисленная прибыль увеличивает размер вклада, проценты начисляются на депозит и прибавленные к сумме проценты.

- определяется периодичность причисления процентов к общему вкладу;

- проценты за первый депозит требуется прибавить к изначальной сумме;

- затем определяется доходность за 2 период и складывается с суммой за предыдущий этап;

- расчеты требуется выполнить поэтапно до конца года.

Эффективная процентная ставка

Определение эффективной ставки требуется при использовании схемы с капитализацией, когда клиент банка не забирает проценты. Требуется определить число капитализаций. В такую степень потребуется возвести процентную ставку за период капитализации для определения доходности.

Расчет прибыли

Потребуется финансовая формула: S=N*(1+(Y*J/100*T))А.

В формуле используются следующие понятия:

- S — итоговая депозитная сумма;

- N — первоначальный вклад;

- Y — процентная ставка годовая;

- T — период сбережений (в днях);

- J — количество дней на период капитализации;

- A — количество капитализаций за период.

Как выгодно открыть вклад — 5 советов

Вклад — это депозит, имеющий некоторые финансовые риски. «Чайникам» в финансовых операциях рекомендуется учитывать советы профессионалов.

Не ориентируйтесь исключительно на размер ставки

Распределите капитал между несколькими депозитами в различных валютах

Капитал рекомендуется распределять между несколькими счетами и размещать средства в разных валютах либо заключить мультивалютный договор на депозит.

- при изучении условий в банках обращают внимание на минимальную сумму вклада;

- капитал сначала разделяется на равные доли, затем выполняется конвертация;

- договоры важно вовремя пролонгировать при отсутствии в соглашении соответствующей информации.

Отдавайте предпочтение самым простым и прозрачным программам

При выборе программы рекомендуется выбирать простые пакеты услуг банка, прибыльность которых стабильная и прогнозируемая. Наличие множества схем на начальном этапе может не привести к получению большой доходности от сбережений.

Выбирайте кредитные организации с иностранным капиталом

Открывайте депозиты только в банках

Часто задаваемые вопросы

В перечне вопросов от новичков для получения прибыли от депозитов:

- как открыть счет в банке физлицу;

- особенности валютного депозита;

- выгоды инвестиционных депозитов и т.д.

Что такое счет в банке для физического лица

Депозитный счет для физлица ограничивает использование остатка в заданный отрезок времени. Банк может совершать финансовые операции по своему выбору. По окончании указанного в соглашении периода клиент может получить вложенные деньги и начисленные проценты. Размещение средств на счете позволяет снизить влияние инфляции на сбережения.

Что такое валютный депозит в USD/евро

Что такое инвестиционные депозиты

- стандартный депозит в банке;

- вторая часть вкладывается в паевые инвестиционные фонды.

Часть сбережений страхуется государственными программами защиты. Вторая часть средств не имеет данной защиты, однако позволяет получить повышенную прибыль.

Депо нотариуса — что это такое

Для нотариуса вклад — это депозит, позволяющий выполнить финансовые обязательства перед кредитором и увеличивающий безопасность сделок. При совершении крупных операций (продажа квартиры, дома) инструмент снизит риски, которые возникают при передаче крупных сумм.

Что такое депо при аренде квартиры

Что такое депо в ресторане / кафе

В некоторых ресторанах, клубах предоставляется услуга депозита. Клиент вносит средства на счет организации и впоследствии совершает расчет из сбережений. Депозит в ресторане удобно использовать при организации торжественных мероприятий, семейных встреч на юбилейную дату.

Депозит на финансовых рынках

При торговле на: форекс, фондовых биржах и криптобиржах, трейдер для осуществления торговли на международных рынках, должен открыть торговый счет и пополнить его — добавить деньги на депозит брокера форекс, только после этого он сможет осуществлять финансовые операции.

Заключение

Депозитный счет используется для решения задач клиентов и востребован в разных сферах. Это надежный способ инвестирования, простой в использовании. Однако необходимо учитывать небольшую процентную ставку на сбережения.