Что нужно знать о капитализации процентов?

Вопрос, что значит капитализация процентов, интересует многих.

Капитализация осуществляется следующими способами:

- ежедневно (по окончании операционного дня);

- ежемесячно (причисление процентов к основной сумме осуществляется по истечении последнего календарного дня месяца);

- ежеквартально;

- ежегодно.

Большинство банков предлагают своим клиентам банковские продукты с капитализацией процентов, для которых свойственен более низкий уровень процентной ставки в сравнении с вкладами с простым начислением процентов. Возможность осуществления приходных операций на такие счета позволяет повысить общий доход вкладчика.

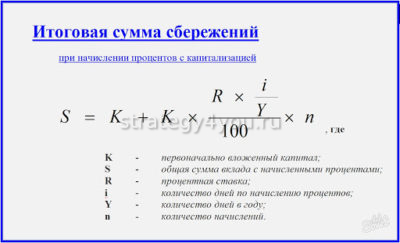

Существует формула для расчета конечной суммы средств на депозитном счете с учетом капитализированных процентов. Она имеет следующий вид:

SUM = P•(1+S/T)™, где

- SUM — общая сумма полученных средств по окончании действия договора.

- P — сумма первоначального взноса на депозит.

- S — годовая процентная ставка.

- T — количество периодов начисления.

- M — длительность нахождения средств на депозите (количество лет).

Отличия от капитализации вкладов (депозита) простым языком

Что такое капитализация вклада, желательно знать каждому вкладчику. Ответить на этот вопрос можно, изучив особенности причисления процентов к общей сумме средств на счете.

В случае автоматической пролонгации договора последующее начисление производится с учетом ранее присоединенных к основной сумме процентов.

Капитализация процентов на счете по вкладу осуществляется многократно в течение срока действия договора. Количество периодов, по истечении которых происходит начисление, указано в соглашении. Чем их больше, тем выше уровень доходности депозита.

Периодичность начисления процентов: ежемесячная капитализация по депозиту, ежедневная

В соглашении об открытии депозитного счета физического лица обязательно должна присутствовать информация о периодичности осуществления капитализации вклада, что позволит клиенту получить четкое представление о данном процессе.

К периодам капитализации относятся следующие:

- Ежегодное присоединение процентов к счету по вкладу. В данном случае количество осуществленных капитализаций определяется сроком, на который заключен договор вклада (для продукта со сроком действия 1 год причисление процентов происходит однократно). Для расчета суммы начисленных средств используется формула: SUM = P•(1+S)*, где S — сумма средств на счете в конце срока; P — первоначальные вложения; S — годовая процентная ставка; * — период действия договора.

Ежеквартальное причисление осуществляется однократно в течение 3 месяцев. Начисление в данном случае может производиться ежемесячно, но начисленная сумма остается «висеть» на счете по учету процентов. В данном случае для расчета используется формула: SUM = P*(1+S/4)*, где * — срок действия договора (в кварталах).

- Ежемесячное присоединение — проценты начисляются и переносятся на вкладной счет клиента в последний календарный день текущего месяца. Для расчета используется формула: SUM = P•(1+S/12)*, где * означает срок действия договора в месяцах.

- Ежедневное присоединение (причисление процентов осуществляется по закрытии каждого операционного дня). Для расчета в данном случае используется формула: Su = Р•(1+s/m)*, где m — количество дней в текущем году; * — срок действия соглашения (в днях).

При сумме первоначального взноса, равной 100000 руб., ставке 9% годовых величина средств по окончании срока действия вклада составит:

- при ежемесячной капитализации (срок вклада 1 год) — 109381 руб.;

- при ежеквартальной капитализации — 109308 руб.;

- при ежедневном причислении — 109416 руб.

Вклады с капитализацией процентов на счете

Вкладчики часто интересуются, что такое капитализация процентов. Ответить на данный вопрос можно, проанализировав особенности этого процесса на примере различных банковских продуктов.

Популярностью среди клиентов пользуются следующие предложения:

- Вклад «Честная ставка» Промсвязьбанка. Он имеет следующие условия:

осуществление взносов в в рублях РФ;

- ставка от 4% до 5% в зависимости от суммы;

- применение пониженных ставок на сумму свыше 5 млн.руб.;

- ежемесячная капитализация процентов по вкладу;

- возможность пополнения счета и осуществления расходных операций;

- возможность управления счетом посредством мобильного приложения.

2. Вклад «Моя копилка» ФК Открытие. Данный банковский продукт имеет условия:

бессрочность депозита;

- возможность осуществления приходных операций;

- ежемесячная капитализация и выплата процентов;

- возможность осуществления частичного расхода;

- возможность хранения денежных средств в одной из 3-х валют на выбор клиента (доллар, евро, рубль);

- досрочное расторжение договора на льготных условиях;

- процентная ставка по счету в рублях от 10000 руб. — 5% (до 10000 руб. — 0.1) в долларах — 0,5% годовых, в евро — 0,01% годовых.

Порядок начисления по данному банковскому продукту имеет следующие особенности:

- при наличии нулевого остатка по счету на момент начисления процентов последнее осуществляется на величину среднемесячного остатка (сумма остатков по всем дням расчетного периода, деленная на их количество);

- при наличии средств на счете на момент начисления последнее осуществляется на минимальную сумму, находящуюся на вкладе на начало дня (в течение расчетного месяца).

3.Вклад «Доходный» Россельхозбанка имеет следующие условия:

срок — от 30 дней до 1460 дней;

- размер процентной ставки по вкладу в рублях — от 4% до 6% годовых (в зависимости от срока и суммы вклада); в долларах — от 0,01% до 0,4%, в евро — 0,01%.

- возможность открытия в пользу третьего лица;

- минимальный размер первоначального взноса — 3000 руб.(30 евро, 30 долларов);

- капитализация и выплата процентов (ежемесячная либо по окончании срока вклада — на усмотрение клиента);

- отсутствие возможности пополнения счета и осуществления расходных операций;

- выплата процентов по ставке вклада «До востребования» при досрочном расторжении договора;

- возможность пролонгации на условиях, действующих на момент ее осуществления.

4. Вклад Россельхозбанка «Накопительный счет». Имеет следующие условия:

возможность открытия вклада только на имя клиента;

- ежедневное начисление процентов;

- ежемесячная капитализация;

- возможность осуществления вложения в нескольких валютах (рубль — от 0,01% до 5%, доллар — от 0,01% до 1% в зависимости от суммы вклада);

- возможность пополнения и осуществления снятия средств

5. Вклад » Время роста» ВТБ. Данный банковский продукт имеет следующие условия:

- срок действия 6 или 12 месяцев;

минимальная сумма первоначального взноса — 30000 руб.;

- отсутствие возможности пополнения счета;

- осуществление расходных операций не предполагается;

- возможность выбора периодичности получения процентов;

- ежемесячная капитализация (по усмотрению клиента);

- ставка по вкладу от 5,54% до 5,70% (в зависимости от срока и способа оформления).

Как выбрать вклад, что выгоднее

При выборе банковского продукта с целью осуществления вложения денежных средств с последующим получением прибыли необходимо руководствоваться определенными критериями.

1. Рейтинг организации. Получить данную информацию можно путем анализа отзывов о банковской организации. Необходимо понять, каковы особенности ее финансовой деятельности. Рекомендуется изучить значения показателей прибыли, ликвидности, рентабельности кредитной организации, представленных на специальном интернет-ресурсе Банки ру.

Для обеспечения сохранности собственных средств, в случае потери кредитной организацией платежеспособности, необходимо изучить информацию об ее участии в государственной программе страхования вкладов. В дальнейшем это послужит гарантией выплаты клиенту страховой суммы в размере до 1,4 млн. руб.

2.Величина процентной ставки. Данный показатель находится в пропорциональной зависимости от величины первоначального взноса и срока действия договора вклада.

С увеличением сроков размещения средств на счетах снижается выплачиваемый банком процент за пользование клиентскими деньгами.

Для получения более точной информации о доходности по депозиту финансовые аналитики рекомендуют высчитывать размер эффективной ставки. Для этого существует следующая формула:

где, S — эффективная ставка, p — установленная ставка по вкладу, n — количество периодов капитализации за год, * — частное количества периодов капитализации и срока вклада.

3. Возможность пополнения счета. Данный параметр позволяет повысить доходность депозитного счета. Регулярное пополнение вклада увеличивает остаток, на который происходит начисление процентов, что существенно влияет на размер последних.

4. Планируемый срок размещения денежных средств.

5. Порядок начисления и выплаты процентов. Фактором, существенно повышающим доходность по вкладу, является процентная капитализация. Чем выше ее периодичность, тем быстрее растет база для последующих начислений. Максимальной эффективностью, с точки зрения прибыльности для клиента, обладает ежедневная капитализация. Но продукты с данным видом причисления обладают рядом других ограничений (отсутствие пополнения, низкая ставка и т.д.).

Процесс начисления процентов не всегда совпадает по срокам с их присоединением к сумме вклада. Так, еженедельно начисляемые средства могут причислиться к основной сумме лишь в конце месяца. Эти условия необходимо тщательно изучить при подписании договора вклада.

6. Возможность снятия средств. Данный параметр способствует снижению прибыли клиента. Но при существовании даже незначительной вероятности возникновения потребности в деньгах рекомендуется выбирать продукт с частичным выводом средств со счета.

В каких случаях это невыгодно

Существуют ситуации, когда открытие счета без капитализации процентов принесет вкладчику гораздо большую прибыль.

- Открытие краткосрочных вкладов. Многие банки предлагают более высокие процентные ставки по вкладам, лишенным капитализации. В данном случае даже ежедневное причисление процентов не позволит достичь того уровня доходности, который может обеспечить краткосрочное вложение под высокую ставку.

- Необходимость частичного вывода. В данном случае выдача клиенту средств с депозита уменьшает базу для дальнейшего начисления процентов, сокращая потенциальный доход.

- Размещение небольшой суммы средств. В этой ситуации рекомендуется рассматривать предложения с более высокими ставками, т.к. регулярное присоединение к сумме вклада небольших процентов не сможет существенно скорректировать размер прибыли.

- При отсутствии возможности пополнения. По пополняемым депозитам процент всегда выше, т.к. клиент может регулярно увеличивать остаток по счету, на который происходит начисление.

Плюсы и минусы вкладов в банке

К основным достоинствам банковских вкладов относятся:

- Простота процедуры открытия депозита. Необходимо посетить ближайшее отделение выбранного банка ( при себе иметь паспорт).

- Получение стабильного пассивного дохода.

- Возможность выбора условий осуществляемого вложения средств. Клиент самостоятельно определяется с подходящим для него размером ставки и сроком вклада, необходимостью пополнения счета и осуществления расходных операций.

- Владение информацией о сумме потенциального дохода, полученной на этапе подписания соглашения.

- Страхование средств вкладчика на сумму до 1,4 млн. руб.

- Отсутствие налогов на полученную прибыль. Размер ставки, увеличенный на 5 пунктов, не должен превышать действующую ставку рефинансирования. В противном случае осуществляется налогообложение разницы по ставке 35%.

К недостаткам размещения средств на вкладных счетах относятся следующие:

- Низкий уровень прибыльности, не всегда перекрывающий инфляцию.

- Пересчет процентов (по минимальной ставке) при досрочном расторжении соглашения между вкладчиком и кредитной организацией.

- Риск частичной потери собственных средств в случае банкротства банка (если на счетах размещено свыше 1,4 млн.руб.).

- Возможность наличия комиссии за осуществление операций по счету.

Размещение собственных средств на депозите ограничивает возможности их использования для удовлетворения текущих нужд.