Все денежные средства, которые поступают от вкладчика, не хранятся на счету, а лишь учитываются. По указанию клиента банк осуществляет все необходимые расчеты. Такие действия являются обоснованием утверждения для применения всех положений договора банковского счета к работе с договорами банковского вклада. В этом схожесть договоров и состоит, в остальном же договоры являются самостоятельными правовыми соглашениями гражданского типа.

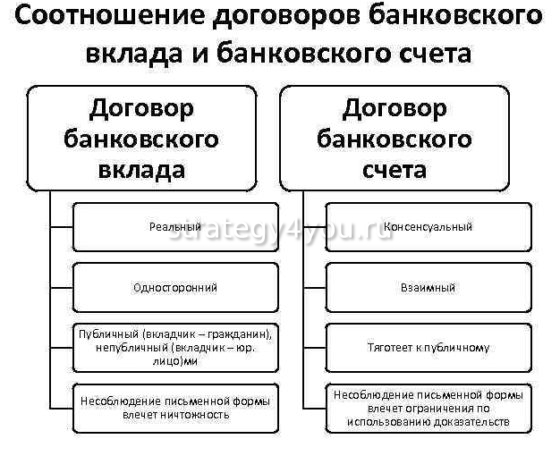

Различия договоров

Отношения по вкладу юридически могут оформляться двумя методами – через открытие вкладчику счета, куда клиент будет вносить средства либо через выдачу вкладчику ценной бумаги (в виде депозитного сертификата, например, или сберегательной книжки). Понятие банковский счет включает разнообразные виды счетов в банке.

И к отношениям между вкладчиком и банком (если был выбран первый вариант оформления договора по вкладу в формате открытия счета) по счету со вкладом могут применяться правила регулирования договора банковского счета (при условии, что договор не указывает другие условия и что противоречия в положениях отсутствуют). Но, несмотря на пересечение сфер и действий, отличие есть в определениях и предмете.

Оба вида договора предполагают две стороны взаимодействия – банк либо любая кредитная организация и физическое/юридическое лицо. ДБС, кроме того, может заключаться еще и с государством. Понятия договоров банковских вклада и счета поданы в главах 44 и 45 ГК РФ.

Так, предмет ДБВ – это обязательство банка взять деньги вкладчика и через определенный срок вернуть их с процентами. Предмет ДБС – обязательство банка зачислять/выдавать средства клиента и реализовывать по указаниям разные операции с деньгами с выплатой комиссии банку за работу.

Несколько отличий договоров вклада и счета:

- Договор банковского вклада является реальным, он начинает работать с момента внесения средств клиентом на счет. Если средства внесены не были, договор считается незаключенным. А вот договор счета консенсуальный – общие обязанности и права контрагентов появляются в момент подписания, независимо от времени внесения средств и наличия их на счету.

ДБВ обязывает лишь одну сторону (банк должен вернуть деньги с процентами), ДБС – двусторонний (клиент платит комиссию и дает указания, банк выполняет).

- Вклад считается доходным счетом, ведь открывается он с целью получения процентов на имеющуюся на счету сумму. По окончании зафиксированного срока банк должен вернуть вклад и выдать проценты. Договор счета предполагает не только возврат средств при желании клиента, но и выполнение операций (договор вклада возможности свободно распоряжаться средствами, как правило, не предполагает, либо ограничивает).

- При нарушении обязательств банком в случае с ДБС он должен выплатить клиенту проценты на спорную сумму. К числу нарушений относят зачисление средств с опозданием, списание средств без оснований, невыполнение поручений клиента. Договор вклада нарушениями считает невозврат средств, утрату обеспечения возврата вклада, ухудшение условий данного обеспечения. И в таком случае клиент может требовать одномоментного возвращения средств с выдачей процентов и даже возмещением убытков.

Договор вклада в банке

Договор банковского вклада предполагает передачу денежной суммы от клиента банку, который берет обязательство в указанный срок вернуть средства с процентами за их использование в течение срока. Договор является реальным и публичным (при условии, что заключается с физическим лицом), односторонне обязывающим и возмездным, начинает действовать с момента внесения средств на счет.

Существенные условия договора банковского вклада касаются банка, так как в данном случае речь идет о ситуации, когда предприниматель-профессионал (кредитная организация) берет заем у не предпринимателя и не профессионала. Поэтому защита вкладчиков более актуальна, чем защита банка. Единственной обязанностью договоров вклада является возврат средств на условиях, записанных в них.

- Возмездный – предполагает выплату процентов на сумму средств вклада.

- Реальный – создает гражданские права и обязанности в момент передачи средств.

- Односторонний – обязательства есть лишь у одной стороны (кредитной организации).

Стороны и форма договора

Стороны договора банковского вклада – это определенная кредитная организация (чаще всего банк) и физическое/юридическое лицо (вкладчик). Вкладчик не оказывает влияния на квалификацию договора, но есть отличия в категориях. Для физических лиц заключается публичный договор, для юридических – непубличный. Есть возможность заключать договор вклада в пользу третьего лица (ст. 842 ГК РФ).

Договор заключается в письменной форме в формате единого документа, который стороны подписывают в 2 экземплярах.

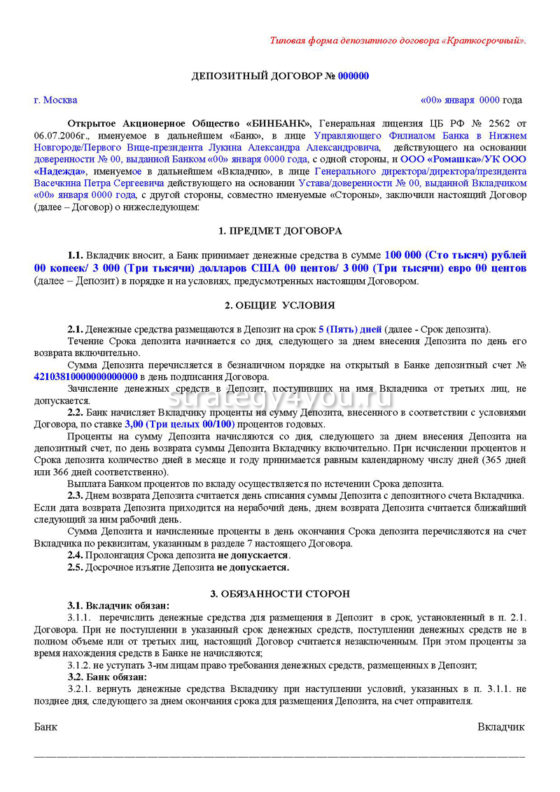

Основные элементы договора

Какие основные элементы должны быть в ДБВ:

- Предмет – принятая сумма, обязанность выплатить проценты, наличие лицензии.

- Срок действия договора – определяются начало/окончание действия.

- Права и обязанности сторон – в общих чертах указываются права/обязанности вкладчика и банка.

- Ответственность сторон – речь идет об ответственности кредитной организации за просрочку начислений, выплаты процентов, неисполнение обязательств касательно возврата суммы и т.д.

- Разрешение споров – пункт включает условия, на которых ведутся переговоры между сторонами касательно решения всех вопросов.

- Адреса, банковские реквизиты обеих сторон.

Виды банковских вкладов

На виды договора банковского вклада делятся в основном по сроку возврата – могут быть срочными (на фиксированный период) либо до востребования (до момента снятия, который может быть любым).

- Накопительный – позволяет пополнять депозит на протяжении срока действия договора, актуален для желающих накопить нужную сумму.

- Сберегательный – операции пополнения/снятия запрещены, но процентные ставки самые высокие.

- Расчетный – клиент может сохранить контроль над суммой, управлять средствами посредством совершения расходных/приходных операций.

По личности вкладчиков бывают вклады:

- Юридических лиц – для обычных граждан, попадают под действие системы страхования.

- Физических лиц – для организаций, под действие системы страхования не попадают.

По валюте вклады бывают рублевыми и валютными (обычно выбирают евро или доллар США). Есть и мультивалютные вклады, где клиенту открывают несколько счетов в разных валютах и он может переводить средства с одного на другой с автоматической конвертацией.

Права и обязанности сторон договора банковского вклада

После момента передачи клиентом банку суммы вклада у клиента появляется право требовать возврата суммы/процентов в соответствии с договором, обязанностей у вкладчика нет. Обязанность банка – возврат вкладчику средств в полном объеме с процентами за использование средств.

Как регламентирует п.2 ст. 837 ГК РФ, банк обязан выдать весь или часть вклада его владельцу по первому требованию, вне зависимости от вида ДБВ.

При заключении договора банк предоставляет клиенту всю информацию про обеспечение возврата вклада. Для юридических/физических лиц условия разные. Для организаций способы обеспечения возврата определяются договором, для граждан предполагается обязательное страхование.

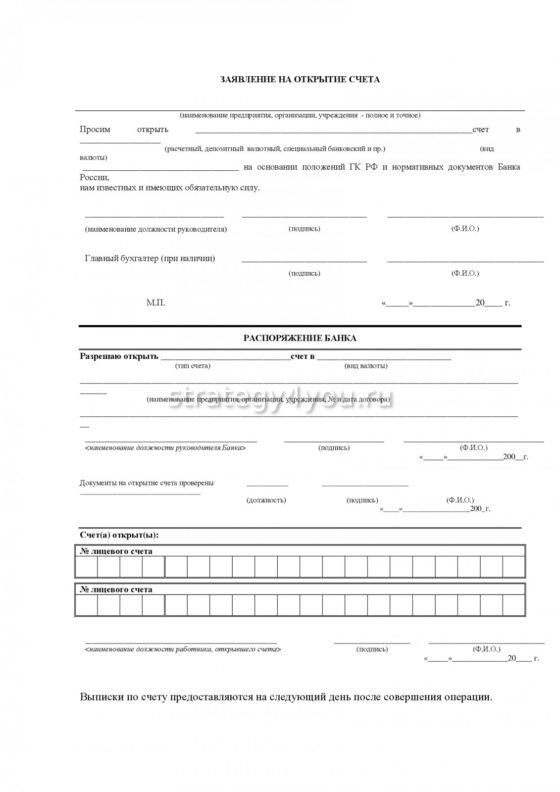

Ниже представлен образец договора банковского вклада:

Договор счета банка

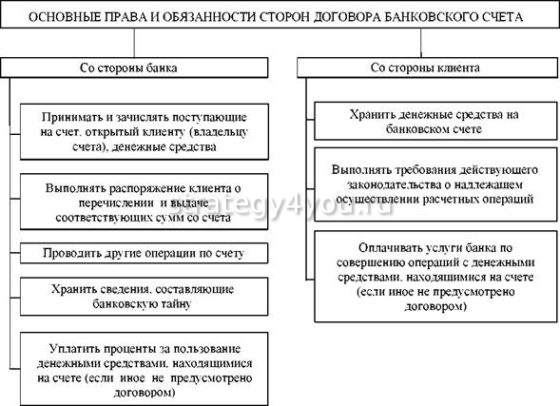

При заключении такого договора права/обязанности есть у обеих сторон. Согласно договору счета, банк обязан принимать/зачислять денежные средства на созданный (открытый) для клиента счет, выполнять все распоряжения клиента касательно выдачи/перечисления сумм со счета, реализации иных операций.

По юридической природе ДБС возмездный, двусторонний, публичный, консенсуальный. Банк является организацией, которая была создана для реализации банковских операций, поэтому отказывать клиенту не имеет права (за некоторыми исключениями). Условия договора должны быть идентичными для всех клиентов.

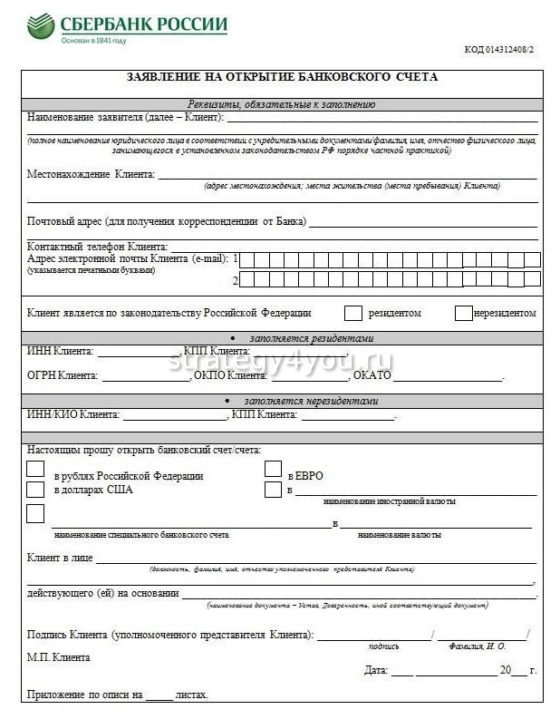

Стороны договора

Договор заключается между двумя сторонами – клиент и банк. Клиентом банка может выступить юридическое либо физическое лицо, которое обладает право/дееспособностью. Банк представляет собой юридическое лицо, которое выполняет банковские операции в виде исключительного вида деятельности.

Проводить определенные банковские операции могут и другие кредитные (и не только) организации, но у них перечень услуг ограничен. Для осуществления всех банковских операций кредитная организация должна получить лицензию Банка России, в которой указываются все разрешенные операции.

Основные разделы договора

Рассматривая договор банковского счета, нужно выделять основные разделы данного соглашения и дополнительные. В основных прописываются условия оказания услуг, права и обязанности сторон и т.д.

Выделяют такие основные разделы ДБВ:

- Предмет договора – указывается банковское обслуживание клиентского счета в порядке и на условиях, предусмотренных рассматриваемым договором.

- Права/обязательства сторон – определяются действующим законодательством, отдельными договоренностями.

- Оплата услуг – комиссии, платежи и т.д.

- Срок действия – договор начинает работать с момента подписания и на указанный период.

- Порядок разрешения споров – разногласия и споры решаются посредством ведения переговоров либо через арбитражный суд.

Банковские реквизиты, адреса обеих сторон.

- Ответственность сторон – рассматриваются вопросы ответственности банковской структуры перед клиентом за корректность и своевременность проведения операций по счету, соблюдение банковской тайны. Клиент ответственен за достоверность предоставляемых документов.

- Дополнительные, особые условия – тут могут указываться условия для расторжения договора в соответствии с требованиями одной из сторон.

Права и обязанности сторон

Средства зачисляются на счет от самого клиента (вносит наличными, осуществляет перевод с другого своего счета), по его поручению, без него. Банк должен списывать средства со счета также по поручению клиента – перечислять контрагентам, на другие счета клиента, в бюджет, внебюджетные фонды. Основание для списания – платежные поручения, чеки, векселя.

Виды банковских счетов

Банковские счета могут быть открыты в рублях и иностранных валютах. Видов счетов достаточно много, но стоит рассмотреть основные.

- Текущие – открывают для физических лиц с целью совершения разных операций, которые не связаны с частной практикой или предпринимательской деятельностью.

- Расчетные – открываются для юридических лиц (не кредитным организациям), индивидуальным предпринимателям, физлицам, которые занимаются частной практикой. Счета используются для совершения операций, что связаны с предпринимательской деятельностью, частной практикой.

- Бюджетные – для юридических лиц, которые выполняют операции с деньгами бюджетов бюджетной системы РФ.

- Доверительного управления – для доверительного управляющего с целью совершения операций, которые связаны с данным типом деятельности.

- Корреспондентские – для кредитных организаций, других структур. Корреспондентские субсчета оформляют для филиалов кредитных организаций.

- Специальные – открываются самым разным структурам и клиентам для осуществления определенного рода операций, определенных законов.

- Счета по вкладам (депозит) – открываются для юридических/физических лиц с целью учета средств, которые размещаются в банке и получения прибыли в формате процентов.

По объекту счета бывают валютные и рублевые, по составу субъектов договора – клиентскими и межбанковскими. По применению технических средств для оформления отношений счета могут быть карточными (только для текущих, расчетных, некоторых специальных счетов).

Условия, необходимые для расторжения договора

Договор банковского счета может быть расторгнут в любой момент после получения заявления от клиента. Если иное условие не предусмотрено в договоре, банк может не исполнять договор (после письменного уведомления) в таком случае: когда в течение 2 лет на клиентском счету нет средств и не проводится операций.

- Когда сумма находящихся на счету средств станет меньше определенного минимального размера, указанного в договоре или правилах банка – и при условии, что эту сумму клиент не внес на счет в течение месяца после отправки предупреждения.

- Когда в течение года по счету нет операций (при условии, что иное не указано в договоре).

Все средства, что есть на счету, клиент получает на руки либо указывает перевести на иной счет в течение 7 дней с момента получения письменного заявления от клиента.

Ниже представлен образец договора банковского счета:

Таким образом, несмотря на определенную схожесть, договоры банковского вклада и счета представляют собой совершенно разные типы взаимоотношений.