Потенциальным клиентам иногда не под силу разобраться в особенностях рынка ипотечных услуг. Любое необдуманное действие влечет дополнительные расходы. Визит к ипотечному консультанту поможет заемщику подобрать программу кредитования с выгодными условиями и сэкономить средства.

Что это за брокер и чем он занимается

Брокер — это посредник между банковской организацией и клиентом. Он предоставляет услуги по выбору подходящей заемщику ипотечной программы, учитывая его пожелания и возможности, и помогает с оформлением документации. Личные консультанты содействуют принятию положительного решения по кредитной заявке, даже если клиент не отвечает условиям банка.

Цели и задачи брокера:

- экономия времени и денег заемщика;

- увеличение шансов на получение ипотеки;

- сокращение времени рассмотрения заявки.

Краткая история появления профессии

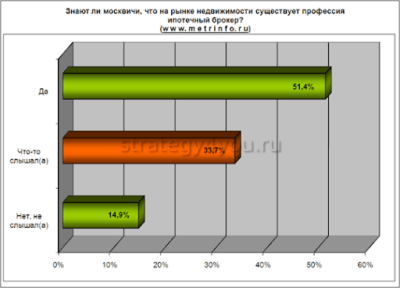

Пару десятилетий назад в нашей стране мало кто знал, кто такой ипотечный брокер и какой деятельностью занимается. Спрос на услуги консультантов, разбирающихся в законах рынка недвижимости и знающих тонкости выдачи ипотеки привел к образованию этого вида посреднических услуг.

Причины возникновения профессии:

- увеличение объемов кредитования под залог приобретаемого жилья;

- рост числа заемщиков;

- сложная процедура оформления ипотеки;

- риск отказа в получении кредита.

Права и обязанности

Кредитный консультант имеет право:

- узнавать финансовое положение клиента, размер и источник дохода, величину средств для первоначального взноса по ипотечному займу;

- принимать от заемщика документы, требуемые кредитной организацией;

- заключать договоры об оказании услуг с клиентами;

- подписывать партнерские соглашения с кредитными организациями, выдающими ипотеку.

- подбор для клиента подходящей ипотечной программы;

- передача в банк документов заемщика, необходимых для оформления ипотеки;

- выполнение договорных обязательств перед клиентом.

Потенциальный заемщик должен знать, за что отдает деньги.

Почему востребованы

При помощи третьей стороны легче найти взаимоприемлемые решения для осуществления сделки.

Обращение к посреднику выгодно для клиента и банка:

- для заемщика — это увеличение шансов на одобрение ипотеки;

- банкам выгодно сотрудничать с брокерами для повышения количества выданных кредитов, не снижая планку требований к клиентам.

Плюсы и минусы сотрудничества

К плюсам сотрудничества относятся:

- экономия средств при положительном решении по ипотеке;

- помощь в получении жилищного кредита заемщикам с неофициальным заработком;

уменьшение времени, потраченного на оформление бумаг;

- работа с копиями документов;

- возможность для клиента отправить сканированные документы брокеру;

- подбор программы под требования клиента;

- подсчет расходов по сделке.

Минусы работы брокера:

- не предоставляет гарантию 100% одобрения;

- сотрудничает с банками, предлагающими выгодные условия для брокера;

- посредник, ведущий самостоятельную деятельность, не предоставит подходящих вариантов для клиента.

Предпочтение лучше отдать специалисту из брокерского или риэлторского агентства.

Как работает

Работа брокера начинается с первой встречи с клиентом, на которой посредник выясняет ответы на вопросы, влияющие на рассмотрение заявки банками.

Она включает следующие этапы:

- выявление потребности заемщика;

- оценка его платежеспособности;

- возможность привлечения поручителей и созаемщиков;

- наличие ликвидного имущества для обеспечения кредита при необходимости.

На консультации брокер по ипотеке выявляет факторы, отрицательно влияющие на возможность получения ипотеки.

К таким причинам относятся:

- наличие судимости;

- исполнительное производство по алиментам;

- безнадежная кредитная история.

Если по итогам опроса специалист понимает, что банки не выдадут клиенту жилищный кредит, то сразу сообщает ему об этом. Порядочные ипотечные брокеры не дают невыполнимые обещания заемщикам. При положительном результате анализа ситуации клиента консультант предлагает подписать договор.

Действия, которые брокер не сделает за заемщика:

- расчет с продавцом недвижимости;

- оформление права собственности на жилье;

- передача объекта в залог банку.

Виды услуг

В круг обязанностей кредитного специалиста входит спектр услуг:

- помощь в выборе варианта ипотеки из нескольких предложений, с учетом их особенностей;

- подборка объекта недвижимости;

- содействие в одобрении заявки на жилищный заем;

- помощь в сборе документов и подача в банк;

- содействие на этапах оформления ипотеки с кредитной организацией.

Какими знаниями должен владеть

Специалист по ипотечному брокериджу знает:

- тонкости обслуживания заемщиков банками;

- свойства кредитных банковских продуктов;

- специфику оформления договоров по ипотеке;

- характеристики объектов жилья;

- характер работы посредника.

Что входит в сферу деятельности и может ли он повлиять на решение банка о выдаче ипотеки

Брокер не гарантирует клиенту принятие положительного решения по ипотеке, он только рекомендует банку одобрить заявку на кредит. Решение остается за кредитной организацией. Как показывает практика, количество одобрений по заявкам на получение ипотеки, поданным через профессиональных брокеров, составляет две третьих от числа положительных решений.

Кто регулирует деятельность ипотечных брокеров в России

В стране работают белые брокеры, деятельность которых не нарушает Гражданский и Уголовный кодексы. Черные специалисты умеют обходить законы, пользуясь юридической неграмотностью населения.

На чем зарабатывает

Доход кредитного консультанта равняется установленному проценту от суммы ипотеки, полученной клиентом.

Посредник берет фиксированную оплату:

- за услуги по подбору программы кредитования;

- оформлению документации;

- сопровождению сделки.

Условия работы и доходы

График работы консультанта совпадает с часами обслуживания клиентов банками. У консультантов нормированные день и неделя.

Доход кредитного брокера, работающего как индивидуальный предприниматель, зависит:

- от количества клиентов;

- суммы каждого заключенного договора о предоставлении услуг;

- прочих результатов работы.

Оплата труда наемного специалиста состоит из оклада и процента от сделки.

Карьерный рост

В любой сфере юридических и финансовых услуг существует возможность карьерного роста. Шансы дорасти до руководителя в профессии кредитного брокера есть у любого консультанта. Возможен переход на повышение в престижную финансовую или юридическую компанию.

Что нужно, чтобы стать ипотечным брокером

Для организации частной конторы по брокериджу необходимо открыть ИП или ООО с уставным капиталом 10 тыс. руб.

Как правильно выбрать брокера — рейтинг лучших

При выборе посредника учитывают:

- репутацию брокерского агентства;

- стаж работы на рынке посреднических услуг;

- отзывы клиентов.

Рейтинг лучших

Топ-10 российских кредитных брокеров:

МБК Кредит;

- Кредит Консалтинг Брокеридж;

- ЦФК-Финанс;

- Royal Finance;

- Финанс Кредит;

- МСК Кредит;

- СЦК (Столичный центр кредитования);

- ПрофФинанс;

- Премиум-Финанс;

- ССК (Служба Содействию Кредитования).

Как заключить договор оказания услуг, какие нужны документы

Для подачи заявления в несколько кредитных организаций достаточно принести оригиналы документов консультанту. Ипотечный брокер сделает необходимые копии и сканы.

Список документации необходимый для оформления кредита:

анкета — заявление на получение ипотечного займа;

- копия страниц паспорта;

- свидетельство о браке или его расторжении;

- ИНН и СНИЛС;

- свидетельство о рождении несовершеннолетних детей.

- справка 2-НДФЛ или по форме банка;

- документы, подтверждающие дополнительный доход;

- трудовые договоры, заверенные работодателем;

- копии всех страниц трудовой книжки;

- загранпаспорт;

- водительские права;

- для владельцев компании — ЕГРЮЛ;

- дополнительно для мужчин до 27 лет — военный билет или приписное удостоверение;

- справки о действующих кредитах при проблемах с платежами;

- документы о наличии имущества — квартиры, автомобиля, дома.

Стоимость услуг и минимальная сумма для работы

Услуги ипотечного брокера стоят не меньше 10 тыс. рублей. Первоначальную консультацию можно получить бесплатно. Дальше вносится предоплата 50 % от тарифа. После одобрения ипотеки клиент платит 1 — 2 % суммы кредита.

Заключение

Покупка квартиры — ответственный шаг, и чтобы избежать ошибок и необдуманных действий, лучше довериться консультанту. Обращение к профессионалу, который разбирается в тонкостях ипотечного кредитования, обеспечит экономию времени и денег и повысит шансы на покупку жилья.