Без заключения договора и правового оформления деятельности начинать торговлю не просто опасно, но и бессмысленно, особенно если планируется работать с серьезными суммами и наладить стабильный бизнес.

Брокерский договор заключают две стороны – желающий получить доступ на российскую или зарубежную биржу трейдер и предоставляющий ему такую возможность в качестве посредника брокер.

Брокер выводит заявку трейдера на покупку/продажу валюты, акций, облигаций, товаров или финансовых инструментов, а все особенности деятельности регулируются подписанным соглашением.

Оно же при необходимости становится гарантией защиты прав и интересов трейдера, выступая в качестве документа, подтверждающего факт сотрудничества двух сторон и определяющего их права и обязанности. Договор позволяет обращаться в суд, регулирующие органы, а его отсутствие делает невозможной защиту от мошенников и нарушений.

Брокерская деятельность

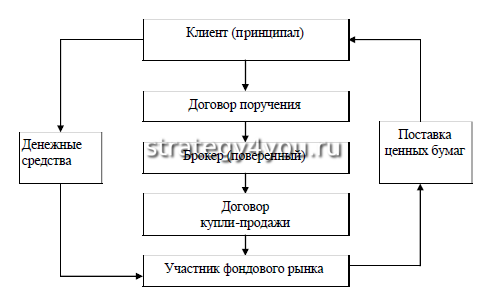

Закон «О рынке ценных бумаг» определяет брокерскую деятельность как такую, которая подразумевает совершение сделок гражданско-правового типа с ценными бумагами или/и заключение договоров, которые являются производными финансовыми инструментами. Деятельность ведется по поручению клиента, за счет и от его имени либо от собственного имени (брокера), но все равно за счет клиента на базе возмездных договоров.

Таким образом, брокерская деятельность представляет собой вид коммерческой деятельности юрлица на рынке ценных бумаг и финансовых инструментов, который подразумевает торговое посредничество (создание связей между покупателями и продавцами – между инвесторами и эмитентами либо только инвесторами).

У брокера должна быть лицензия, которая выдается при наличии правил ведения учета, отчетности по операциям.

- Цель – получение положительного экономического результата (в виде прибыли, как правило).

- Систематичность профессиональной деятельности (совершение субъектом на протяжении конкретного временного промежутка 2 и более действий на рынке).

- Позиционирование в виде специальных субъектов рынка, которые работают независимо, на основе лицензии от ФКЦБ (он же может и проверять, регулировать), с использованием своих знаний и навыков.

- Закрепление прав и обязанностей в законодательных актах.

- Регистрация в качестве юридического лица.

- Самостоятельное руководство собственной деятельностью.

- Взаимодействие с клиентами на основе заключенного договора и дополнительных документов.

Передоверить выполнение своих обязательств брокер может лишь другому брокеру (если такая возможность предусмотрена договором или это нужно для соблюдения интересов клиента) с позволения клиента. Все требования клиентов брокерская компания должна исполнять честно и в порядке очереди: сначала операции клиентов, потом свои дилерские.

Особенности брокерской деятельности:

- Обязанность исполнять все поручения клиентов максимально качественно, в порядке поступления.

- В ситуациях, когда в результате конфликта интересов между брокером и клиентом последний понес убытки, брокер должен возместить ущерб.

- Клиентские средства хранятся на отдельном банковском счету брокера.

- Брокер может использовать средства клиента и предоставлять ему заем.

- У брокера есть право заключать договоры, которые являются производными финансовыми инструментами, а также сделки с ценными бумагами для квалифицированных инвесторов.

- Деятельность брокером осуществляется по всему миру.

Брокерское обслуживание: что необходимо знать

Прежде, чем заключать договор с брокером и начинать торговлю, необходимо тщательно изучить все нюансы деятельности и правового ее регулирования.

Договор на обслуживание

Начать торговлю достаточно просто: нужно лишь выбрать брокера и заключить с ним договор (в бумажном виде или онлайн-формате). Чтобы иметь возможность заключить договор и воспользоваться правом совершения сделок на бирже, нужно предоставить такие документы: паспорт и свидетельство ИНН. Специалисты брокера займутся заполнением документов (анкеты и договора, как правило).

О применении положений ГК РФ к договору

Правовая природа договора про брокерское обслуживание достаточно сложна. Согласно действующему ГК РФ, брокерский договор может выступать частным случаем посреднических договоров: комиссии, агентирования, поручения. Так или иначе, но посредническая природа договора не вызывает сомнений – брокер оказывает юридические услуги клиенту именно в качестве посредника.

Брокер также оказывает фактические услуги по хранению, использованию, учету денежных средств клиента, дает консультации, выступает в роли андеррайтера в процессе размещения эмиссионных ценных бумаг и т.д.

К договору о брокерском обслуживании разумно, таким образом, применять положения ГК РФ, касающиеся агентского договора – это единственно понятный российскому правопорядку пример договора, предметом которого выступает оказание и фактических, и юридических услуг. С другой же стороны, суды обычно признают договор про брокерское обслуживание видом договора комиссии.

Что касается характера отношений между сторонами, то договор относится к фидуциарным (лично-доверительным) сделкам, что не совсем верно, ведь обычно такой тип отношений характерен для физических лиц. Поэтому отношения между клиентом и брокером по правовой природе (в соответствии с пунктом 3 статьи 184 ГК РФ и упомянутого закона про ценные бумаги) должны считаться коммерческим представительством, что фидуциарный характер исключает.

Договор входит в число организационных, поэтому в отношении его работают положения статьи 429.1 ГК РФ про рамочный договор (условия могут уточняться трейдером в рамках поручений брокеру касательно совершения сделок).

Брокер может давать клиенту заем в денежных средствах и бумагах, порядок и условия процедуры прописываются в договоре. Такая сделка считается смешанным договором и, в соответствии с пунктом 3 статьи 423 ГК РФ, отношения двух сторон в сфере маржинальных сделок регламентируются положениями ГК РФ про договор займа, залог ценных бумаг.

Договор агентирования: характеристики

Рассматривая договор агентирования, необходимо уделить внимание нескольким основным нюансам. В первую очередь, это определения: по данному договору клиент называется принципалом, брокер – агентом. Клиент брокеру дает доверенность на реализацию действий, описанных в документе.

Договор агентирования может быть договором либо комиссии, либо поручения. Если брокер покупает и продает финансовый инструмент или ценные бумаги от лица клиента (и за его счет), то клиент становится обязанным и договор агентирования переходит в разряд договора поручения. Когда брокер покупает и продает от собственного имени (но за счет клиента), то он становится обязанным и речь идет про договор комиссии.

Брокер считается основным торговым посредником на бирже, обеспечивая связь между рынком и частными клиентами. Брокер клиентам оказывает услуги широкого перечня, что определяется отдельно в каждом конкретном случае.

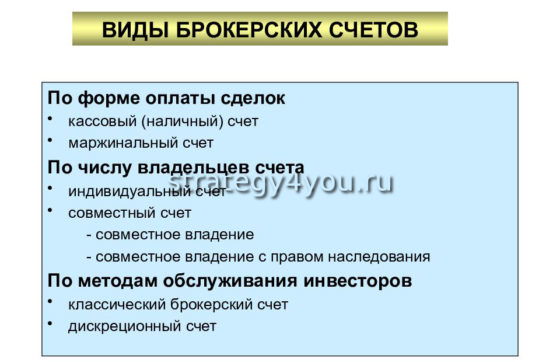

Виды брокерских счетов

Брокерские счета бывают собственными (средства компании) и клиентскими (средства клиентов).

Виды клиентских счетов:

- Доверительные – на них лежат деньги, которыми брокер может распоряжаться по собственному усмотрению, что регламентируется договором управления.

- Кассовые – средства для оплаты товаров/инструментов, которые клиент покупает через брокера.

- Маржинальные – средства для оплаты сделок клиента, которые были привлечены посредством ссуды от брокера.

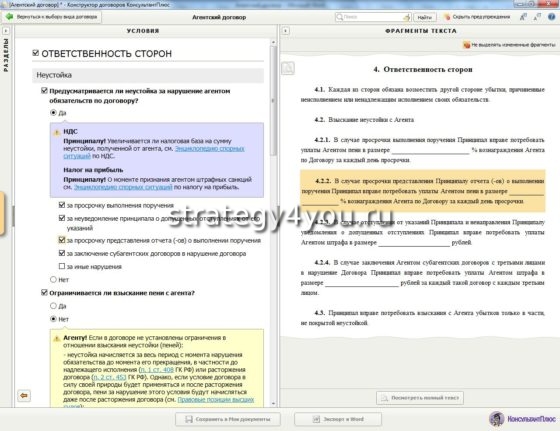

На что нужно обратить внимание в договоре с брокером

Перед тем, как будет совершен акт подписания договора, нужно очень тщательно изучить все пункты и уделить внимание прояснению каждого непонятного вопроса.

Основные моменты при подписании брокерского договора:

- Статус компании – наличие лицензий, всех разрешительных документов.

- Срок существования компании, репутация, отзывы реальных клиентов на независимых площадках, сообществах, форумах. Проверка судебных разбирательств.

- Тарифный план, его адекватность – слишком низкие комиссии, к примеру, могут свидетельствовать про мошеннические схемы или скрытые платежи.

- Наличие подходящих способов ввода/вывода средств на счета.

- Перечень инструментов, с которыми ведется работа.

- Порядок уплаты налогов с иностранных клиентов – как правило, брокер этим не занимается, но клиенту нужно знать обо всех особенностях.

- Срок ожидания дивидендов (исполнения заявки, чем меньше – тем лучше) после заключения сделки.

- Формат обслуживания клиентов (лично или дистанционно), работа службы поддержки.

- Мера ответственности сторон – особенности фиксации убытков (в случае убытка трейдер теряет только средства со счета или имущество тоже).

- Порядок оспаривания действий брокера – важно, если придется обращаться в суд.

- Причины возможной блокировки торгового счета – контролируемые и обоснованные.

- Условия осуществления торговых сделок – есть ли ограничения, каков регламент.

- Условия исполнения отложенных приказов – исключительно при касании цены и никак иначе.

- Пункт про форс-мажорные обстоятельства – в договоре должен быть четко указан перечень ситуаций.

- Все непосредственные условия договора – суммы, комиссии и т.д.

Как и зачем заключать договор с Форекс-брокером

Любой брокер должен выступать в роли официально зарегистрированного юридического лица. И договор о сотрудничестве заключать нужно обязательно.

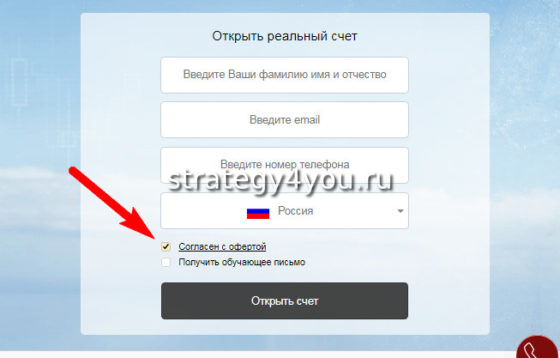

Соглашение при регистрации

Это стандартный договор между брокером и трейдером, который предоставляется в момент регистрации торгового счета на площадке. Трейдер читает, ставит галочку и создает аккаунт. Данному пункту нужно уделить особое внимание, так как тут могут быть указаны нюансы, которых не найти на сайте.

Пользовательское соглашение нужно прочесть от и до, уделив основное внимание таким разделам: правила ввода/вывода средств, комиссии (основные и дополнительные, условия взимания), сроки обработки переводов, правила решения претензий и споров, риски, права и обязанности обеих сторон.

Бумажное соглашение

Некоторые трейдеры требуют подписания договора лично, в бумажном виде. Не дают открыть счет без личного посещения трейдером офиса и заключения договора. С одной стороны, в этом ничего плохого нет, с другой же – возникают сложности для людей, живущих далеко от больших городов и не имеющих возможности посетить штаб-квартиру брокера. Тут уж каждый выбирает для себя сам оптимальный вариант.

Дополнительные договоры

Основной договор трейдер принимает при регистрации на сайте, но существует еще множество других – политика конфиденциальности, партнерское соглашение и т.д. Документов может быть десяток и более. Все, что касаются регламентирования сотрудничества брокера и трейдера, нужно тщательно прочесть и подписать.

Брокерская деятельность: отличия от дилерской деятельности

Брокерская деятельность предполагает совершение сделок на бирже за счет клиента, от его или своего имени. Деятельность брокера оплачивается в формате комиссионного вознаграждения, регламентируется действующим законодательством, возможна при наличии лицензии. Брокером может выступать как физическое, так и юридическое лицо. Допускается осуществлять разные виды деятельности, но на одном и том же рынке.

Основные обязанности брокера – исполнение поручений клиента, осуществление процедур регистрации, проведения, оформления сделок. Договор на брокерское обслуживание может фактически относится к одному из или всем одновременно видам: поручения, комиссии, агентирования.

Дилерский центр – это всегда только юридическое лицо, коммерческая организация. Дилер сделки совершает от собственного имени и за свои деньги посредством публичного объявления цен купли/продажи с обязательством выполнить операции по этим ценам. При объявлении цен дилер может указывать минимальное/максимальное число ценных бумаг и срок предложения.

Если указания отсутствуют, у контрагента есть право установить собственные условия и дилер не может от них отказаться. В случае уклонения им от сделки можно предъявить иск про принудительное заключение договора с возмещением убытков. Прибыль дилера – разница цен покупки/продажи.

Деятельность дилера похожа на деятельность брокера, но главное отличие тут – дилер покупает активы/инструменты за свои деньги, от собственного имени и по объявленной публично стоимости.

- Средства для совершения сделок – у дилера свои, брокер использует деньги клиента.

- Публичное объявление котировок – дилер обязан, брокер нет.

- Собственник актива/инструмента – у брокера это клиент, у дилера он сам.

- Источник прибыли – брокер получает комиссию, дилер работает за разницу цен купли/продажи.

Таким образом, получается, что и дилер, и брокер осуществляют посредническую деятельность, но брокер делает все от лица клиента (не являясь владельцем инструмента) и доход получает в виде комиссионных (независимо от степени прибыльности сделки), а дилер сам заключает сделки от собственного имени и за свои средства, формирует для трейдера котировки, доход получает за счет разницы покупки/продажи актива (спрэд).

Брокерский договор – это очень важный документ, подписывать который можно только после тщательного изучения. Ведь именно он регламентирует весь порядок сотрудничества обеих сторон и выступает гарантией защиты прав и интересов в случае появления споров.