Условия депозитного договора

При открытии депозитного счета между банком и гражданином заключается договор. В соглашении прописываются условия, которые соблюдаются клиентом и финансовой организацией.

В бумаге фиксируются следующие условия депозитного вклада:

- параметры выбранного банковского вклада;

- порядок начисления процентов;

- наличие либо отсутствие пролонгации;

- разрешены либо ограничены расходные финансовые операции;

- права и обязанности сторон соглашения в соответствии с требования и Центрального банка, федеральных законодательств и другой нормативной документации;

- порядок разрешения спорных вопросов;

- правила досрочного расторжения финансового соглашения;

- при наличии мультивалютного вклада указывается порядок выполнения конвертации.

Необходимо тщательно изучить условия соглашения, проверить наличие специальных комиссий от банка либо ограничений опций вклада, возможные штрафы за снятие денег. При необходимости можно заказать анализ документа у специалистов.

Договор составляется в 2 экземплярах. Заполненный документ подписывается двумя сторонами. Один вариант бумаги передают клиенту, второй хранится в финансовой организации.

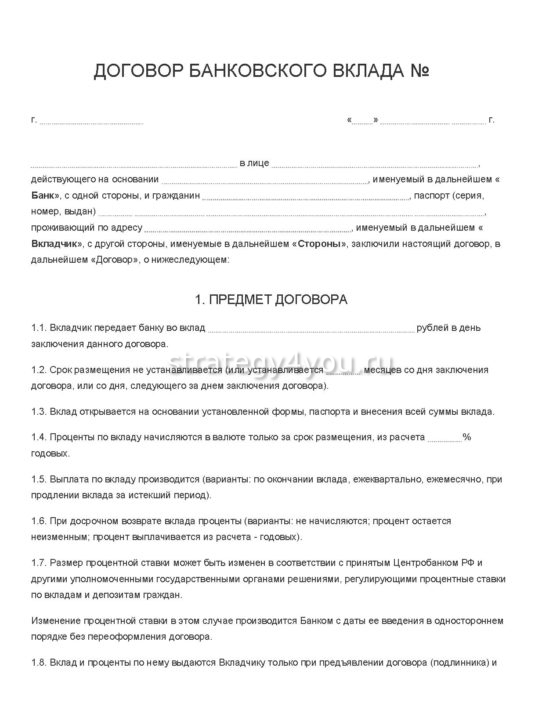

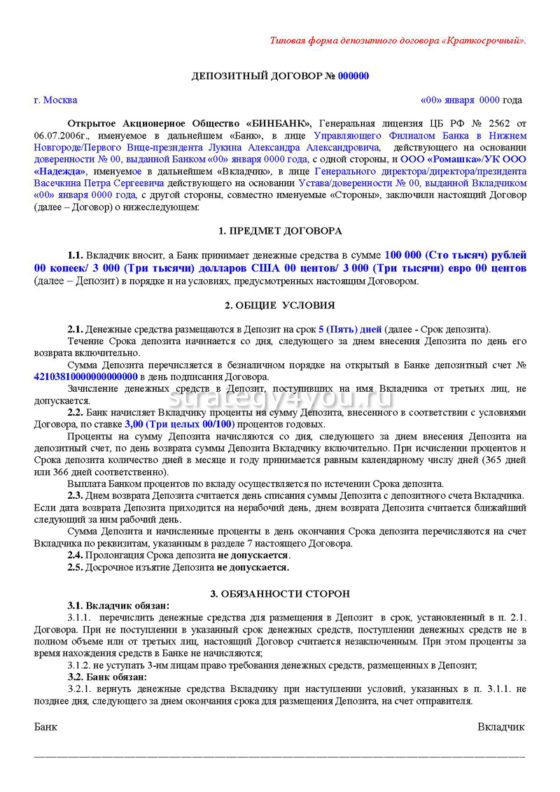

Образец договора по вкладу / депозиту

Пример заполнения депозитарного вклада предлагается финансовыми организациями на официальных сайтах. Образцы заполненных бумаг размещают в разделе «Документы».

В бумаге должна быть указана следующая информация:

- В шапке документа указывается название бумаги, порядковая нумерация.

- На первых страницах соглашения указывается дата подписания бумаги и сведения о банковской организации и физлице. Обязательно указание финансовой компании, должностного лица от банковской структуры. Вписывается ФИО гражданина, размещающего вклад, паспортные сведения, данные о прописке, адрес фактического проживания и телефон.

- В следующих блоках описываются условия соглашения. Пишется размер сбережений, передаваемых финансовой организации.

- В отдельном блоке указывают период действия соглашения и планируемые к выплате проценты.

- Обязательно подтверждение выполнения обязательств банковской организацией по переводу вложенных средств клиенту.

- В отдельном разделе описывают правила начисления процентов на вклад.

- По соглашению вкладчик должен будет перевести указанную сумму в зафиксированную дату на счет банка. После этого банком будут выданы подтверждающие перевод суммы документы.

При подготовке бумаги и выполнении операций необходимо учитывать следующие нюансы:

- При оформлении бумаги можно корректировать образец документа в соответствии с требованиями заказчика и банковской организации.

- При отсутствии реквизитных сведений документ признают недействующим.

- Требуется соблюдать нормы делопроизводства для предотвращения признания бумаги недействительной.

Какой я получу доход

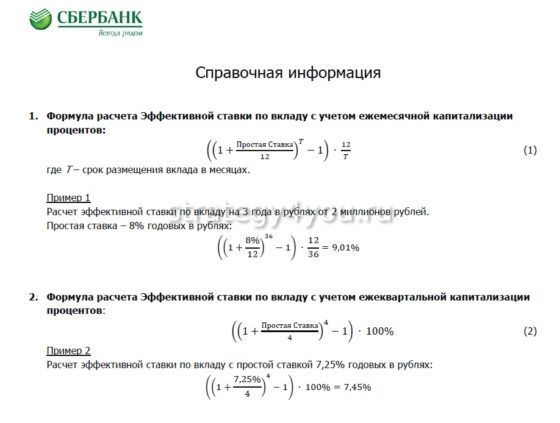

Годовую ставку необходимо умножить на размер размещенного в банке депозита. При этом учитывается выбранный период вклада. Необходимо учитывать также дополнительные условия, способ начисления процентов в банковской организации. Вклады могут быть краткосрочными либо средне-, долгосрочными. Большей доходностью отличаются долгосрочные вклады.

Специалисты рекомендуют познакомиться с условиями начисления процентов на вклады, на сайтах банков прилагаются онлайн-калькуляторы для подсчета планируемой прибыли клиента.

Минимальный размер вложений по некоторым программам составляет 10 000 руб. Максимального ограничения для вложений банк не устанавливает. Размещать средства можно на срок от 2-3 месяцев.

Сбербанк России предлагает депозитные счета с процентной ставкой 3,5-5,8%. По некоторым вкладам можно размещать средства на период от 1 месяца, однако для вкладов с высокой процентной ставкой период размещения средств увеличен.

Сроки в договоре

Сроки действия вклада должны быть прописаны в договоре. Срок начисления определяется клиентом в соответствии с представленными предложениями банковской организации. Процентное начисление прибавляется к вкладу в соответствии с утвержденными периодами начисления, могут быть прибавки ежемесячные, ежеквартальные либо в завершающий день депозитного вклада.

Начисления

- расчет;

- начисления;

- выплата.

Начисления по депозиту выполняются часто автоматически ежедневно. Однако расчет выполняется в 1 раз в оговоренный в соглашении период. Выплата осуществляется реже, возможные даты (периоды) снятия процентной доходности от сбережений указываются в договоре и описываются в банковской программе.

Капитализацией процентов называется процесс добавления их к основному депозиту, т.е. это начисление доходности на проценты, заработанные в предыдущие периоды. Доходность вклада увеличивается при выполнении капитализации процентов ежедневном формате.

Выполнить расчет окончательной доходности можно с помощью калькулятора депозитов, который устанавливается собственном компьютере, ноутбуке.

Даты и сроки — что надо проверить

Необходимо уточнить параметры даты и сроков сбережений.

Разное значение имеют указания:

- 12 месяцев;

- 1 год;

- 365 дней.

Специалисты рекомендуют учитывать точное число завершения действия договора. При снятии сбережений раньше на 1-2 дня от указанной даты клиенту могут не выплатить полную прибыль за время размещения вклада в банковской организации. Операция может быть засчитана как досрочное выведение денежных средств со счета. Важно внести в договор точную дату снятия средств.

При невозможности клиента снять накопления в утвержденную дату допускается несколько вариантов действий банка, которые зависят от условий подписанного соглашения.

Наиболее распространенные варианты, указываемые в бумаге банком:

- Сумма накоплений и процентные начисления по депозитному счету будут переведены на личный счет гражданина. Счет может быть лицевой, карточный либо до востребования. Необходимо проверить указанный порядок действий в договоре. Средства будут храниться на счету без оплаты либо под минимальную ставку, действующую в организации для бессрочного вклада.

По другому варианту в соглашении может быть предусмотрена пролонгация счета в автоматическом режиме. Будет открыт другой депозит с аналогичными условиями, которые действуют в банке.

- По другому сценарию процентная доходность может быть оставлена на действующем счете, а на основной вклад будет открыт новый счет. Условия счета могут быть прежние либо обновленные.

Важно уточнить в договоре порядок расторжения соглашения в досрочном режиме. При необходимости снятия средств в ближайший период рекомендуют выбрать депозит, предусматривающий льготную процентную ставку, а не ставку «до востребования».

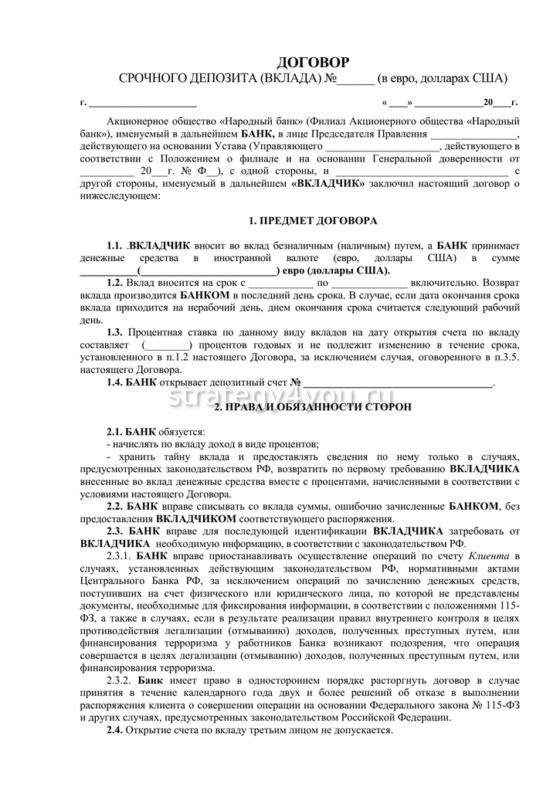

Дополнительные условия

В отдельном разделе прописываются дополнительные условия соглашения с клиентом:

- Указываются отделения банка, в которых клиент может снять вклад и процентные начисления.

- Указывается возможность внесения средств дополнительно либо частично расходовать средства. Важно выяснить допустимый размер сумм снятия и периоды, в которые выполняются финансовой операции.

- В дополнительных графах указывается сума не снимаемого остатка. Деньги, которые первоначально разместили на счете, не в каждом случае являются минимальной разрешенной суммой для снятия в любой отрезок времени.

Внесение средств в некоторых финансовых организациях разрешается только клиентом банка. Другое лицо может пополнить счет при наличии нотариально заверенной доверенности.

Необходимо контролировать величину остатка. Понижение не снимаемой досрочно суммы вклада может привести к досрочному прекращению договора.

В некоторых банках в тарифах предусматривается комиссия за снятие денежных средств наличными либо пополнение счета через банкомат либо с помощью безналичного расчета. Важно проверить пункты, в которых указываются дополнительные условия. При наличии в соглашении указаний на комиссию следует проконсультироваться со специалистами по выгоде вклада и возможностям внесения и снятия средств.

При открытии вклада посредством мобильного банка, интернет-банка в некоторых организациях предлагается начисление добавочного процента к стандартной ставке.

Для клиентов, имеющих мультивалютные вклады, важно изучить параметры конвертации для средств на счете. Требования могут отличаться от стандартных условий в пунктах обмена. Характеристики прописываются в приложении к договору, в требованиях к тарифным планам.