Облигации на современном рынке являются одним из видов финансовых инструментов, позволяющих получать неплохой пассивный доход.

Среди ценных бумаг самыми популярными считаются акции, займовые расписки, векселя и облигации, которые выгодно отличаются от остальных оптимальными условиями продажи и упрощенным характером обращения, отсутствием необходимости в государственной регистрации.

Для инвестора биржевая облигация является активом определенной компании, который упрощенно выпускается, торгуется на бирже, позволяет получать прибыль процентную и дисконтную.

Биржевые облигации

Чтобы понять, что представляют собой биржевые облигации и какие преимущества дают, чем отличаются от остальных видов ценных бумаг, необходимо рассмотреть особенности их эмиссии и работы.

Облигационный ликбез

Облигация – это вид ценной бумаги, который фактически фиксирует отношения между займодавцем (кредитором) и получателем займа. Используя средства кредитора определенный период, получатель займа выплачивает за это доход.

Облигации обеспечивают два вида прибыли: купонный (процентный) и дисконтный.

Проценты держатель актива получает по окончании купонного периода (его длительность устанавливаются в условиях выпуска – это может быть срок в 3, 6, 12 месяцев). Сумму процентных выплат определяют номинал облигации и годовая ставка.

Дисконтная прибыль появляется за счет покупки облигации дешевле номинальной стоимости и погашением займа по номиналу. Так, если дисконтную облигацию купили за 750 рублей, а по истечении срока действия вернули 1000 рублей, доход очевиден. Есть и смешанные схемы, когда одновременно реализуются и процентные выплаты, и дисконт.

Виды облигаций по типу эмитента:

- Корпоративные облигации – их выпускают различные юридические лица (промышленные группы, институты) для финансирования их деятельности

- Государственные – выпускаются соответствующими органами (в России, к примеру, это Министерство финансов (ОФЗ) и Министерство финансов субъектов Российской Федерации (субфедеральные облигации) с целью покрытия дефицита бюджета

- Муниципальные – выпускаются местными органами исполнительной власти с целью ликвидации бюджетного дефицита либо финансирования разного типа инфраструктурных проектов конкретного региона

По валюте выпуска облигации бывают рублевыми (если речь идет о РФ) и валютными.

Облигации по сроку погашения:

- Менее года – краткосрочные.

- 1-5 лет – среднесрочные.

- Больше 5 лет – долгосрочные.

По конвертируемости облигации делятся на два вида: конвертируемые, которые допускается поменять на другой тип ценной бумаги того же эмитента (акции, к примеру), и неконвертируемые, где такой возможности нет.

Типы облигаций по обеспеченности:

- Обеспеченные – наиболее надежные, позволяющие обеспечить сохранность средств владельца за счет других ценных бумаг, имущества, оборудования компании, недвижимости. В случае банкротства эмитента держатель облигаций имеет возможность получить залог и за счет его продажи вернуть средства. Также обеспечение может быть реализовано поручительством другой компании – при банкротстве эмитента она берет обязательства по облигациям на себя. Еще один вариант обеспечения – государственная, муниципальная либо банковская гарантия (по типу поручительства).

- Необеспеченные – в случае банкротства эмитента владельцам облигаций придется ожидать завершения процедуры банкротства и удовлетворения претензий в порядке общей очереди, наряду с иными кредиторами. Не всегда удается вернуть всю вложенную сумму.

- Необеспеченные субординированные – очень рискованные: при банкротстве владелец облигаций ожидает возвращения средств после всех кредиторов и при условии, что что-то останется. В случае, если эмитент не банкрот, а дошел до санации, его облигации списываются в ноль и их владельцы не получают ничего.

Виды облигаций по типу обращения:

- Со свободным обращением – ограничений на покупку/продажу, владение бумагой нет. Собственники меняются свободно.

- С ограниченным обращением – есть ограничения на покупку/продажу (к примеру, владелец не сможет продать бумагу на протяжении определенного срока или может быть ограничена цена и т.д.).

Основные характеристики облигаций:

- Номинальная стоимость – размер купона считается в процентах от номинала. На российских биржах, к примеру, стандартный номинал равен 1000 рублей.

- Цена рыночная – меняется в соответствии с конъюнктурой рынка процентных ставок, уровнем спроса/предложения на бирже. Стоимость определяется в процессе торгов, котируется в процентах от номинала, может быть выше (102%) или ниже (82%). Это чистая цена облигации.

- Амортизация – выплата долга по бумагам в виде регулярных платежей. Заемщик к амортизации прибегает, чтобы не требовать большую сумму в день погашения долгов.

- Купон облигации – процентный платеж, даты и размеры которого инвестор должен знать заранее. Величина купона считается в процентах от номинала.

Процентные (купонные)

Обычно купонные облигации предполагают фиксированную процентную ставку – размеры выплат известны заранее. Но ставка может быть и плавающей – когда выплаты меняются с изменением макроэкономических показателей, текущей ситуации на бирже.

Дисконтные

При покупке дисконтные облигации стоят меньше номинала, а вот погашаются по номинальной цене. Так, инвестор покупает облигацию со скидкой за 900 рублей, а по истечении срока действия получает за нее номинальную стоимость, равную 1000 рублей. Дисконт – это разница между стоимостью размещения и ценой номинальной.

Черты биржевых бондов

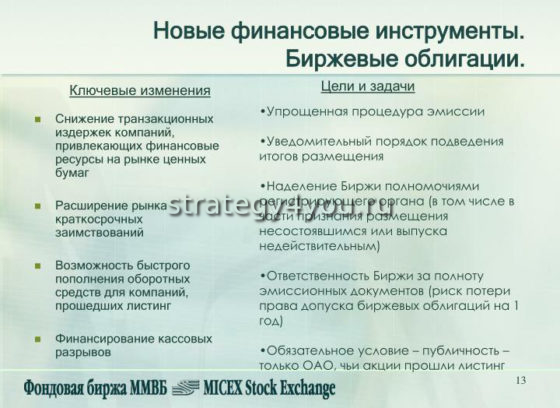

От классических биржевые облигации отличаются некоторыми особенностями – в первую очередь, упрощенной процедурой выпуска.

Особенности и свойства биржевых облигаций:

- Регистрация выпуска осуществляется биржей самостоятельно.

- Выпуск бумаг не предполагает оплаты государственной пошлины.

- Все инструменты биржа размещает по открытой подписке.

- Оборот бумаг также обеспечивает биржа.

- Программу разрабатывать не обязательно.

- Осуществление эмиссии биржевых облигаций без залога.

- У компании должны быть какие-то виды ценных бумаг на бирже.

- Торги по облигациям открываются на второй день после размещения.

- Компания должна существовать минимум 3 года.

- Облигации размещаются лишь на одной площадке.

- В проспекте прописывается меньше данных, чем для классических облигаций.

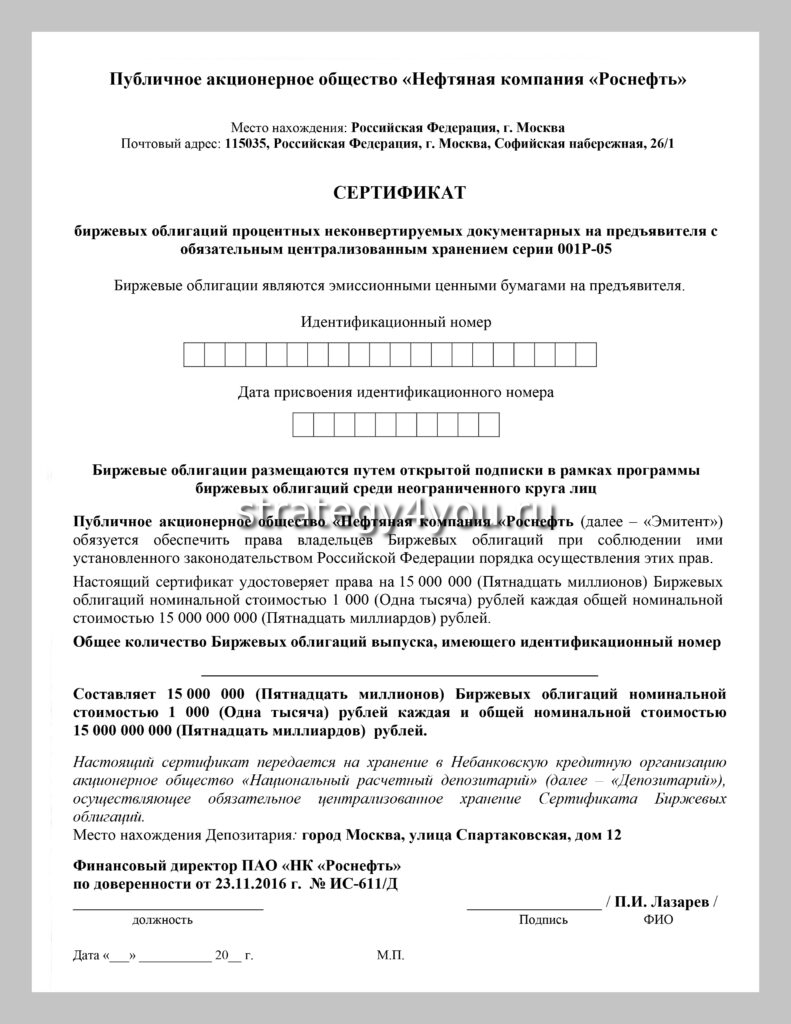

Эмиссия облигаций

Право инициировать эмиссию биржевых облигаций в Российской Федерации имеют госкорпорации, хозяйственные общества, унитарные предприятия, финансовые интернациональные организации. ЦБ РФ эмитентов, выпускающих ценные бумаги, кодирует. Идентификация облигаций происходит с использованием специального кода, который присваивается всему выпуску (правда, его дает биржа).

Тут стоит рассмотреть такое понятие, как листинг. Биржевые правила так называют процедуру допуска ценной бумаги на торги на площадке. Чаще всего правила листинга определяет биржа, но на основе действующего законодательства.

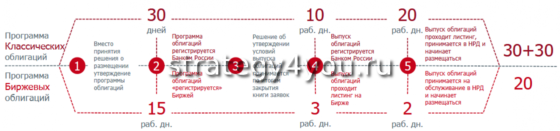

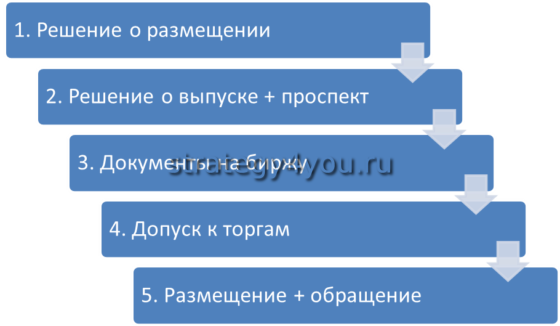

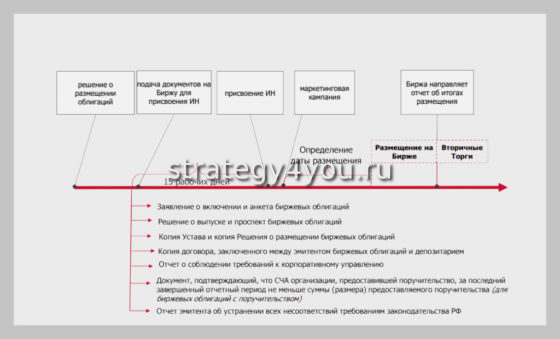

Простой порядок запуска оборота биржевых облигаций:

На Московской бирже, к примеру, можно отыскать в личном кабинете эмитента конструктор эмиссионных документов. Около 95% текста идет по стандарту, но согласование всех вопросов все равно отнимает немало времени. Допуск биржевых облигаций подробно описывается в регламенте бирж.

Стандартная процедура эмиссии облигаций:

- Внутреннее согласование, принятие решения про размещение ценных бумаг.

- Утверждение решения.

- Регистрация процесса государственными органами.

- Размещение ценных бумаг – заключение сделок, после которых облигации попадают к владельцам.

- Регистрация отчета про итоги, составление представления в орган регистрации про выпуск.

Законодательство 2019 года продолжительность обращения российских биржевых облигаций не ограничивает. Как правило, они используются для получения краткосрочных заимствований (минимум 14 суток, максимум 3 года).

Сколько стоит выпуск облигаций

Финансы потребуются на реализацию процедуры выпуска. Заплатить придется за присвоение бумагам идентификатора, добавление их в перечень допущенных к торгам активов, само размещение на бирже, сопровождение облигаций до окончания текущего года.

У разных бирж установлены различные тарифы. Так, Московская биржа берет за это все от 50 тысяч рублей (если выбран тариф «Стандартный» и объем выпуска не превышает 50 миллионов рублей) до 4 миллионов рублей (при выборе тарифа «Пакетный I»). Предполагается, что начиная с 2020 года комиссия будет равна минимум 65 тысячам рублей.

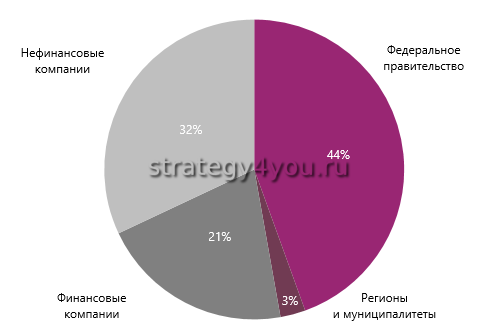

Структура рынка облигаций

Биржевые облигации появились в 2008 году и за 10 лет их объемы существенно превысили классические. Уже с 2016 года биржевые облигации активно обходят классические по торгам и на вторичном рынке.

Меньше всего на рынке муниципальных облигаций и их объем понижается. Но быстро растет объем облигаций от Банка России. Купонные облигации БР больше выступают инструментом регулирования ликвидности, чем займа. Самым крупным сектором облигаций РФ является корпоративный и наполовину он представлен рыночными выпусками, их доля растет.

Для частных инвесторов рост количества рыночных выпусков говорит о расширении набора инструментов для инвестирования на Московской бирже и повышении ликвидности облигационного рынка в общем.

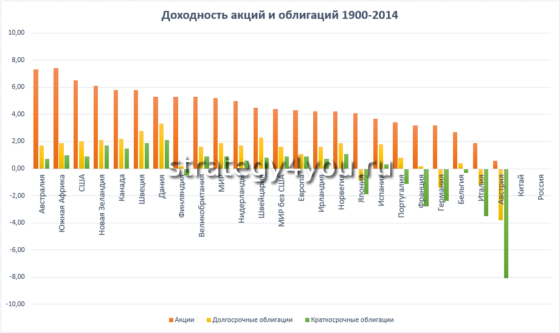

Облигации мировых бирж

Долговые обязательства выпускают компании разных стран и торгуются они на мировых биржах. Наибольший объем облигаций среднесрочных. Они представляют собой аналоги российских облигаций, с аббревиатурой XTBs.

Как утверждает Ричард Мерфи, генеральный директор и соучредитель австралийской компании по корпоративным облигациям, волатильность биржевых облигаций с 2000 года была в 2 раза ниже акций: 7% и 15% соответственно. Поэтому естественно, что облигации считаются более безопасным (но и прибыльным) видом ценных бумаг.

Объем аналогов биржевых облигаций рынка США превышает 2 триллиона долларов, а благодаря отсутствию необходимости в регистрации бумаг в SEC они пользуются огромной популярностью.

Американский рынок облигаций считается самым крупным и превосходит российский во много раз. При условии, что риск-менеджмент продуман и облигации составляют адекватный портфель, прибыль инвестора достаточно высока и стабильна.

Проспект эмиссии

Какие данные про эмитент указываются:

- Наименование, юридический адрес, сведения про всех владельцев 5% и более уставного капитала.

- Структура, список членов руководства.

- Список юрлиц, в которых эмитент имеет 5% и больше уставного капитала.

- Список представительств, филиалов.

- Бухгалтерские балансы, отчеты про результаты деятельности (в том числе отчет про освоение прибыли за 3 финансовых года).

- Размер просроченной задолженности кредиторам, по платежам в бюджет на момент принятия решения про эмиссию.

- Отчет про формирование, освоение средств резерва за предыдущие 3 года.

- Информация про уставной капитал.

- Подробный отчет про предыдущие эмиссии.

Информация про выпуск ценных бумаг:

- Форма и вид облигаций, общий объем выпуска, число ценных бумаг, эмиссия, сроки начала и завершения размещения, стоимость и порядок выплат.

- Профессиональные участники рынка облигаций, привлекаемые к участию.

- Порядок выплат, методика расчета.

- Наименование органа, который регистрировал выпуск.

Биржевые облигации – интересный инструмент для инвесторов, который при правильном обращении способен принести немалый доход. С каждым годом мировые и российский рынки ценных бумаг развиваются активнее, привлекая все большее число участников торгов.