НКД автоматически входит в стоимость ценных бумаг, поэтому дает возможность избежать потери денег в случае продажи ценной бумаги раньше срока выплаты дохода по купону.

Благодаря накопленному купону прибыли становится возможным поддержание ликвидности торговли в условиях биржи на высоком уровне.

Облигация – это вид долговой ценной бумаги, которая дает возможность по завершении фиксированного периода получить уплаченные средства плюс проценты. Эти выплаты гарантированы и по принципу действия напоминают обычные банковские депозиты. Инвестор всегда заранее знает, сколько принесут ему инвестиции за фиксированный срок (6, 12, 36 месяцев).

Купоном называется выплата по облигациям для инвесторов, отдавшим эмитенту свои средства. Проще говоря, это прибыль, которую владелец облигации получает сверх возврата потраченных средств (то есть, есть сумма для возврата плюс прибыль в соответствии с установленным процентом – так же, как и в случае с банковским вкладом есть тело вклада и доход). Купон бывает постоянным, переменным, индексируемым, нулевым и т.д.

Что это такое

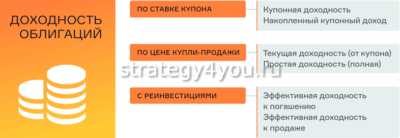

Купонный доход по облигациям представляет собой установленный размер выплаты купона, получает которую владелец бумаги в соответствии со сроком держания облигации. Другими словами этот вид прибыли можно назвать процентной ставкой по купону.

Купонная доходность облигации равна 8.24%, поэтому НКД считается так:

(8.24% х 130)/365 = 0.02934% (это 29.34 рубля).

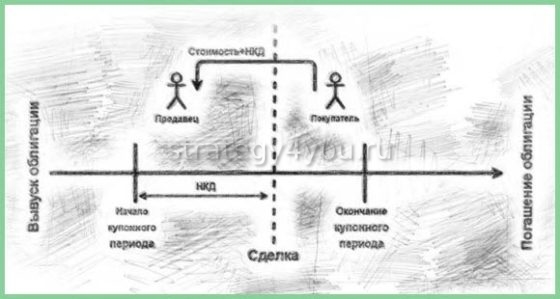

Так, если до новой выплаты по купону еще есть 4 месяца, то прошлому владельцу облигации новый платит накопленный купон облигации за прошедших 2 месяца (так как по ОФЗ купонный доход выплачивается каждые 6 месяцев, но у разных ценных бумаг периодичность выплаты может быть разная).

При условии, что НКД равен 8%, инвестору придется заплатить:

НКД = 8% х 2/12 = 1.333% (либо 13.33 рубля за штуку).

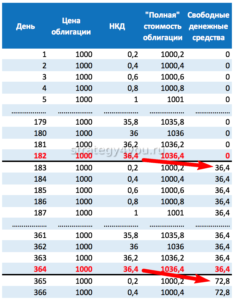

Каждый день стоимость облигации повышается на значение купонного дохода за 1 день – расчет выполняется просто: величина купонного дохода умножается на 1/365. Данная схема достаточно справедлива, так как дает возможность получать свой процент владельцу облигаций, независимо от того, как долго он владел ценной бумагой и без потерь в случае изменения планов (продажи облигации раньше срока, к примеру).

Формула расчета НКД:

НКД = Номинал х (С/100) х День/365.

Тут:

- С – это ставка, по которой считается купон (облигация предполагает доход в процентах годовых).

- День – количество дней с момента фиксации начала купонного периода до текущей даты.

- 365 – используется для обычного года (для високосного 366).

Если сравнивать облигации с банковским депозитом, то благодаря НКД инвестор может эффективно и быстро перекладывать средства из одного актива в иной. Депозит такой возможности часто не дает – редко где позволяют досрочно закрывать вклад, не потеряв накопленные проценты.

Процентная ставка

Купонная (процентная) ставка представляет собой установленный компанией-эмитентом уровень дохода, выплачиваемый владельцу облигации в виде купонных платежей. Это процентная ставка по купону. Величина ставки всегда обязательно указывается в годовых процентах, взятых от номинальной цены ценной бумаги.

Если речь идет о государственных облигациях и рассматривается, что такое НКД, то нужно помнить: тут размер купона напрямую зависит от ключевой ставки Центрального Банка, а она определяется, в свою очередь, исходя из расчета состояния экономики страны. Во многом влияние на ставку оказывают цены на нефть, внутреннюю валюту, золото и другие факторы.

Чем лучше развивается экономика государства, тем ниже ставка и тем меньше прибыль инвестора от ОФЗ. Именно поэтому российские облигации дают высокий доход и очень привлекательны для инвесторов из-за рубежа.

При покупке корпоративных долговых бумаг важно проявлять осторожность и серьезно подходить к выбору эмитента. Правда, от полной потери средств инвестора спасают кое-какие рычаги: так, по закону, в случае банкротства компании она сначала полностью рассчитывается со всеми кредиторами и только после этого свое получают акционеры.

Виды купонов

Основные виды купонов:

- Постоянный – размер выплат статичен на протяжении всего срока. Самый простой и популярный метод начисления дохода, который обычно применяется в крупных сделках.

- Переменный – заранее величина купона не разглашается, эмитент объявляет ставку лишь на следующий купонный период, имея возможность потом снова ее менять. Облигации с плавающей ставкой не очень популярны были до 80-х, но с приходом резких колебаний курса валюты стали востребованными. Переменный купон характерен для еврооблигаций.

- Фиксированный – предполагает, что доход регулирует регламент договора, на него не влияет курс валют.

Индексируемый – это подвид облигаций с переменным доходом. В таком случае номинальная цена периодически пересчитывается, учитывая рост индексов, а прибыль считают, исходя из изменения номинала. Чаще всего применяют индекс инфляции, что привлекает инвесторов защитой от потерь. В некоторых случаях берут другие индексы – так, в Мексике купон облигаций считали по росту цен на нефть, в США и России когда-то бумаги обеспечивал золотой стандарт.

- Нулевой – такие облигации встречаются редко, но и они дают определенную прибыль, которая исчисляется так: Прибыль = Цена размещения – Стоимость погашения.

НКД

НКД – достаточно важный показатель, на который обязательно нужно обращать внимание при покупке облигаций. Несмотря на то, что у инвестора нет возможности что-то изменить (если НКД предусмотрен в определенном размере, его придется выплатить владельцу при покупке раньше срока и так же получить придется при продаже и накоплении купонного дохода) ввиду автоматического начисления, уметь вычислить суммы и на основе всех данных принять решение про рентабельность инвестиций важно.

Таким образом, можно сделать вывод, что накопленный купонный доход (он же НКД) – это та часть прибыли по купону, которая рассчитывается в соответствии с числом дней от даты последней выплаты купона до текущего дня. Благодаря наличию НКД облигации можно покупать/продавать на бирже до погашения ценной бумаги, не теряя купонного дохода. В отличие от депозита, в любой момент можно забрать деньги и не терять проценты.

Где смотреть доходность облигации

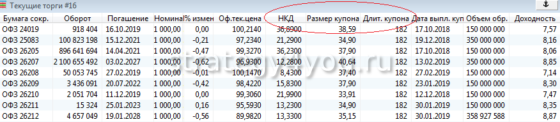

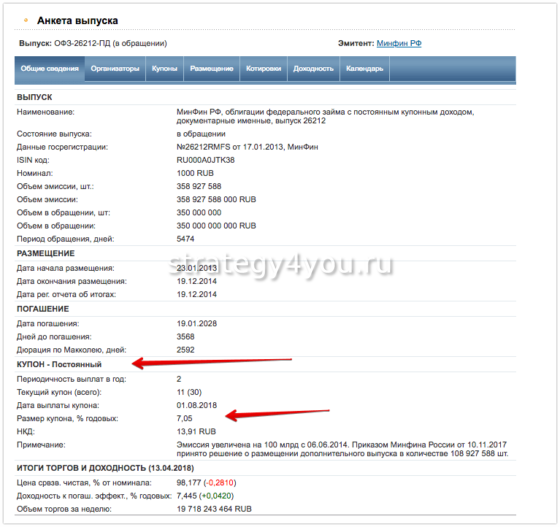

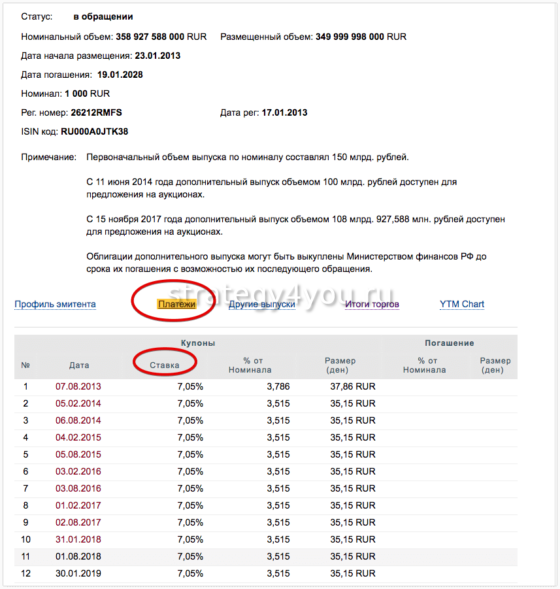

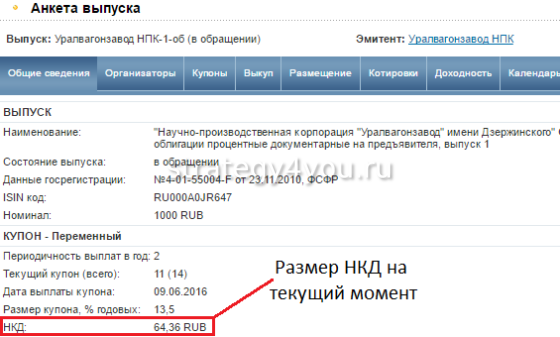

Накопленный купонный доход и другие параметры, условия облигаций можно узнать в открытой информации о них, а значения посчитать самостоятельно или отыскать в таблицах.

Как и где можно узнать НКД:

- Рассчитывать самостоятельно, используя поданную выше формулу. Ставка облигации считается так: ((Номинал – Стоимость покупки + Купоны за весь период владения)/Стоимость покупки) х (365/Число дней до погашения)х100%.

- Посмотреть в торговом терминале Quik (вариант подходит для тех, у кого есть брокерский счет в системе): сначала нужно настроить списки для получения данных терминалом (меню «Система/Заказ данных/Поток котировок», нужное окно). Развернутый список отобразится в двух вариантах: МБ ФТ: Т+ Облигации (тут есть все государственные ОФЗ и данные по ним на завтрашний торговый день) и МБ ФР: Т0 Облигации (бумаги разного типа с расчетами на сегодня).

- Проверить на сайте www.rusbonds.ru (РусБондс): достаточно отыскать нужную долговую бумагу по опции «Поиск облигаций», найти в общих сведениях величину купона в процентах годовых, с НКД и остальными данными.

- Сайт bonds.finam.ru (Финам): зайти в раздел «Облигации/Итоги торгов», найти там облигацию, перейти на ее страницу и открыть вкладку «Платежи», там посмотреть ставку по купону.

Если инвестор знает такие параметры, как рыночная цена, длительность срока инвестирования, можно достаточно точно рассчитать фактическую прибыль.

Налоги

22 марта Госдума приняла на заседании третьего чтения закон про освобождение физических и юридических лиц от необходимости выплачивать НДФЛ с купонной прибыли по облигациям рублевого типа, вышедших в оборот с 1 января 2017 года по 31 декабря года 2020. Текст закона утверждает, что частные инвесторы не должны выплачивать налог размером 13% на купонный доход с ценных бумаг российских эмитентов. Кроме того, при условии удержания бумаги до срока погашения инвестора освобождают от необходимости оплачивать НДФЛ на разницу цены ценной бумаги и ее номинала.

Но с подобным купоном облигаций на рынке практически не наблюдается на данный момент. Правда, если Центральный Банк снова будет понижать ключевую ставку, то, соответственно, будет понижаться пороговый уровень необлагаемого налогом процента и в круг высокодоходных облигаций войдет большее число ценных бумаг.

Выводы

Таким образом, исходя из поданных выше данных, можно выделить несколько наиболее важных тезисов.

Что нужно знать про накопленный купонный доход:

- Облигации имеют купоны, предполагающие выплату инвестору вознаграждения за заем с определенной периодичностью – по истечении периода владелец ценной бумаги может получить свой доход.

- Процентная ставка – показатель годового дохода в процентах от цены номинальной.

- Размер процентной ставки по купону может зависеть от массы факторов – они разные для корпоративных и государственных облигаций.

- Облигации могут предполагать разные виды купонов, которые нужно изучить до покупки ценной бумаги.

- НКД – это та часть дохода по процентной ставке, которая накопилась с момента последней выплаты до текущего дня. Если облигации продаются раньше срока выплаты, накопившаяся с момента последнего платежа сумма включается в стоимость облигации и ее владелец все равно получает свой доход.

- Просмотреть все параметры по облигациям можно в торговом терминале, на специальных сайтах или просчитать самостоятельно по исходным данным.

- Большая часть рублевых облигаций, доход по которым не доходит до установленного законом показателя не облагается налогом.