Что это такое

Облигация — это разновидность ценных бумаг, представляющая собой долговое обязательство. Посредством этого документа выпустившая его организация (эмитент) привлекает средства для своих нужд. Владелец этого инвестиционного актива становится ее займодателем. За предоставление своих денег он получает доход.

- Регулярные выплаты, называемые купоном.

- Разница между ценой покупки и продажи.

С этим инвестиционным инструментом неразрывно связаны такие понятия, как:

- Номинал — базовая стоимость, выплачиваемая владельцу актива в момент его выкупа эмитентом.

- Цена — сумма, за которую инвестиционный инструмент можно купить на фондовом рынке.

- Дата погашения — срок, в который будут возвращены привлеченные средства.

- Купон — плата эмитента за использование денег. Выражается в проценте от номинала.

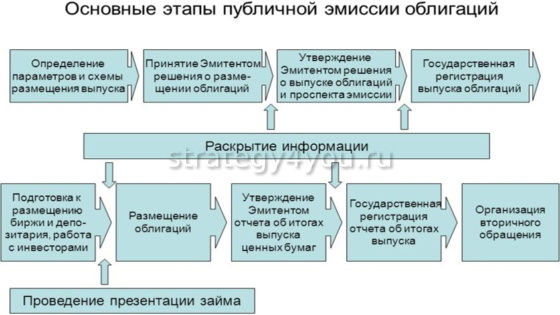

Облигация относится к бездокументарным неименным эмиссионным ценным бумагам. Это означает, что процедура ее выпуска подлежит государственному регулированию и учету.

Какие бывают облигации

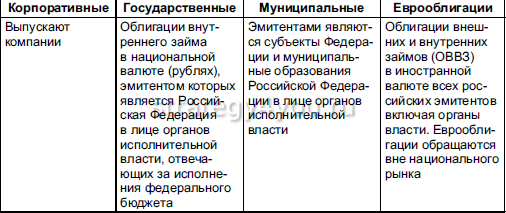

Существует несколько основных классификаций этих ценных бумаг:

по эмитенту;

- по типу купона;

- по номиналу;

- по валюте;

- по длительности обращения;

- наличию оферты;

- по уровню риска.

Выпуск таких долговых обязательств вправе производить:

- Министерство финансов России. В этом случае документ обозначается аббревиатурой ОФЗ (облигация федерального займа).

- Министерство финансов одного из субъектов РФ. Бумага получает статус муниципальной.

- Частные компании. Такие активы называют корпоративными.

Среди многообразия выпусков ОФЗ выделяют ОФЗ-н. Эта разновидность не обращается на вторичном рынке и имеет ограниченную доходность, т.к. не может быть использована в качестве инструмента спекулирования, зарабатывать на росте ее цены не получится.

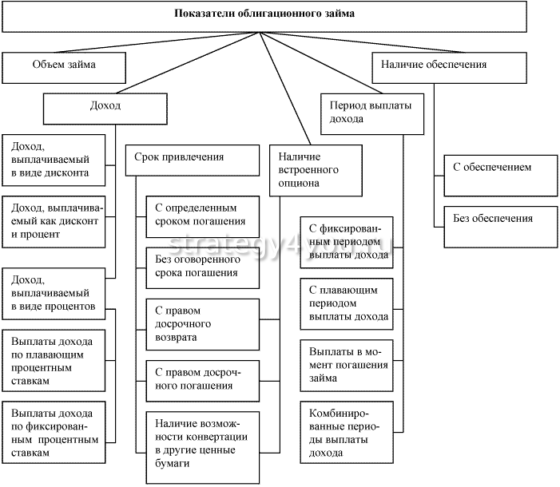

В зависимости от купонных выплат облигации можно разделить на инструменты инвестирования, дающие:

- постоянный доход на протяжении всего срока обращения;

- выплаты переменной величины, определяемой в момент утверждения выпуска;

- прибыль, размер которой не установлен в момент первичного размещения и зависит от таких обстоятельств, как краткосрочная ставка Минфина или темпы инфляции.

Второй тип такого актива — это ОФЗ с индексируемым номиналом. Разработаны как инструмент защиты от инфляции.

Различают рублевые облигации и еврооблигации. Причем последние могут быть эмитированы в валюте любого государства. Чаще всего используют доллары США.

В зависимости от срока, в течение которого облигация будет находиться на рынке с момента выпуска до дня погашения, различают:

- краткосрочные, существующие не более 3 лет;

- среднесрочные, обращение которых длится до 10 лет;

- долгосрочные, длительность жизни такой бумаги может достигать 30 лет.

Кроме того, выбирая, какие облигации можно купить для своего портфеля, инвестор должен учитывать, что у бумаг с офертой купон устанавливается только до момента ее наступления. После этого его размер будет пересмотрен и может быть резко уменьшен. Это может нарушить планы человека, который рассчитывал держать его до момента погашения.

К высокорисковым активам относят так называмые “мусорные” облигации. Они выпущены организациями с недостаточным кредитным рейтингом. Держатель такого инвестиционного инструмента может столкнуться с тем, что эмитент прекратил свое существование. Однако в случае банкротства владелец такой ценной бумаги имеет приоритетные права на имущество компании по сравнению с акционером.

Плюсы и минусы для инвестирования

Этот вид активов считается оптимальным решением для начинающего. Также он рекомендуется тем людям, которые хотят вложиться на короткий срок. При инвестировании в облигации плюсы и минусы сводятся в первую очередь к ожидаемой доходности.

- Минимальный риск потери вложений.

- Высокая ликвидность инструмента, позволяющая продать бумаги и вернуть деньги раньше срока.

- Фиксированный уровень доходности к погашению.

- Наличие накопленного купонного дохода (НКД), благодаря которому держатель облигации получит проценты за каждый день владения ею, даже если решит продать актив между датами выплаты.

- Регулярные денежные поступления по ОФЗ и муниципальным облигациям не облагаются налогом. Для корпоративных бумаг это утверждение справедливо только при условии, что они были выпущены не ранее 2017 г., а величина купона превышает ключевую ставку не более чем на 5 пунктов.

Первые 3 преимущества относятся только к государственным и корпоративным бумагам первого эшелона. Долговые обязательства ненадежных эмитентов не гарантируют сохранности средств и своевременных выплат. Кроме того, они могут потерять ликвидность либо сильно упасть в цене.

При этом не следует забывать о том, что недостатком вложения в облигации является такой рыночный риск, как недополученная прибыль. Если темпы инфляции резко ускорятся и ключевая ставка Центрбанка вырастет, величина приносимого такой бумагой дохода останется неизменной, а вклады можно будет открыть под более выгодный процент.

Опасность существует только в случае обращения к брокеру-мошеннику, не передающему сведения о совершенных операциях. Поэтому следует выбирать крупные и хорошо зарекомендовавшие себя организации, а не гнаться за обещаниями высокой прибыли.

Как купить физическому лицу в России

Приобретение народных облигаций также требует открытия брокерского счета. Однако число финансовых организаций, уполномоченных на их продажу, ограничено.

Выгодно ли покупать облигации и сколько можно заработать

Принять решение, стоит ли покупать облигации, и провести их грамотный подбор можно с помощью ресурса банки.ру, где для каждой обращающейся на Московской и Санкт-Петербургской бирже бумаги приведено действующее значение доходности к погашению.

Муниципальные бумаги — более доходный инструмент. Купив Хакасия Респ-35006-об, можно вложить деньги под 7,45% годовых к погашению. Однако это событие произойдет уже в 2023 г.

Наибольшую прибыль среди корпоративных бумаг принесет долговое обязательство МФК КарМани. Она составит 13,69% годовых к дате оферты. Она назначена на 15.04.2021 г.

За последний год наблюдался резкий рост стоимости ОФЗ. Те, кто вложил деньги в этот актив в августе-сентябре 2018 г., в ноябре 2019 г. могли продать его с прибылью в 10-15% без учета купонных выплат.

Это обусловлено 2 причинами:

- влияние политических факторов, приведшее к экономически необоснованному падению цены летом 2018 г.;

- снижение ключевой ставки.

На российском фондовом рынке существует всего 2 вида облигаций, которые могут быть использованы для защиты от инфляции. Это выпуски ОФЗ-52001-ИН и ОФЗ-52002-ИН. Их номинал изменяется в зависимости от индекса потребительских цен. По состоянию на декабрь 2019 г. он составляет 1209,43 руб. и 1069,37 руб. соответственно.

Где можно приобрести облигации

Владельцем ОФЗ-н можно стать только в период размещения очередного выпуска. Действующий, четвертый, выпуск актива такого рода, можно приобрести только до 25.02.2020 г. Для этого тоже потребуется открыть брокерский счет, но сделать это можно только у 4 банков, уполномоченных Минфином РФ на их реализацию:

Первые 3 финансово-кредитные организации из приведенного списка также обеспечивают доступ на Московскую фондовую биржу. Став их клиентом, можно получить возможность приобретать как ОФЗ-н, так и все иные виды облигаций.

Эти банки предлагают услугу по открытию индивидуального инвестиционного счета (ИИС). Однако следует помнить, что одной из особенностей ОФЗ-н является запрет на их приобретение на этой разновидности брокерского счета.

Где лучше покупать: на бирже онлайн или в банке

Отправляясь в банк, чтобы купить облигации народного выпуска, нужно помнить, что такая услуга доступна не во всех отделениях. Например, в Сбербанке ее можно получить только в офисах, где есть зона Премьер. Кроме того, минимальное количество, доступное для покупки, составляет 10 облигаций, поэтому сумма вложений будет превышать 10 тыс. руб.

Если же человек заинтересован в извлечении максимально возможной прибыли из облигаций, ОФЗ-н ему не подойдут. Продать этот актив можно только по цене, не превышающей сумму, которая была потрачена на его покупку. При этом стоимость выкупа не может быть больше номинала.

Самый выгодный способ инвестиции в облигации для начинающих — это открытие ИИС с налоговым вычетом по первому типу.

Покупка на бирже онлайн сопряжена с необходимостью осваивать работу торгового терминала QUIK. Поэтому тем, кто хочет упростить задачу, рекомендуется выбирать брокера, предлагающего собственное программное обеспечение, работающее по упрощенной схеме.

Как быстро и правильно можно продать свои бумаги на бирже

Если владелец облигаций видит, что его актив резко возрос в цене, он может быстро продать его.

- открыть приложение, с помощью которого человек дает заявки своему брокеру;

- перейти к выбранному активу;

- нажать на кнопку “Продать”;

- ввести полученный по СМС пароль (только при использовании двухфакторной идентификации);

- указать количество облигаций, которое нужно продать;

- указать цену.

Тот, кто стремится избавиться от актива максимально быстро, может выставить их по рыночной стоимости. В этом случае, если речь идет об ОФЗ или облигациях “голубых фишек”, заявка будет исполнена в течение нескольких секунд.

Ряд брокеров поддерживает подачу заявки на совершение сделок по телефону. Единственное ограничение на продажу облигаций — заявка может быть подана только в период работы биржи. Для ММВБ — не позднее 18.45 по Москве.

Как работают облигации для чайников в РФ

Облигации работают по простому принципу займа. Компания, которая нуждается в деньгах, получает их в обмен на выпущенные ценные бумаги. При этом она принимает на себя обязательства с установленной периодичностью выплачивать вознаграждение тому, чьими деньгами она пользуется (купон), и вернуть все полученные средства в полном объеме в установленный день (дата погашения).

Какой открыть брокерский счет

Существует 2 разновидности брокерского счета: стандартный и ИИС. Они различаются видом налоговой льготы, на которую может претендовать инвестор. Счет первого типа позволяет освободить от НДФЛ прибыль, полученную от продажи активов, находившихся в собственности более 3 лет.

Открыть ИИС

ИИС тоже подразделяется на 2 разновидности по типу налогового вычета. Вычет первого типа позволяет вернуть 13% от суммы, внесенной на счет, но не более чем 52 тыс. руб. в год. При этом инвестор должен иметь налогооблагаемый доход и заплатить с него НДФЛ в равном или большем размере.

Вычет второго типа освобождает от налога всю прибыль, полученную от приобретенных на нем активов. Поскольку купонные выплаты по ОФЗ и части корпоративных облигаций и так не облагаются НДФЛ, покупать такой актив, используя ИИС второго типа, невыгодно.

Для того чтобы у человека возникло право на налоговый вычет, он должен владеть счетом не менее 3 лет. Ограничения по частоте операций с ценными бумагами при этом нет. Если возврат НДФЛ уже оформлялся, но ИИС первого типа был закрыт до истечения минимального срока, деньги должны быть возвращены налоговой службе с уплатой пени.

В 2019 г. многие брокеры поддерживают дистанционное открытие счета. Сделать это можно через Сбербанк-Онлайн, личные кабинеты клиентов ВТБ, Тинькофф и других финансовых организаций. После подачи заявки клиент получит возможность участвовать в торгах через 2-3 рабочих дня.

Купить пифы выгодно

Самостоятельная покупка через терминал онлайн-торговли не единственный способ инвестировать в облигации. Человек, который не хочет самостоятельно формировать искать прибыльные варианты, может передать деньги в доверительное управление или купить пай в паевом инвестиционном фонде (ПИФ).

Покупка такого актива или вложение в ETF — единственный способ, как инвестировать в облигации, номинированные в иностранной валюте, для большинства новичков. Это связано с тем, что цена одного бонда начинается от 1000 долларов. Не каждый готов вложить такую сумму в одну бумагу на начальном этапе накопления капитала.

Выводы

Покупка такого актива — это, в первую очередь, не способ, как заработать деньги, а путь сохранения накопленного капитала. Например, в ОФЗ можно смело вкладывать суммы, превышающие 1,4 млн рублей. Это удобнее и выгоднее, чем распределять свой капитал по разным банкам.

Облигации — лучшее начало для тех, кто хочет изучить законы рынка. Однако в то же время это инструмент, которым должны пользоваться и те, кто планирует жить с дохода, даваемого инвестиционными активами. Купонные выплаты, в отличие от дивидендов, — стабильный источник средств.