ОФЗ для населения (для физических лиц)

ОФЗ-н — один из видов гособлигаций, ориентированный на широкие слои населения. Минимальная сумма, с которой можно начинать инвестирование в этот актив, составляет 10,5 тыс. руб.

Гарантом возврата вложенных денег выступает государство. Основной целью Минфина при их выпуске было создание инструмента, способного служить альтернативой банковским вкладам, а также повышение грамотности населения и его заинтересованности в инвестициях.

- Номинал — сумма, которую получит владелец в момент выкупа облигации эмитентом.

- Купон — выплата, поступающая на счет держателя актива каждые полгода.

- Дата погашения — срок, когда облигация прекратит свое существование.

- Накопленный купонный доход (НКД) — сумма, которая была начислена с момента выпуска ценной бумаги или выплаты предыдущего купона до дня покупки.

Главное, что такой параметр, как НКД, дает владельцу облигации, это возможность продать ее в любой момент, не потеряв при этом проценты. В ближайшую дату выплаты купона новый держатель ценной бумаги получает ее в полном размере, поэтому средства, затраченные на компенсацию накопленного дохода предыдущему обладателю, возвращаются.

Купонные выплаты будут поступать держателю облигации автоматически; никаких действий для их получения совершать не надо. Единственное, что требуется от инвестора — указать банку, куда следует переводить деньги — на брокерский или текущий счет.

- приобретены людьми, не являющимися гражданами РФ;

- перенесены в иной депозитарий;

- перепроданы другому физическому лицу на вторичном рынке инвестиционных активов.

Как все прочие облигации, ОФЗ-н выпускаются в бездокументарном виде. Это значит, что они не выдаются владельцу на руки, а учитываются в специальной организации — депозитарии.

Преимущества и недостатки

Государственные облигации всех видов имеют следующие преимущества:

наибольшая надежность среди всех инвестиционных активов;

- фиксированная доходность;

- высокая ликвидность;

- возможность наследования;

- освобождение прибыли, полученной по купонным выплатам от налога на доходы физических лиц.

ОФЗ-н, в отличие от других видов ОФЗ, не являются привлекательным инструментом для опытных инвесторов.

Это вызвано следующими недостатками этого вида бумаг:

- регламентированная цена;

- низкая доходность.

Вернуть вложенные в ОФЗ-н деньги досрочно можно только, обратившись в банк, где производилась покупка. При этом продать их по той же цене, по которой они были приобретены, можно будет только при условии, что она не превышала номинал.

Еще одним недостатком ОФЗ-н является то, что купить их можно только с использованием обычного брокерского счета. Приобрести этот актив на индивидуальный инвестиционный счет и получить налоговый вычет со вложенной в него суммы нельзя.

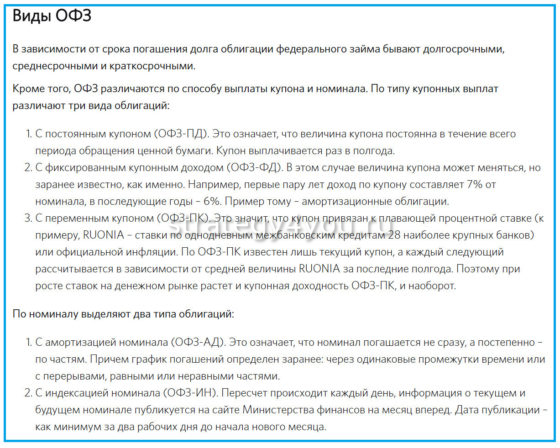

Виды ОФЗ

Кроме ОФЗ-н доступны другие виды облигаций госзайма. Существует несколько классификаций этих ценных бумаг.

В первую очередь это деление по характеристике купона:

- постоянный — обозначается индексом ПД;

- фиксированный — маркируется аббревиатурой ФК;

- переменный — отражается в названии ОФЗ с помощью индекса ПК.

На протяжении всего срока обращения облигации с постоянным купоном ее держатель получает выплаты одинакового размера. Для бумаг с фиксированной прибылью величина дохода меняется с течением времени, ее размер устанавливается в момент выпуска.

Сумма, которую будет получать владелец ОФЗ с переменным купоном, заранее неизвестна. Она определяется темпами инфляции или от краткосрочных ставок Минфина. Размер выплаты объявляется только за полгода до ее даты.

Другой вид классификаций гособлигаций — длительность обращения.

- краткосрочные — подлежащие погашению через 3-5 лет после выпуска;

- среднесрочные — рассчитанные на период от 5 до 10 лет;

- долгосрочные — находящиеся на рынке свыше 10 лет.

Большинство ОФЗ относятся к облигациям с номиналом, остающимся неизменным на протяжении всего периода обращения.

Также доступно 2 выпуска с индексируемым номиналом. Этот параметр увеличивается или уменьшается каждые 3 месяца в зависимости от величины индекса потребительских цен.

Опосредованно темпы роста цен влияют и на величину купона. Она является постоянной для обоих доступных в 2019 г. выпусков ОФЗ-ИН. Однако она выражается в процентах от номинала. Благодаря этому получаемая держателем облигации выплата увеличивается по мере его роста.

Доходность и риски ОФЗ

Доходность облигаций ОФЗ складывается из 2 параметров:

- величина купона;

- разница между ценой покупки и продажи.

При выборе облигаций для вложения денег необходимо учитывать оба этих параметра. Не менее важен и горизонт инвестирования.

Наибольшую доходность среди государственных облигаций при условии покупки в декабре 2019 г. и удержания до истечения срока действия, согласно данным портала банки.ру, принесет, выпуск ОФЗ-26225-ПД. Он даст 6,68% годовых при условии реинвестирования всех выплачиваемых купонов; является более выгодным, несмотря на то что его цена превышает номинал на 6,6%, благодаря тому, что его погашение произойдет только в 2034 г.

Если же покупающий облигацию человек не планирует владеть ею до момента погашения, ему следует оценить вероятность роста цены бумаги. В условиях снижения ключевой ставки спекуляция ОФЗ может дать хорошую прибыль, но принесет убыток при изменении ситуации.

Что касается муниципальных облигаций, то они считаются менее надежным активом, т.к. отдельно взятый субъект РФ теоретически может допустить дефолт.

Где купить облигации в РФ

ОФЗ-н не обращаются на фондовом рынке.

- Сбербанк;

- ВТБ;

- ПСБ;

- Почта Банк.

При этом нужно помнить, что доступен этот вид вложения денег не во всех отделениях. Например, в Сбербанке произвести операции с ОФЗ-н можно только в тех офисах, где есть зона Премьер. В Москве найти такую будет достаточно просто; сделать это в маленьком городе или в селе — сложнее, поэтому нельзя говорить о полной доступности такого инструмента для населения.

Несмотря на то что эти облигации изначально были ориентированы на тех, кто не хочет самостоятельно разбираться с ведением брокерского счета, покупка четвертого выпуска доступна и в онлайн-режиме.

При желании для повторной покупки можно снова обратиться в тот офис банка, где был открыт счет. Сбербанк поддерживает подачу заявок на приобретение ОФЗ-н по телефону. Для идентификации клиента используются коды, выданные ему при открытии брокерского счета.

Параметры ОФЗ-н четвертого выпуска 53004

- номинал — 1000 руб.;

- минимальное количество облигаций для покупки — 10 шт;.

- максимально допустимый объем вложений — 15 млн руб.;

- дата погашения — 30.08.2022 г.

Этот выпуск имеет фиксированный купон. Его размер постепенно увеличивается в течение 3 лет. Начальное значение равно 6,5%, максимальное — 7,35%. При этом доходность к погашению по состоянию на конец ноября-начало декабря 2019 г. составляет всего 6,14%. Это вызвано тем, что бумага торгуется дороже номинала. Ее цена составляет 1025,64 руб.

Планируя покупку, следует учитывать, что, помимо стоимости приобретаемого актива, инвестор должен компенсировать накопленный купонный доход. На 02.12.2019 г. его величина равна 16,21 руб.

Кроме того, он должен будет внести на счет резерв в размере 89 коп. на каждую облигацию. Это делается на случай роста цены ОФЗ-н до момента зачисления сделки. Бумаги поступают в собственность покупателя на следующий день. После этого можно снять непотраченные средства.