Что это такое — рынок, где торгуют ценными бумагами

Фондовый рынок является организацией для проведения операций с акциями, паями, векселями, облигациями и т.д. На рынке действует система правил по совершению экономических операций между структурами, выпускающими бумаги, и лицами, организациями, приобретающими их.

Выпуск бумаг осуществляется эмитентами. Сделки по приобретению пакетов акций заключаются на специальной торговой площадке — фондовой бирже, предоставляющей возможность оперативно приобретать бумаги, обеспечивающей безопасность в проведении услуг и стабильное поддержание рыночной стоимости.

- банковские структуры;

- брокеры;

- частные инвесторы;

- эмитенты;

- инвестиционные компании.

Операции и сделки между участниками и механизмы деятельности биржи определяет федеральное законодательство. Операции с бумагами осуществляются также внебиржевыми организациями.

Понятие (определение) ценных бумаг и для чего они нужны

Многих интересует, что такое ценная бумага. Это документ, выпущенный с соблюдением установленной законодательством формы и реквизитов, подтверждающий имущественные права, которые реализуются при его предъявлении. Данные справки являются собственностью компании или частного лица. Владелец бумаг обладает установленными законодательством правами.

Классификация

При реализации учитываются типы бумаг и их классификация.

Основные виды ценных документов:- биржевые;

- внебиржевые.

Биржевые бумаги представлены на официальных фондовых рынках крупными компаниями, акционерными обществами. Гарантом надежности документов и законности сделки между сторонами выступает биржевая организация.

Понятие и виды бумаг по субъекту прав подразделяют документы на ордерные, именные и на предъявителя.

Именные бумаги содержат полные данные о собственнике, указанные в специализированном реестре собственников либо на предлагаемом бланке. Для смены статуса собственности на документ требуется подтверждение личности владельца.

Понятие ценных документов, выпускаемых на предъявителя, предполагает использование бумаг без дополнительной идентификации. При переводе прав владения документами не потребуется предъявление идентификационных справок.

Для ордерных документов субъектом прав является гражданин, указанный в справке. Распоряжаться правами может собственник либо законный представитель, назначенный приказом.

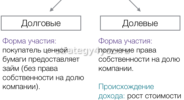

Понятие ценных документов по экономическому статусу включает два вида: долевые и долговые.

Кроме этого, есть еще:

- расчетные;

- вкладные;

- товарораспределительные.

Особенности ценных долевых документов заключаются в возможности распоряжаться использованием эмитента по объему принадлежащей гражданину процентной доли. К списку долевых бумаг относятся акции и другие справки.

При решении вопроса, зачем нужны ценные долговые бумаги, учитываются обязанности эмитента пакета документов предоставить их собственнику прописанную при заключении договора сумму либо другие активы в нужном количестве и соответствующими качественными характеристиками. К долговым бумагам относятся векселя, чеки, сберегательные сертификаты, биржевые документы и т.д.

Товарораспорядительные документы подтверждают право собственника распоряжаться указанным имуществом.

По типу эмитента выделяют следующие подвиды:

- корпоративные документы — выпускают некоммерческие и коммерческие компании;

- государственные — выпускаются государственными структурами (федеральными, субъектов федераций);

- муниципальные — бумаги выпускаются органами местного самоуправления.

По срокам использования документы подразделяются на следующие подвиды:

- краткосрочные — подлежат применению в срок меньше 12 месяцев;

- среднесрочные — от 1 года до 5 лет;

- долгосрочные — срок обращения составляет более 5 лет;

- бессрочные — не имеют ограничений по периоду применения.

По форме выпуска бумаги являются документарными либо бездокументарными.

Различают типы бумаг по форме владения:

- регистрируемые;

- нерегистрируемые.

Документы подразделяются на российские либо выпущенные иностранными компаниями.

По степени риска бумаги разделяются на следующие подвиды:

- безрисковые — с краткосрочным периодом действия до 1-3 месяцев (государственные векселя и т.д.);

- низкорисковые — включают стандартные государственные акции, векселя и т.д.;

- среднерисковые — корпоративные облигации;

- высокорисковые — к данному типу относятся стандартные акции.

Качественные свойства

Понятия и виды ценных документов имеют следующие качественные признаки:

- Обращаемость — качество бумаг приобретаться и реализовываться на рынке, являться платежным инструментом.

- Доступность для оборота — физические лица могут использовать бумаги в гражданских сделках.

- Регулируемость и признание государственными структурами обеспечивает безопасность применения документов.

- Доходность — операции с документами приносят прибыль владельцам.

- Рыночность — разные виды государственных ценных бумаг отличаются по стоимости, изменения цен связано с состоянием рынка.

- Ликвидность — документы можно быстро продать и перевести в денежный эквивалент.

- Серийность — бумаги выпускаются по стандартному образцу, имеют серийный номер для защиты.

- Риск — предусматривается возможность финансовых потерь при владении пакетом акций, векселей и совершении операций, инвестиций.

- Могут характеризовать экономическое положение в РФ либо других государствах. Стабильность курса подтверждает рост и развитие экономической системы страны.

- Акции, чеки и другие документы позволяют перераспределять капитал между разными экономическими областями.

- Пакеты акций позволяют аккумулировать свободные накопления граждан, обеспечивая мобилизующую функцию.

- Позволяют контролировать оборот денежных средств, осуществляя регулирующую функцию.

Откуда берутся бумаги и кто их выпускает

Правом выпуска ЦБ обладают государство и другие органы власти Российской Федерации, физ- и юрлица. Эмитентом называют исполнительный орган или юридическое лицо, выпустившее документ, эмиссией является процесс выпуска и реализации среди потенциальных собственников.

Выпускают документы для следующих целей (основной перечень):

- привлечения дополнительного капитала в акционерные общества либо роста активов компании;

- преобразования организации в акционерное общество;

- перераспределения процентной собственности правообладателей ценных документов;

- привлечения заемных инвестиционных средств.

Основные виды

Виды ценных бумаг и их характеристики в таблице:

| Вид | Характеристики |

| Акция | Именная, бессрочная, только в границах внесенных средств |

| Облигация | Имеет купонный процент, является долговым свидетельством |

| Вексель | Долговое свидетельство, выпускается в бумажном формате |

| Расписка | Представляется на имущественные услуги, товары, выдается 1 раз, не регулируется законодательством |

| Опцион | Имеют фиксированную стоимость, ограниченное время совершения сделки |

| Фьючерсы | Являются контрактами, отличаются схемами выплат |

Акции

В рейтинг ценных документов входят акции. Эмиссионный документ закрепляет права собственника (акционера) на приобретение части АО в форме дивидендов, позволяет управлять активами и определяет часть имущества, которое останется после закрытия.

- номинальная цена акции определяет размер доли в установленном капитале;

- дивиденд — часть прибыли, которая приходится на 1 акцию;

- эмиссионная цена — рыночная цена акции при выпуске в первичный оборот;

- балансовая цена высчитывается как соотношение активов к числу акций;

- ликвидационная цена акции рассчитывается на период закрытия торгов;

- курсовая цена — сумма, по которой бумага котируется на финансовой бирже.

Список акций по форме выпуска:

- Обыкновенные — выпускаются компаниями, основная цель приобретения данных акций заключается в возможности управления предприятием, т.к. по ним начисляются проценты.

- Привилегированные — акции не дают права управления компанией, однако позволяют получать стабильный пассивный доход. При реорганизации компании выплаты по акциям привилегированным будут осуществляться в первую очередь.

Облигации

Выпускаются также купонные облигации, позволяющие получать доход посредством выплаты купонов. Дисконтная разновидность документа позволяет получать доход в виде разницы между номиналом и ценой покупки.

Векселя

Векселя — ценные бумаги, которые являются имуществом. Документ удостоверяет задолженность одного лица другому (кредитору). Права на долг можно передавать другому гражданину посредством приказа владельца векселя.

- Простой вексель — обязательство задолжавшего лица выплатить денежную сумму кредитору в зафиксированном размере и на условиях, прописанных в бумаге. Соло-вексель может оформить сам плательщик, т.к. документ является долговым обязательством.

- Переводной вексель — содержит приказ кредитора, подготовившего его, с обращением к заемщику выплатить описанную сумму третьему лицу (векселедержателю).

Банковский сертификат

Пример финансовой бумаги — банковский сертификат, позволяющий размещать денежные накопления в банке на указанный срок и снимать проценты. Получать начисления можно в любое время. Сертификат оформляется на предъявителя, при этом обналичить документ может другой гражданин. Средства по сертификату можно получить в любом городе государства. Преимущество сертификата заключается в повышенном процентном тарифе, поэтому при хранении средств на счете накопления будут больше стандартного депозита.

Сертификат как деловая бумага имеет повышенную годовую процентную ставку, однако при решении досрочной сдачи бумаги в банк проценты будут потеряны, и ставка понизится. После прекращения периода действия сертификата не предусматривается его продление в автоматическом режиме.

Чек

К видам государственных ценных документов относится чек, который содержит распоряжение лица, предоставившего его, выполнить выплату указанной денежной суммы. В качестве чекодателя может выступать лицо, которое имеет сбережения в банке. Чекодатель не должен отзывать право на выплату до указанного в бумаге срока.

При решении вопроса, какие бывают чеки, учитываются следующие разновидности:

- Денежные — используются для оплаты держателю наличных средств, зарплаты, бытовых нужд, расходов в командировке и т.д.

- Расчетные — применяются для безналичной оплаты, в документе указывается приказ чекодателя для банка о переводе средств со счета для получателя.

Фьючерсы

Фьючерсами называется договор, обеспечивающий изменение прибавки либо потери в сделке ежедневно, а не только в расчетный день. Торги осуществляются каждый день. При большом повышении покупатель может снять прибыль по стоимости, указанной на торгах.

Опционы

К ценным бумагам относится опцион. Под финансовым документом подразумевается контракт, позволяющий получить право покупки либо продаж актива по фиксированной стоимости на протяжении указанного отрезка времени либо отказаться от заключения сделки.

По направлению совершаемой финансовой операции опционы подразделяются на подвиды:

- Предназначенные для покупки (опционы Call) — предоставляют право приобретать базовые активы. Владелец также имеет обязательства по реализации активов.

- Выпускаемые для продажи (опционы Put) — позволяют покупателю продавать активы.

В соответствии со сроками исполнения документы подразделяются на европейские и американские:

- Европейские — долгосрочные, предъявляются в указанную дату исполнения.

- Американские — исполняются в любую дату (в рабочий день) в период от даты подписания договора до истечения срока сделки. В деловой России преимущественно значение имеют американские опционы.

- «в деньгах» — опцион имеет фиксированную внутреннюю цену;

- «около денег» — опцион, в котором страйк равен базовому денежному активу;

- «вне денег» — опцион, не имеющий внутренней цены, размер реализации определяется рыночной ситуацией.

Первичные и вторичные фондовые активы

Сущность понятия фондового рынка предполагает разделение на первичный и вторичный.

Рынок вторичный позволяет продавать и покупать уже вышедшие, находящиеся в обороте, бумаги. Операции проводятся на фондовых биржах либо с помощью внебиржевых организаций.

Внебиржевая форма рынка является обширной сетью телекоммуникационных систем, соединяющих потенциальных покупателей и продавцов. В некоторых внебиржевых операциях лица не могут проконтролировать надежность предложений. Специалисты рекомендуют собирать подробную информацию о сертификации, истории сделок компаний.