Долевые ценные бумаги – это активы, которые являются свидетельством внесения их владельцем какой-то суммы в совокупный капитал.

Таким образом, за указанную стоимость физическое/юридическое лицо покупает долю в выпустившей акции компании, определенные права и возможности. Все это обязательно указывается в документах и четко обозначается.

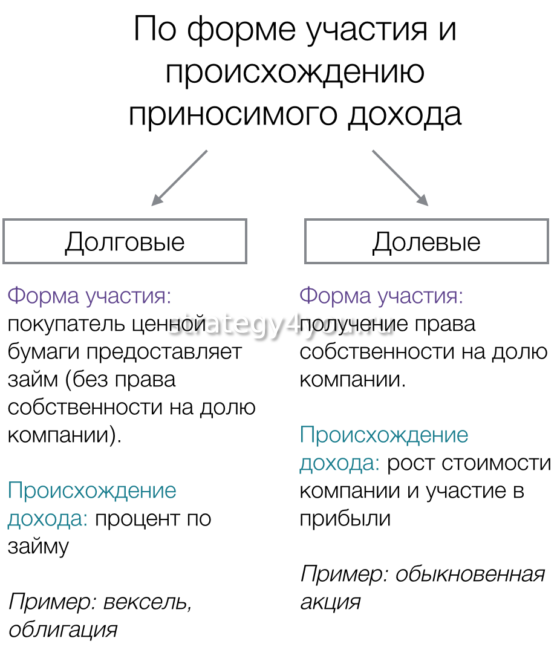

От долговых долевые бумаги отличаются тем, что они формируют собственный капитал компании в то время, как долговые – заемный. Благодаря долевым бумагам компании-эмитенту удается привлекать к своей деятельности инвесторов, расширяться, увеличивать капитал.

Какие ЦБ относят к долевым

К долевым ценным бумагам относят самые разные финансовые инструменты, которые дают владельцу право на часть дохода, имущества и т.д. компании, которая выпустила бумаги. Часто долевые путают с долговыми бумагами, но увидеть их отличие очень просто.

Долговые ценные бумаги представляют собой заемный капитал компании-эмитента, а долевые – собственный. Благодаря облигациям, например, компании привлекают со стороны дополнительное финансирование – попросту берут в долг. И это долговые бумаги.

А вот акция – это долевая ценная бумага, благодаря выпуску акций компанию как бы делят на небольшие части и продают физическим/юридическим лицам, которые выступают инвесторами (но не кредиторами). Их еще называют акционерами.

Основные критерии оценки долевых ценных бумаг:

- Ликвидность.

- Размер оцениваемой доли (пакета).

- Уровень контроля, которым обладает владелец.

- Уровень доходности актива.

- Конъюнктура фондового рынка.

- Затратный – предполагает определение цены бумаги с использованием метода чистых активов: стоимость акции считают посредством вычитания всех обязательств компании из рыночной цены ее активов. Показатели считаются с учетом конкретной даты.

- Доходный – основывается на дисконтировании будущих финансовых потоков: прогнозируется прибыль с учетом перспектив и особенностей развития компании, рисков.

- Сравнительный – применяются способы рынка капитала и сделок: специалист анализирует информацию про цены покупки/продажи акций таких же компаний на фондовом рынке, корректирует данные с учетом отличий предприятий.

Классификация

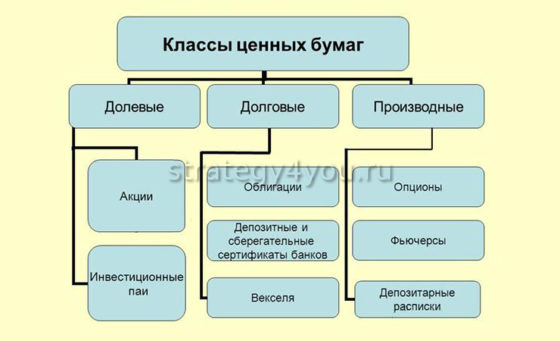

Прежде, чем рассматривать виды долевых ценных бумаг, стоит изучить различные типы активов, классифицируемые по тем или иным параметрам.

- По функциям – долевые (определяют долю инвестора в общем капитале), долговые (предполагают возврат суммы долга в указанный срок с процентами), платежные (служат официальным платежным инструментом), производные (бездокументарные, появляются в связи с изменением стоимости), товарораспорядительные (для обслуживания оборота товаров), залоговые.

- По срокам обращения – долгосрочные (5 лет и больше), среднесрочные (1-5 лет), краткосрочные (до 1 года).

- По способу передачи прав собственности – бумаги именные и предъявительские, ордерные.

- По форме выпуска – в документарной форме и бездокументарной.

Рассматривая виды и особенности долевых ценных бумаг, обычно имеют ввиду только акции и фондовые паи. Акции бывают обыкновенными с правом управления компанией и получения прибыли, а также привилегированными с правом установки ограничений в управлении компанией и дополнительными управленческими правами.

Инвестиционный пай также относится к долевым ценным бумагам, ведь он подтверждает долю владельца в имуществе инвестиционного фонда. Пай в фонде не предполагает выпуска производных ценных бумаг, не обладает номинальной стоимостью, не считается эмиссионной ценной бумагой, но фиксирует основные права владельца в бездокументарном виде.

Долевые акции и их виды

Данный тип ценных бумаг закрепляет права владельца на определенную долю имущества предприятия-эмитента и распоряжение собственными долями по установленной либо определяемой стоимости.

Все акции, которые были выпущены компанией-эмитентом, создают акционерный капитал. В то время, как все владельцы ценных бумаг выступают в роли акционеров общества – то есть, совладельцев компании. Акция обыкновенного типа предоставляет владельцу право на долю компании. Собственник обладает правом голосовать на собраниях, быть членом надзорных и управляющих органов, реализовывать другие функции в четком соответствии с объемами и типом имеющихся у него прав.

Также владелец акции имеет право на часть дивидендов, их размер считают по результатам работы предприятия в течение отчетного периода и лишь при условии, что общее собрание приняло решение про выплату дивидендов. Владелец акций может требовать информацию касательно ведения хозяйственной деятельности, а также имеет право претендовать на часть имущества предприятия в случае банкротства/ликвидации (того, что останется в ведении после полного расчета с кредиторами).

- 1-2% — право получать информацию, выдвигать кандидатов в управление, участие в формировании повестки собраний.

- 25%+1 – можно блокировать решения собрания касательно вопросов изменения устава, реорганизации, заключения сделок, ликвидации предприятия.

- 30%+1 – можно созывать новое общее собрание акционеров компании.

- 50%+1 – право принимать решения на собрании (исключая вопросы изменения устава, ликвидации предприятия, реорганизации).

- 75%+1 – у инвестора есть полный контроль над компанией и право принимать любые решения.

Привилегированные ценные бумаги и их преимущества

Данные ценные бумаги относятся к долевым, но нужно отметить, что такое вложение акционеру предлагает несколько уникальных преимуществ.

Привилегированные акции предпочтительнее тогда, когда компания работает в убыток или получает небольшой доход. Если же прибыль большая, то привилегированная акция приносит в разы меньше дивидендов в сравнении с обычной. В уставном капитале цена привилегированных акций должна составлять не больше 25% по номиналу.

Основные типы привилегированных акций:

- С долей участия – дают дивиденды поверх установленной суммы, если сумма дивидендов по обычным акциям больше ранее заявленной цифры.

- Кумулятивные – по ним объявленные (но не начисленные) владельцу дивиденды платятся в последующие периоды.

Некумулятивные – их собственники теряют дивиденды за определенный период, если выплата за него не объявлялась.

- Конвертируемые – инвестор имеет право менять их по заранее определенной ставке на указанное количество обычных акций.

По выплатам дивидендов акции могут быть: с фиксированной/плавающей ставкой, гарантированной выплатой. Есть объявленные (эмитент имеет право выпускать их дополнительно) и размещенные акции (уже в обращении).

Выбор между обычной и привилегированной акцией обычно происходит после просчетов прибылей и рисков. При покупке привилегированной ценной бумаги владелец не рискует ничем и имеет гарантии. А вот обыкновенные акции могут стать риском, зато приносят намного больший доход в случае успешной работы компании.

Паи фондов как вид долевых ценных бумаг

Цена активов фонда точно делится на одинаковое количество паев, которые может купить инвестор. Таким образом, он покупает часть инвестиционного портфеля фонда, среди которого обычно есть и акции компаний.

Фондом управляет компания или физическое лицо, они же выпускают, продают и покупают паи. Инвестиционный пай – именная ценная бумага, предоставляющая право инвестору на долю имущества ПИФа.

Обращение долевых ценных бумаг на рынке

Долевые бумаги оцениваются на рынке в соответствии с жизненным циклом, включающим такие этапы: выпуск, размещение первичное, обращение. Цена может быть рыночной и номинальной. Рыночная создается в процессе обращения на рынке, ее определяют уровни спроса/предложения по всем заключенным в текущий момент сделкам. Номинальная стоимость указывается компанией-эмитентом при выпуске.

Обращение ценных бумаг предполагает заключение гражданско-правовых сделок, связанных с удостоверением перехода всех прав на бумаги на первичном, вторичном рынках. Выпуск бумаг должен быть зарегистрирован в госорганах, обращение начинается лишь после полной оплаты выпуска, регистрации отчета про итоги.

На вторичном рынке обращение акций, паев осуществляется проведением операций по покупке/продаже актива на биржевых площадках. На биржах есть масса разных инструментов торговли долевыми ценными бумагами, поэтому операции осуществляются как с самими акциями и паями, так и производными. Все операции допускается совершать удаленно, через брокеров.

Продажа паев ПИФов на вторичном рынке предполагает определенную специфику, поэтому через Интернет (удаленно) не может осуществляться. Процедура предполагает оформление договора продажи паев, передачи поручения в депозитарий и тут без личного присутствия сторон, назначения оператором счета брокерской компании обойтись не удастся.

Обороты различных рынков ценных бумаг растут постоянно, а акции и паи в инвестиционных фондах выступают активами в ведении краткосрочной, средне/долгосрочной торговли как для спекуляции, так и для длительного инвестирования.