Что такое дивиденды простыми словами

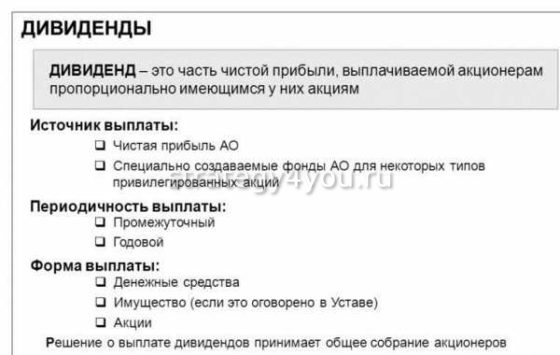

Это часть прибыли компании, на которую может рассчитывать держатель доли капитала. Т.е. это понятие используют, чтобы по-другому сказать, как называется доход по акциям. Данная доля вычисляется, исходя из общего количества активов предприятия и зависит от того, сколько их у каждого инвестора.

Нет законов, которые регламентируют выплату дивидендов по акциям. Каждая компания решает сама, выплачивать ли их либо оставлять, чтобы использовать для развития бизнеса. По этой же причине нет понятия минимального размера выплат.

Акционеры следуют рекомендациям совета директоров. Если принято решение в пользу начисления процента от прибыли компании, деньги автоматически поступают на брокерский счет 1 раз в установленный промежуток (месяц, квартал, год и т.д.).

Стоит учитывать, что такой доход не связан с ростом стоимости ресурсов. Эти 2 фактора не влияют друг на друга. Чтобы получить прибыль от акций, когда они дорожают, нужно их продать. При этом такие компании могут не предусматривать выплату процентов от своей прибыли.

Какие акции покупать чтобы получить дивиденды (какие компании выбрать — самые выгодные российские компании сегодня)

Есть 2 вида ценных бумаг:

- Обыкновенные. Их наличие обеспечивает право владения частью бизнеса, возможность участия в голосовании и получение процента от прибыли предприятия.

- Привилегированные. Они имеют преимущество перед первым видом, хотя голосование в таком случае не предоставляется акционеру. Однако инвестору выплачивают дивиденды в первую очередь, когда он владеет таким видом акций.

Больше внимания стоит уделить тому, чтобы выяснить репутацию той или иной компании в вопросе выплаты средств. Это объясняется тем, что решение о выплате либо отсутствии такого механизма принимается, независимо от вида паев.

Среди самых выгодных российских компаний можно выделить 10:

- Сбербанк. Производит ежегодные выплаты в июне. По итогам 2019 г. его прибыль составила 740 млрд руб. Предусматривается выплата 50% от нее. Это означает, что инвесторы имеют на руках акции, доходность которых — 7,9-8,7%, в зависимости от типа.

Газпром. Компания анонсировала повышение дивидендных выплат до 50% к концу 2021 г. При этом бюджет понизится. Акционеры ожидают хорошей прибыли и считают банк наиболее выгодным для капиталовложений. Прогнозы по акциям: 16,84 руб. за каждую с дивидендами 6,8%.

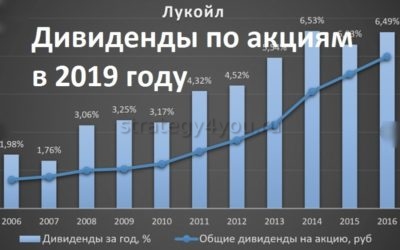

- Татнефть/Сургутнефтегаз. Представляют нефтяной сектор. Первая организация предлагает 10% и выплаты 3 раза в год. Легче предсказывать долгосрочную долю прибыли. Вторая — зависит от того, какой курс рубля в конце года, и представляет рискованный вариант для вложений. Рекомендуется покупать бумаги на долевое участие на горизонт 3 года, тогда можно ожидать 8-8,5% доходность.

- Норильский никель. Среди компаний, специализирующихся на цветных металлах, имеет наибольший успех по итогам истории выплат от прибыли. На это влияет стабильная стоимость палладия. Прогнозируемые цифры на 2020 г. на акции: дивиденды 590,22 руб. за 1 и доходность 3,9%.

- НЛМК/Северсталь. Близкие по характеру деятельности компании, представители черной металлургии. Предлагают выгодные условия — 100% денежного потока, что означает 10% показатель дохода, и ежеквартальные выплаты. Ресурсы НЛМК дороже, чем Северстали, однако данное значение нестабильно.

Московская биржа. Прибыли данного предприятия мало зависят от внешних факторов. Это дает хорошую дивидендную историю и доходность 4,95%.

- МТС. Сумма предполагаемой прибыли начинается с показателя 28 руб. на 1 пай. Выплаты осуществляются раз в 6 месяцев. Акционеров привлекает хороший процент — 10,4%.

- Globaltrans. Поскольку у данной ж/д компании нет больших долгов, она может направить весь денежный поток на дивиденды, что обеспечивает их 15% прирост. Они поступают на счет 2 раза в 12 месяцев. Согласно прогнозам аналитиков, в связи с удешевлением тарифов есть вероятность, что возникнет тенденция снижения процентов до 8-10%.

- Unipro. Показывает наибольший доход в 12% в секторе энергетики. Инвесторы получают выплаты ежегодно. Существует риск, что бумаги упадут в цене вследствие судебной тяжбы с Русалом.

- Детский мир. Данная компания развивается быстро и демонстрирует акции с высокими дивидендами — 11-12%.

Есть 2 способа сделать это:

- стандартный договор купли-продажи;

- участие в торгах на бирже.

Приоритетным считается второй метод.

Перед тем как купить акции, частному лицу нужно выбрать надежную компанию. В это включаются и возможности в отношении выбора торговых площадок, и репутация фирмы. Лицо, желающее получать дивиденды, должно обратиться к брокеру, предоставив телефонный номер и электронный адрес.

Получив специальную компьютерную программу и данные для входа, нужно зайти на биржу, где будет предоставлена возможность заключать сделки. Национальная валюта конвертируется в доллары США и евро.

Когда покупать акции российских компаний для получения дивидендов

Политика рынка выстроена так, чтобы заработать было сложнее. Поэтому краткосрочная история является наименее прибыльной: можно купить паи дорого, а после отсечки доходность акций упадет. В таком случае их придется продать дешевле и скомпенсировать прибыль не в свою сторону.

Наиболее выгодными получаются выплаты после окончания года. Принимая решение, сколько держать на руках активы, нужно учесть, что самая высокая прибыль наблюдается в первой половине года — за 3-6 месяцев до даты закрытия реестра (т.н. пик сезона).

Некоторые акционеры считают, что лучше оставить на 12-18 месяцев акции, и дивиденды будут выше. Они объясняют это тем, что такой вид актива более устойчив к воздействию экономических факторов. С другой стороны, в момент роста он дает большую прибыль.

Выплата дивидендов по акциям

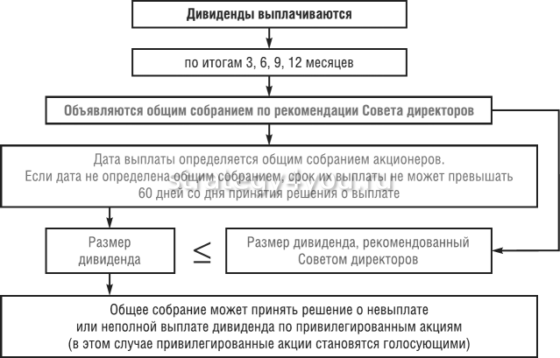

Размер выплат определяют, следуя рекомендациям совета директоров, который собирается 1-4 раза в год. Также на заседании принимают решение в отношении даты отсечки, когда закрывается реестр.

Информация размещается на интернет-ресурсе, чтобы держатели документов долевого участия имели к ней доступ.

Куда начисляются выплаты

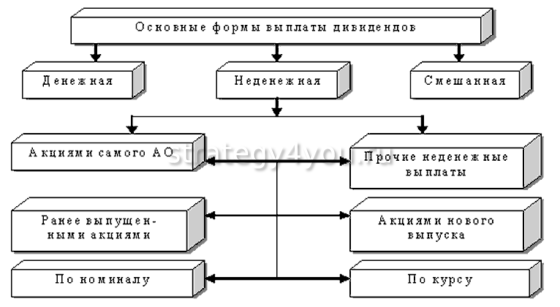

Деньги поступают на брокерский счет. Для этого не нужно предпринимать каких-либо действий. Если выплаты осуществляются в рублях, компания начислит сумму с учетом вычтенных 13% налога.

Порядок начисления (как происходит)

Порядок начисления регламентируется ст. 102 ГК РФ и законом «Об акционерных обществах». Каждое АО имеет утвержденные положения, определяющие его деятельность.

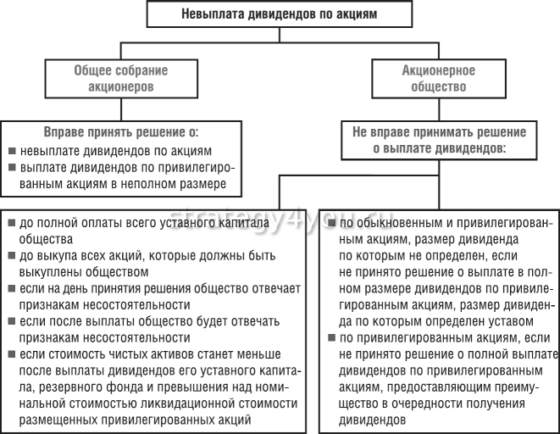

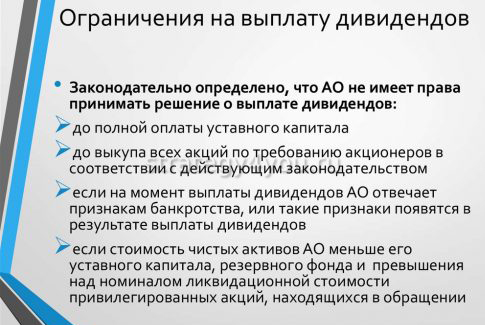

Согласно ст. 43 закона «Об АО», есть ограничения для начисления средств:

- Финансовое положение компании. Это касается случаев, если есть риск, что АО обанкротится до или после того, как выплачиваются дивиденды; если в наличии акции, по которым может быть предъявлено право выкупа. Либо уставной и резервный капитал превышает стоимость ресурсов.

- Нарушение очередности выплат по обыкновенным и привилегированным бумагам.

Чтобы перечислить средства, нужны такие документы:

- протоколы с решениями совета директоров и ОСА;

- поименный список владельцев активов;

- документация, в которую занесены сведения о начислении денег и вычета налогов.

Процедура проходит в несколько этапов. После закрытия реестра компании нужно время, чтобы упорядочить данные о тех, кто владеет паями, и провести расчеты. Проведя их, организация передает деньги брокеру. Тот распределяет выплаты по банковским счетам владеющих акциями.

Сроки получения дивидендов следующие:- не позже чем на следующий рабочий день для номинальных депонентов и доверительных управляющих;

- в течение 7 рабочих дней иным депонентам.

Как часто выплачиваются дивиденды по акциям — сроки выплаты (график / календарь выплат)

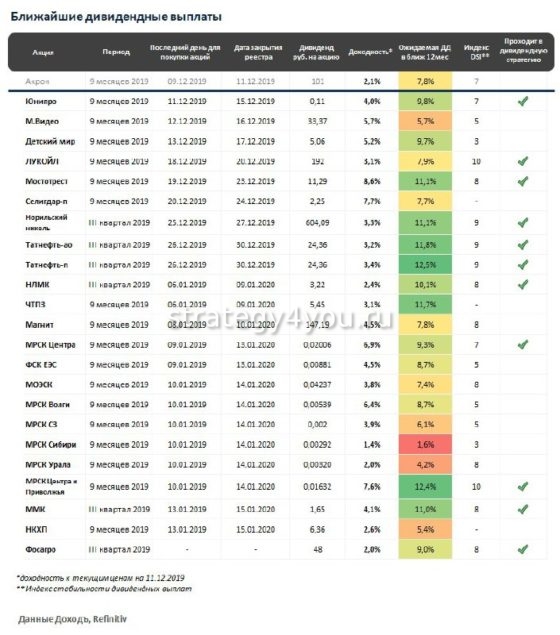

Большая часть эмитентов выплачивает процент 1 раз в год. На усмотрение компании это может происходить 2 или 4 раза (раз в полгода или в квартал). Для того чтобы облегчить анализ рынка и заранее определить доходность акций, брокерские сайты предоставляют т.н. графики и календари выплат.

Информация, которую можно там получить:

- в каком размере и за какой период выдаются средства;

- доходность в процентах;

- последний день для покупки акций с дивидендами;

- история компании, по которой оценивается ее стабильность и платежеспособность;

- какие бумаги самые дорогостоящие и приносят наибольшую прибыль.

Среди компаний, которые продают акции, подразумевающие ежемесячные выплаты дивидендов, популярны следующие:

- Realty Income — самая популярная из них. Данная фирма имеет репутацию стабильного и эффективного траста с 1994 г. Доходность колеблется в границах до 4%. Аналитики рекомендуют ее для долгосрочных инвестиций.

- LTC Properties. АО демонстрирует не самые хорошие результаты из-за того, что вносились изменения в правила возмещения расходов на медицинское страхование. Вследствие этого снизилась стоимость акций, и дивиденды, выплачиваемые каждый месяц, были небольшими.

Show Communications. Пережив спад, возвращается к прежним показателям. Акционеры рассчитывают, что росту компании будет способствовать технология 5G как новый стандарт беспроводной связи.

- Apple Hospitality REIT. Общество занимается инвестициями в гостиницы. В период 2015-2016 гг. было выгоднее зарабатывать на колебаниях долевых бумаг, однако ситуация изменилась. Apple Hospitality выплачивает своим инвесторам 7,55%, благодаря чему они могут получать стабильный доход каждый месяц. Поэтому эксперты рекомендуют внести на рассмотрение данную компанию в вопросе, какие акции купить в т.н. портфель дивидендов.

- Pembina Pipeline. Хотя нефтяная отрасль считается надежной, из-за истощения запасов фирмы, вложение капитала представляется рискованным. Чтобы стабилизировать обстановку, Pembina купила Veresen и вышла на доходность 4,69%.

- STAG Industrial занимается арендой промышленных зданий. Средний срок сдачи — 5 лет, что обеспечивает стабильность прибыли. Преимуществом фирмы являемся и наличие клиентской базы со всего мира. Хотя акции относятся к самым дорогим, стоит ожидать снижение их стоимости, т.к. Р/Е прогнозируется свыше 15. Для получения ежемесячных высоких дивидендов будут хорошим вариантом.

Как получать дивиденды по купленным ранее акциям предприятий

АО предоставляет своим акционерам информацию о том, какие решения принимаются на ОСА. Есть вариант, что компания не получила прибыль, или большинство акционеров отдало голоса за то, чтобы направить ее на нужды организации, а не на выплаты. И в том, и в другом случае денежные средства не направлялись на брокерские счета.

Найти данные более двадцатилетней давности в сети удастся не всем. Остается возможность выяснить этот вопрос в телефонном режиме. В отделе по работе с акционерами дадут справку по данному вопросу.

Нужно определить, почему сложилась ситуация, в которой владелец ценных бумаг не знал о переводе средств, либо ему их не перечисляли.

Причина может заключаться в том, что в анкете указаны неверные реквизиты. Владелец акций, рассчитывающий на заработок на дивидендах, несет ответственность за информацию, которую он представляет. Поскольку в обязанность эмитента входит отправка средств, он не проверяет достоверность сведений.

Существует вероятность, что в анкете отсутствуют полные сведения об инвесторе, и он попал в категорию неустановленных лиц. Недостаточно купить акции, чтобы получать дивиденды. Следует проверять, какие пункты нужно заполнить, чтобы деньги не вернулись к эмитенту, не найдя адресата.

Акционер мог указать, что предпочитает, чтобы деньги приходили на почтовое отделение, однако при смене прописки не внес изменения в анкету. Или, выразив желание получать наличные средства через кассу, не являлся за ними вовремя. Владея акциями, нужно отслеживать моменты выплат дивидендов. В противном случае последние перестанут быть действительными.

Кроме того, бывают случаи, когда эмитент не обращает невыплаченные деньги в оборот.

Как узнать (рассчитать) размер дивидендов и дату фиксации реестра

Чтобы рационально вложить финансовый капитал, нужно знать о доходности акций, формуле, которая поможет сделать расчет дивидендов. Рекомендуется учитывать вид паев, занимаясь поиском информации. Фиксированный платеж закрепляется за привилегированной акцией. Сумма для обыкновенных бумаг высчитывается исходя из остатка средств.

Когда появляется финансовый отчет АО, становится несложно предсказать выплаты, видя формулу текущей доходности акций.

Отслеживать новости компании нужно и для того, чтобы не пропустить дату фиксации реестра. Собрания акционеров могут быть годовыми и внеочередными. Вопрос о выплатах не всегда включается в рассмотрение, о чем сообщается на сайте компании в разделе «Инвесторам». В большинстве российских АО решения принимают мажоритарные акционеры, а миноритарные — не имеют права голоса. Им остается узнавать о дивидендах самостоятельно.

На London Stock Exchange подписка — бесплатная. Для того чтобы подключить ее, регистрируются и активируют услугу в подразделе Email Alerts. Сервис — англоязычный, поэтому без знания иностранного языка, разобраться будет сложно.

Investor Relations — это служба для контактов с акционерами. Можно подать заявку, чтобы ваш адрес включили в список рассылок с новостями.

Существуют готовые таблицы с рейтингами, по которым можно узнать дивиденды. Такую информацию предоставляют сервис акционной компании «Доходъ» и БКС.

С помощью фильтра можно выбрать:

- Отрасль предприятия, которых насчитывается больше 10. Среди них: электроэнергетика, металлы и добыча, телекоммуникации, финансы и т.д.

- Инструменты, т.е. наименования АО: АвтоВАЗ, МТС и пр.

Рейтинг помогает узнать последний день для покупки ресурсов. Если ОСА не проводилось, то в таблицу вписывают данные о том, что было принято советом директоров. Последний столбец показывает, на какой доход может рассчитывать инвестор, приобретающий акции под дивиденды.

Т+2 и дивидендный гэп по обыкновенным акциям

Московская биржа внедрила понятие Т+2 недавно. Данный термин означает, что можно зарезервировать паи, однако получить их после истечения срока — через 2 дня. Т+2 — международный стандарт, поэтому стало возможным привлечение инвесторов не только из России, но и из-за границы. При использовании Т+0 возникали сбои в проведении операций с зарубежными инвесторами.

Что изменилось:- В таблицах присутствуют оба лимита, и Т0, и Т+2. Если приобретаются документы долевого участия по Т+2, то операция тут же отразится. В случае использования Т+0, средства будут списаны через 2 суток. Для тех, кто хочет купить бумаги и получать дивиденды на Московской бирже, можно не открывать Т0. Для других акций используют обе строки.

Торговля с плечами. До введения Т2 платежеспособность клиента для маржинальных расчетов проверяли в тот же день, что открывались кредитные позиции. После изменений проверку средств производят на день позже, а расчеты — еще через сутки.Те, кто работает с кредитным плечом, получают преимущество, т.к.1 день стал бесплатным.

- Изменения в выведении денег. Средства, которые не были задействованы, будут доступны в день сделки. Деньги, которые поступили на счет в результате продажи ценных бумаг, зачисляются через 2 дня.

- Дата получения дивидендов. Изменения коснулись того, в какие сроки нужно принять решение по акциям относительно даты их покупки. Компании платят дивиденды после отсечки (закрытия реестра). После внедрения Т2 дата, к которой нужно успеть купить активы, сместилась на 2 дня вперед.

После того как прошел последний день реестра, стоимость ценных бумаг снижается. Процент прибыли списывается со счетов компании и поступает на обработку к брокерам. Те, кто планирует покупку на это время, получают скидку. Для описания данного процесса используется понятие дивидендного гэпа. Цена может продолжить снижаться либо вернуться к прежнему показателю, что нужно учесть, принимая решение о сделке.

Дивидендная доходность на акцию и политика: примеры

Как российские, так и зарубежные предприятия осознают, что целью инвестора является приобретение таких акций, которые приносили бы высокую прибыль. Реинвестирование средств, оставшихся после выплаты владельцам бумаг с дивидендной доходностью, помогает избежать дополнительных затрат, т.к. эта часть становится внутренним источником прибыли. Также отсутствует необходимость выпускать другие активы. Преимуществом является и стабильное число инвесторов.

Однако мнения экспертов в отношении этого разнятся.

Одни доказывают, что положение фирмы на рынке зависит от того, платит ли она проценты от дохода или дает возможность заработать за счет изменения стоимости активов. Другие считают, что идея купить акции физическому лицу приходит с целью получать дивиденды.

Играет роль и дифференциация налогоплательщиков, что сказывается на предпочтениях акционеров.

Различается и политика — список положений, согласно которым фирма определяет размер дивиденда.

Бывает, что нет ориентиров, т.к. фирма дает информацию в виде туманных формулировок, не позволяющих сделать выводы.

Политика может изменяться вследствие непредвиденных обстоятельств. Поэтому инвесторы могут рассчитывать только на ожидаемую доходность согласно прогнозам компании. Формула зависит от размера денежного потока, величины долговой нагрузки, капитала и того, на какую чистую прибыль надеяться. Нужно учитывать, что, инвестируя в акции, вы не можете повлиять на ход событий. Остается выбрать компанию, которая зарекомендовала себя на рынке.

- чистый убыток по РСБУ;

- вычитание доходов, которые связаны с переоценкой (т.н. бумажные).

Например, Сургутнефтегаз в 2016 г. понес убытки вследствие валютной переоценки. ОСА приняло решение о том, чтобы обеспечить получение дивидендов физическими лицами из прибыли, поступившей за прошлые годы.

Те, кто совершил покупку акций с расчетом на высокий доход, были вынуждены смириться с малой суммой. К 2019 г. Сургутнефтегаз добился величины 7,62 руб. на 1 ценную бумагу, однако прогноз на 2020 г. говорит об изменениях в обратную сторону.

Другим примером нестабильной политики стала компания «Полюс Золото». По показателям роста выплат она могла бы занять верхнюю позицию в списке лидеров. В период с 2008 по 2018 гг. она продемонстрировала самое высокое значение увеличения доходности по дивидендным акциям — 94.

Однако если посмотреть на график, отображающий ее оплату, станет видно, что это происходит неравномерно. После скачка в 2013 г. наметилась тенденция по снижению. А 2015 и 2016 гг. прошли без выплат. В 2020 г. планируется сохранить возрастание прибыли.

Заключение

Для многих является спорным моментом, нужно ли инвестору сосредоточиться на том, как заработать на дивидендах и считать ли это основным заработком. Есть иные стратегии, которые позволяют владеющему акциями получать высокую прибыль.

Чтобы вложение финансов принесло результат, нужно владеть базовыми навыками, такими как умение отслеживать отсечки, пользуясь таблицами на различных сервисах, быть в курсе новостей, сообщающих о результатах ОСА. Такая информация поможет определить, когда и как купить акции и получить дивиденды с наибольшей рациональностью.