Понятие ценных бумаг

Ценная бумага (ЦБ) — это документ, удостоверяющий права своего обладателя как имущественные, так и неимущественные. При его создании должны быть соблюдены установленная форма и порядок представления реквизитов.

Это понятие определяется законодательством РФ.

- обращаемость;

- признание государством;

- ликвидность;

- риск;

- доходность;

- обязательность исполнения.

Классификация ЦБ

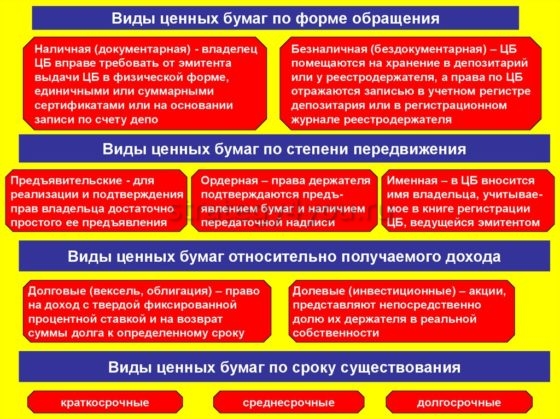

В список признаков, по которым производится классификация ЦБ, входят:

- эмитент, в роли которого может выступать государство или частные компании;

- уровень риска;

- способ получения прибыли;

- рынок обращения.

Также бумаги принято делить на 2 больших класса: эмиссионные и неэмиссионные. Принадлежность к одному из них определяет ключевые свойства актива.

Ценные бумаги: эмиссионные и неэмиссионные

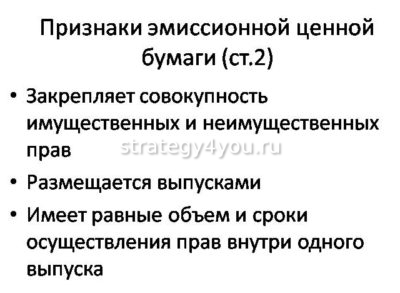

Эмиссионной называется та ЦБ, которая имеет следующие признаки:

- размещается на бирже выпусками;

- удостоверяет совокупность прав, в том числе и неимущественных;

- наделяет своих владельцев правами, равными по объему и срокам реализации вне зависимости от того, в какой момент произошло их приобретение.

Их главные отличия от неэмиссионных ЦБ сводятся к 3 пунктам:

- массовый выпуск;

- активное обращение;

- строгий учет государством.

Из этого следует, что к категории неэмиссионных относятся документы, не подлежащие массовому выпуску и обязательной регистрации.

Правовое регулирование рынка

Порядок выпуска и обращения бумаг, относящихся к категории ценных, в России регламентируется 4 нормативными документами:

- ГК РФ;

- ФЗ «О рынке ценных бумаг»;

- ФЗ «Об акционерных обществах»;

- ФЗ “Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг”.

Разновидности и свойства

Среди эмиссионных бумаг выделяют:

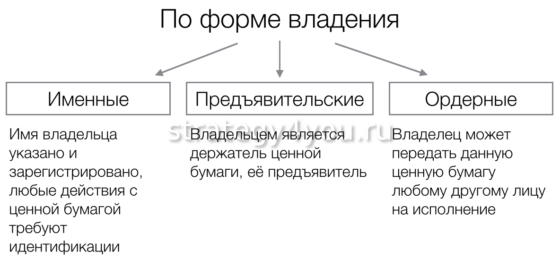

- именные, требующие идентификации владельца и занесения сведений о нем в реестр эмитента;

- на предъявителя, переход прав на них может производиться без установления личности владельца.

Также принята классификация на документарные и бездокументарные ЦБ. К первой категории относятся те, хозяин которых определяется фактом предъявления сертификата. Ко второй — те, принадлежность которых тому или иному лицу устанавливается на основании записи в реестре владельцев.

Неэмиссионный документ устанавливает индивидуальный размер прав и выпускается по мере необходимости.

Эмиссионная ЦБ

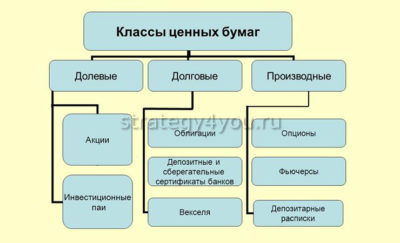

К эмиссионным ценным бумагам относятся акции, облигации, опционы, депозитарные расписки. Все они служат инструментами для извлечения прибыли за счет вложения капитала.

Акция

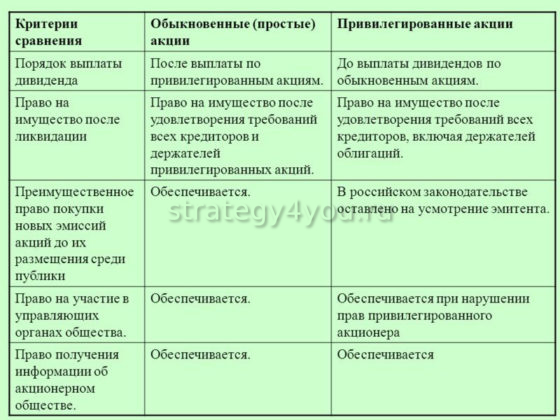

Акция представляет собой документ, подтверждающий право своего владельца на долю в бизнесе.

- получения части прибыли акционерного общества в виде дивидендов;

- участия в управлении предприятием путем голосования на собрании акционеров;

- получение части имущества, пропорциональной количеству удерживаемых бумаг в случае ликвидации компании.

Их отличия сводятся к тому, что они:

- обеспечивают получение дивидендов в увеличенном размере;

- не предусматривают возможности участвовать в голосовании акционеров.

Однако владельцам акций нужно учитывать, что несмотря на предполагаемые права, эмитент может отказать в выплате дивидендов на основании плохих результатов экономической деятельности. Размер вознаграждения держателя такого актива не регламентирован. Кроме того, в случае банкротства компании в разделе имущества приоритет получают лица, имевшие на руках ее облигации.

Облигация

Облигация — это долговая бумага, относящаяся к категории ценных.

- номинал;

- срок до погашения;

- наличие или отсутствие оферты;

- доходность.

Кроме того, этот вид инвестиционных активов делят:

- на купонные, то есть приносящие своему владельцу прибыль в виде регулярных выплат;

- на облигации с дисконтом, по которому не производится перечисления купонов, а их доходность сводится к разнице между ценой приобретения ее инвестором и номиналом, по которому производится погашение.

Первый тип подобной бумаги в свою очередь подразделяется на виды, дающие фиксированный, переменный или постоянный доход. Выпускать такие инвестиционные активы могут как Министерство финансов РФ или ее субъектов, так и частные компании.

Статус эмитента влияет не только на надежность инструмента извлечения прибыли, но и на порядок налогообложения получаемых по нему купонов.

Опцион

Опционом эмитента называют право на покупку акций этого эмитента по фиксированной стоимости, закрепляемое за его владельцем. Т.е. это именной актив.

При этом принадлежность к ЦБ полностью установлена только для опциона эмитента. Вопрос об отношении к ним всех иных видов опционов, например валютных или сырьевых, остается открытым. Это обусловлено особенностями российского законодательства: ГК РФ не ограничивает их виды приведенным в нем перечнем.

Российская депозитарная расписка

РДР выпускаются крупными инвестиционными компаниями, имеющими аккредитацию на мировых площадках. Будучи владельцами большого числа иностранных инвестиционных инструментов, они в свою очередь эмитируют активы, которые могут быть переданы во владение лицам, проживающим в РФ.

Использование этого инвестиционного инструмента позволяет гражданам РФ становиться владельцами иностранных активов без учета требований закона о вывозе капитала.

Неэмиссионная ЦБ

Неэмиссионные бумаги могут представлять собой вексели, сертификаты, чек и т.д. Все они подлежат обязательному представлению в документарной форме.

Вексель

Такой актив допускает переход в руки третьей стороны без уведомления векселедателя.

Поэтому он служит:

- для обеспечения кредитов;

- для проведения денежных расчетов;

- в качестве предмета торговых отношений.

Вексель получает статус действительного только при условии соблюдения всех требований к его оформлению.

Сертификат

Может быть выписан на лицо, непосредственно осуществляющее внесение суммы, или удостоверять права предъявителя.

Чек

Складское свидетельство

Такой документ может быть 2 видов:

- Простой. Используется, если текущий владелец планирует продажу товара. Свидетельство этого типа может выступать в качестве залога.

- Двойное. Предусмотрено для тех случаев, когда переданные на хранение объекты служат подтверждением платежеспособности их владельца, но при этом он должен сохранить за собой право доступа к ним.

Виды по способу выпуска в российский практике

В стандартную процедуру эмиссии входят 5 ключевых этапов, предполагающих вынесение решения о подобном действии, его утверждение и регистрацию в государственных органах.

Решение о выпуске той или иной неэмиссионной бумаги принимается отдельно по каждому документу. Оно не требует утверждения. Государственная регистрация самого выпуска или результатов его размещения также не требуется.