Система страхования вкладов предоставляет возможность физическим лицам возвращать вложения в случае банкротства банка, отзыва лицензии. Финансовые организации для этого делают установленные взносы с инвестиций в АСВ.

Страхование денег вкладчиков в России

Обязательное страхование вкладов физических лиц в банках РФ является условием получения лицензии на привлечение капиталов российских граждан.

Как проверить, застрахован ли вклад в банке

Есть финучреждения, которые используют нечестную политику в отношении инвесторов. Для неофициального оформления депозитов они ведут двойной бухгалтерский учет, и если в банке возникают проблемы, клиент не получает страховку.

Рекомендации по контролю собственных вложений:

После оформления вклада рекомендуется хранить договор с финансовой компанией и квитанции, подтверждающие пополнение депозитного счета, в течение всего периода действия соглашения (до возвращения тела депозита с банковскими процентами).

- Рекомендуется зарегистрироваться на официальном сайте финансовой организации, получить доступ в личный кабинет (ЛК) и периодически заходить в него для проверки сохранности инвестиций.

- Обязательно после открытия и пополнения счета рекомендуется перезвонить в колцентр финучреждения и убедиться в наличии средств.

Также рекомендуется раз в 2-3 месяца брать в банке выписку о наличии и сумме депозита. Этот документ обязательно должен содержать реквизиты банковского учреждения, печать, подпись уполномоченного лица.

Какие вклады застрахованы государством в 2020 году

При открытии депозитного счета нужно учитывать, что финансовые организации страхуют только установленную сумму. Например, если клиент желает положить в банк 2 млн руб., его вклад будет застрахован только на 1400000 руб.

Согласно действующему российскому законодательству, обязательному страхованию подлежат следующие средства:

на текущих счетах клиентов, в т.ч. деньги, предназначенные для выплаты заработных плат, стипендий, пенсий;

- депозиты до востребования, срочные и валютные вклады;

- на счетах опекунов, когда бенефициарами являются подопечные;

- на р/с ИП для обеспечения страховых ситуаций, которые наступили после 01.01.2014 г.

Независимо от формы собственности страхованию подлежат только именные депозиты.

Банки-участники

В конце 2019 г. программа страхования банковских вкладов насчитывала 769 коммерческих и государственных финорганизаций. Перечень учреждений размещен на официальном портале АСВ. Здесь можно узнать надежность и рейтинг кредитных организаций.

Перечень рекомендуемых банков для открытия депозитов:

Сбербанк;

- Тинькофф;

- Россельхозбанк;

- Открытие;

- ВТБ;

- Промсвязьбанк;

- Газпромбанк;

- Совкомбанк;

- Уральский;

- Хоумкредит;

- Восточный.

В перечисленных организациях годовая ставка по депозитным программам варьируется от 5% до 7%. Она зависит в первую очередь от размера вложений и срока заключения сделки.

Сбербанк, согласно статистическим сведениям, занимает первое место по общей сумме вкладов населения — это около 50% всех сбережений государства.

Размер выплаты

Если в банковском учреждении РФ наступает страховое обстоятельство, возмещению подлежат не только вклады физлиц, но и средства ИП. Все инвесторы получают 100% застрахованной суммы, но не больше 1,4 млн руб. по всем депозитным продуктам, оформленным в одной финансовой компании.

Система защиты счетов с 01.01.2019 г. действует и для малого бизнеса. Если Центробанк России отзывает лицензию, организация, которая входит в Реестр малого бизнеса, получает возмещение по расчетному или депозитному счету до 1,4 млн руб.

При наличии у клиента в закрывающемся банке кредита ему возмещают депозит за вычетом кредитной задолженности. Сумма страховки, полученная от одного банка, не влияет на размер компенсации в прочих организациях.

Кому могут отказать в получении возмещения по вкладам

Мошеннические действия совершают не только недобросовестные финансовые организации, но и многие инвесторы, вкладывающие большие денежные суммы. Многие знают, что государство страхует вклады размером не более 1400000 руб. Но большинство финансовых организаций предлагают депозитные программы под большой годовой процент для вкладов свыше 1500000 руб.

Вкладчики, имеющие от 2 млн руб., открывают счет, предусматривающий большие проценты, а когда появляется информация о закрытии этого финансового учреждения, делят свой депозит на мелкие части, распределяют их по счетам родственников и получают компенсацию на всю сумму. АСВ подобные манипуляции считает незаконными и не выплачивает компенсации таким физлицам.

Делают это следующим образом:

- Не переводить деньги между счетами и не оформлять депозиты родственникам в одном банковском учреждении.

- После завершения периода вклада деньги рекомендуется обналичить. Затем заключить с банком новое соглашение на открытие депозитного счета и внести на него наличные. Не рекомендуется осуществлять безналичные переводы между счетами, особенно в одном банке.

Страховой случай и процесс выплаты

После наступления страхового обстоятельства каждый вкладчик вправе рассчитывать на возврат своего депозита специальным страховым фондом. Поэтому перед открытием депозитного счета инвесторы интересуются у банковского сотрудника, сколько ему вернут денег при наступлении дефолта.

Согласно закону, страховая организация после получения реестра от кредитно-финансового учреждения в течение 7 дней обязана поместить в «Вестнике Банка России» информацию о порядке приема заявлений на получение страховки. В течение 1 месяца всем вкладчикам дополнительно рассылаются сообщения о возможности получения компенсации.

Деньги, кототорые не страхуются

- деньги нотариусов, адвокатов и прочих физлиц, размещенные на депозитных счетах, которые оформлены для осуществления профессиональной деятельности, предусмотренной ФЗ;

- денежные средства, предоставленные финансовой компании в доверительное управление;

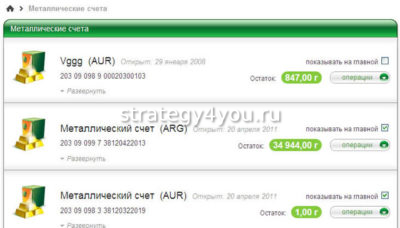

- накопления, размещенные на металлических обезличенных счетах;

- электронные деньги;

- вклады физлиц, размещенные на предъявителя, в т.ч. подтвержденные сберегательной книжкой на предъявителя;

- депозиты, открытые в филиалах российских банков, расположенных за рубежом;

- деньги на номинальных счетах, кроме счетов, принадлежащих попечителям (опекунам) и бенефициарам;

- денежные переводы без открытия счетов в банке по поручению физлиц;

- средства, размещенные на залоговых счетах, если действующим ФЗ не предусмотрено иное.

Государственные гарантии получения страховой компенсации по вкладам в случае банкротства финансового учреждения или отзыва у него лицензии есть не у всех банков. Это значит, что перед открытием депозитного счета нужно проверить, является ли банк участником программы обязательного страхования вложений физлиц.

Застрахованы ли в настоящее время вклады в валюте

Застрахованы ли вклады, удостоверенные сберегательными сертификатами

Если сертификат сделан на предъявителя, вклад гражданина не подлежит обязательному государственному страхованию.

Подлежат ли страхованию деньги на обезличенных металлических счетах

Средства на металлических счетах учитываются в драгоценных металлах, единицей измерения ценности драгметаллов являются граммы, на основании которых рассчитывается стоимость вклада. Поэтому металлические счета не подлежат страховой процедуре.

Застрахованы ли вклады ИП в банках на сегодняшний день

Откуда производятся выплаты

Для страхования сбережений вкладчиков на депозитных банковских счетах государство сформировало специальный фонд страхования — АСВ. Эта организация возвращает деньги вместо банков.

Принцип работы системы страхования:

- финансовые компании отчисляют ежеквартально 0,1% от общей суммы вложений в АСВ;

- при наступлении страховой ситуации (банкротства финучреждения, отзыва у него лицензии) фонд страхования выплачивает вкладчикам компенсацию.

Возмещение по вкладам получают физические лица, ИП, юридические организации в размере, установленном законодательством РФ.

Исторические факты из сферы страхования депозитов

Позднее размер компенсации повысили до 100 тыс. долларов, а в конце 2017 г. максимальное возмещение составило 250 тыс. Сегодня такие страховые системы работают и в других государствах.

АСВ требует вернуть деньги по вкладам

Специальный фонд государственного страхования вкладов (АСВ) сформировали в 2004 г. Цель создания этого страхового агентства — компенсация вложений населения при наступлении страховых обстоятельств, указанных в депозитном договоре.

АСВ занимается не только выплатой страховок, но и следующими типами деятельности:

- контроль деятельности фонда, в который поступают страховые взносы из всех финансовых организаций;

- ведение реестра банковских организаций, являющихся участниками государственной программы страхования;

- управление деньгами страхового фонда.

Дополнительно АСВ ведет главный реестр негосударственного ПФ, а также контролирует своевременность перечисления специальных гарантийных выплат.

Правительство РФ поддержало законопроект об увеличении страховой суммы вкладов до 10 млн рублей

Российское правительство приняло положительное решение по проекту закона об увеличении страховой компенсации до 10 млн руб. вкладчикам, которые получили на свои банковские счета большие денежные суммы при установленных обстоятельствах, но не успели их обналичить до банкротства финансовой компании или отзыва у нее лицензии.

К упомянутым обстоятельствам относится получение наследства, продажа дорогостоящего недвижимого имущества, страховые выплаты и пр. Согласно законопроекту, компенсация до 10 млн руб. предоставляется физическим лицам, вложения которых пролежали на банковском счете не больше 3 месяцев. В остальных случаях страховка составляет до 1,4 млн руб.