Несмотря на количество информации, многим гражданам до сих пор неизвестно, что такое ИИС, где его открыть, можно ли на нем заработать, и насколько это безопасно.

Что такое ИИС для физических лиц простыми словами (расшифровка) и как он работает

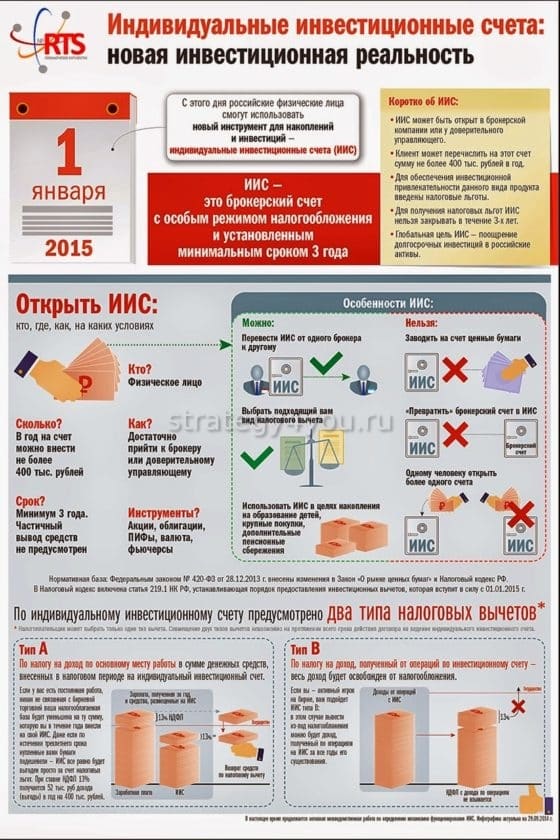

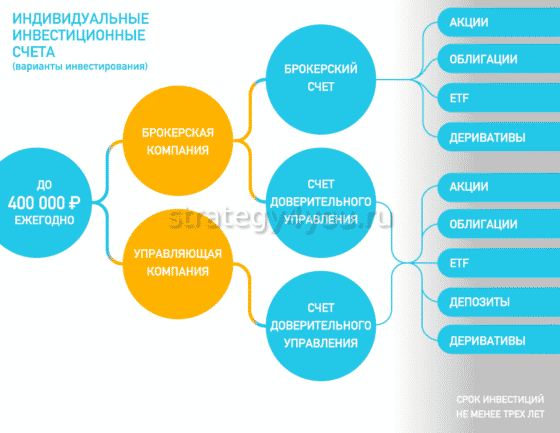

ИИС открытие стало возможным для россиян в начале 2015 г. Данный вид вкладов позиционируется как аналог для стандартных депозитных счетов. Основным преимуществом инвестиций является возможность приумножить отложенные средства.

Владелец счета может продавать и покупать валюту, акции и другие ценные бумаги на валютном рынке. Доходность ИИС в этом случае зависит от активности и знаний инвестора.

- Человек может открыть индивидуальный инвестиционный счет только в 1 экземпляре. На одно имя создать несколько вкладов не получится даже в разных банках. Вся информация об ИИС собрана в единой базе.

- Минимальный размер вложений не ограничен, а максимальная сумма инвестирования не должна превышать 1 млн руб./год.

- Прибыль, которая получена в ходе деятельности на бирже, можно оставить на брокерском счете или вывести из оборота.

- Для получения налоговых льгот от государства необходимо пользоваться инвестиционным вкладом не менее 3 лет.

- Вносить деньги на счет можно не сразу после открытия ИИС, а в течение всего периода действия программы.

- Вклад можно открыть онлайн и закрыть раньше срока, однако в этом случае нельзя получить налоговые льготы.

Банки предлагают клиентам несколько видов счетов:

- Пассивный вклад устроен так, что доход клиента будет составлять 13% подоходного налога от его заработной платы. Человеку, частично устроенному на работе (оформлен только на полставки или получает деньги в конверте), открывать его не выгодно. В этой ситуации 13% вычитают из минимальной зарплаты. Дополнительно можно заработать на инвестициях, но немного, так как используются только консервативные методы инвестирования. Основное преимущество таких счетов — минимальный риск.

Активный вклад рассчитан для клиентов, которые знакомы с основными моментами функционирования фондового рынка, или хотят узнать, как заработать на ИИС. Также счет станет хорошим подспорьем для людей, которые не имеют официального места работы и не могут получить возврат по НДФЛ.

Изменить тип счета клиенты могут в любой момент, поэтому можно воспользоваться преимуществами каждого из них.

Налоговые льготы

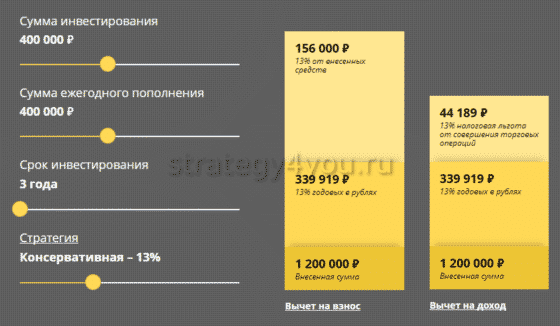

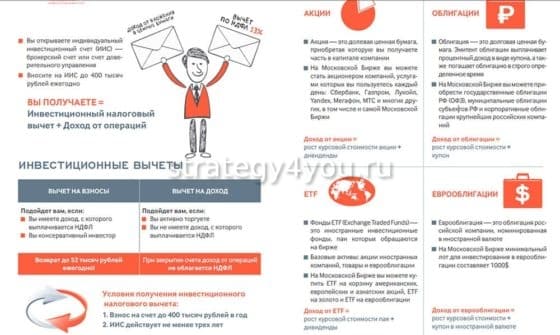

Инвестиционный счет отличается от других брокерских вложений возможностью получить налоговый вычет от государства. По закону физическое лицо может рассчитывать на возвращение налога на взнос или прибыль. По правилам программы клиент может выбрать только один вариант.

Наибольшая сумма, которую можно получить от государства, — 52 тыс. руб.

- Физическое лицо должно иметь официальное место работы и получать ежемесячно не меньше 33 334 руб. Сумма может состоять из заработной платы и других официальных доходов (сдача недвижимости в аренду и т.д.). Если клиент получает меньше этой суммы, то и вычет снизится. В качестве примера можно взять доход в 20 тыс. руб., налоговый вычет по которому составит всего 31 200 руб. Но если зарплата физического лица превышает установленный лимит, он все равно получит не больше 52 тыс. руб.

- В течение года на брокерский счет следует положить не менее 400 тыс. руб. Средства можно внести сразу или постепенно. Даже если клиент внесет всю сумму в последний рабочий день года, он все равно сможет рассчитывать на получение налоговой льготы. Если на инвестиции потрачено меньше, то и возврат от государства снизится.

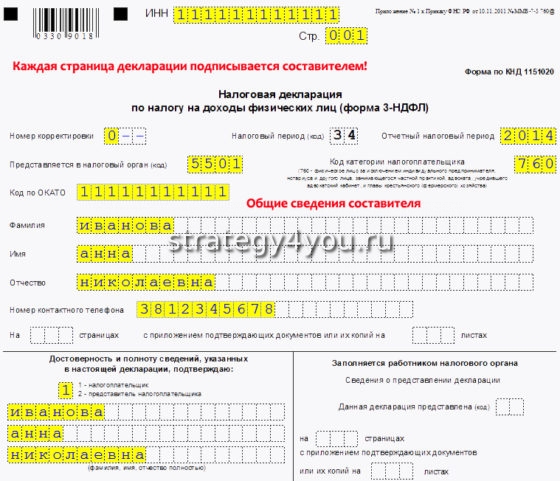

- Физическое лицо обязано 1 раз в год заполнять налоговую декларацию 3-НДФЛ и подавать ее вместе с запросом на получение вычета.

Существуют и подводные камни, которые многие не берут в расчет. Закрыть инвестиционный вклад можно только спустя 3 года.

Как получить налоговый вычет

Процедура получения налогового вычета напрямую зависит от вида льготы, которую выбрал клиент.

В ситуации с возвратом 13% подоходного налога, алгоритм действий следующий:

- Подать заявление на возврат налогов можно только по окончании отчетного периода (на следующий год после открытия счета). Вместе с заявлением клиент предоставляет пакет бумаг, состоящий из договора на открытие брокерского вклада, выписку по балансу, декларацию по форме 3-НДФЛ и справку о доходах с места работы.

- Сотрудники государственных органов изучают документы на протяжении 3 месяцев с момента подачи, и после одобрения оформляют заявку на возврат денежных средств.

- Налоговый вычет поступает на счет владельца в течение 30 дней.

Если нет возможности посетить офис налоговой службы, декларации и заявление можно отправить через личный кабинет налогоплательщика.

Срок действия ИИС

По текущему законодательству срок действия инвестиционного депозита составляет 3 года. Отсчет времени начинается с момента заключения договора с финансовой организацией, а не с первого пополнения счета. Многие клиенты интересуются, стоит ли открывать ИИС, если нет возможности ежегодно вносить до 400 тыс. руб.

Интересно, что по закону допускается держать ИИС с нулевым балансом. Поэтому некоторые клиенты вносят средства только за несколько недель до окончания срока действия счета, оформляют все документы и после закрытия вклада выводят все деньги назад. Действующий закон при этом не нарушается.

Какая максимальная и минимальная сумма пополнения ИИС

В случае с максимальной суммой ситуация меняется. Ежегодно можно вносить не более 1 млн руб., т. е. за весь период действия счета сумма инвестиций не может превысить 3 млн руб.

Преимущества и недостатки

Как и все финансовые продукты, инвестиционные вклады имеют свои плюсы и минусы.

К преимуществам относят:

- можно получить больше прибыли, чем при простых депозитах;

- неограниченное увеличение дохода от биржевой деятельности;

- возможность получения государственного вычета на сумму до 52 тыс. руб.;

- переход счета по наследству от умершего родственника без необходимости уплаты налога.

К недостаткам причислили:

высокий риск, связанный с отсутствием страхования вклада, можно потерять деньги, если брокер обанкротится;

- нельзя выводить средства в течение 3 лет, досрочное закрытие счета освобождает государство от возврата уплаченных налогов;

- на фондовой бирже владелец счета может совершать операции только с ценными бумагами российских предприятий;

- ограничение максимальной суммы вклада;

- человек может оформить только один ИИС.

Как открыть ИИС онлайн (дистанционно) и офлайн

Чтобы уберечь собственные средства от недоброжелателей, нужно обращаться только к проверенным брокерским агентствам, список которых можно найти на сайте Московской фондовой биржи.

Сколько можно открыть ИИС

По закону на 1 человека можно открыть только 1 инвестиционный счет. Однако при необходимости можно оформить вклады на родственников и друзей, которым больше 21 года. Счет открывается на их имя, а все средства вносятся клиентом самостоятельно. Заранее можно обсудить условия и размер благодарности за использование вклада.

Что можно купить на ИИС

- акции российских государственных и частных компаний;

- долговые документы: облигации федерального займа, корпоративные и муниципальные ценные бумаги;

- валюту (любую, которая продается и покупается на торгах);

- ETF.

Можно ли вывести деньги досрочно

Досрочно закрыть вклад и забрать средства можно. Но тогда придется забыть о налоговом вычете, который останется у государства. Если же клиент уже получил льготу за предыдущие периоды, то ее придется вернуть и дополнительно оплатить пени в размере 8-9% выплаченной суммы. Поэтому закрывать брокерские вклады раньше времени не рекомендуется.

Сколько можно заработать

Надежно ли это и почему

Инвестирование с использованием ИИС имеет риски, как и любая другая финансовая деятельность. Счета не имеют обязательной страховки, которая сможет покрыть убытки в случае банкротства брокерской фирмы. Однако, если средства были вложены в ценные бумаги, то к ним доступ сохраняется, нужно только перейти на обслуживание к другому специалисту и вернуть активы из депозитария.

Что лучше ИИС или ПИФ

Паевые инвестиционные фонды (ПИФ) тоже позволяют инвестировать средства в ценные бумаги и валюту.

- ПИФ не позволяет вернуть 13% подоходного налога.

- Вложение паев происходит только в одну категорию ценных бумаг: только акции или облигации. Смешанные фонды, которые торгуют обоими видами, встречаются крайне редко.

- ПИФ начисляет комиссию ежегодно, независимо от полученной прибыли. При этом сумма издержек достаточно большая.

Главное преимущество паевого счета — можно свободно вносить и снимать денежные средства.

Чем отличается ИИС от обычного брокерского счета в банке

На простые банковские брокерские счета не распространяется правило про налоговые вычеты, их можно получить только на ИИС. Но, как и в случае с паевыми фондами, с таких счетов средства можно выводить в любое время.

Стоит ли открывать ИИС

Каждый человек самостоятельно принимает решение об открытии такого счета.

- Есть свободные деньги, которые не будут тратиться в течение 3 лет.

- Хочется получить прибыль больше, чем от простого депозита.

Для примера, можно рассмотреть ставки по инвестированию, которые в среднем по банкам составляют 4-5% годовых. Но если купить на эти же деньги облигации с фиксированной прибыльностью, можно увеличить доходность в 1,5 раза и больше. Дополнительным бонусом будет льгота от государства. В комплексе можно рассчитывать на прибыль около 20% годовых от суммы вклада.