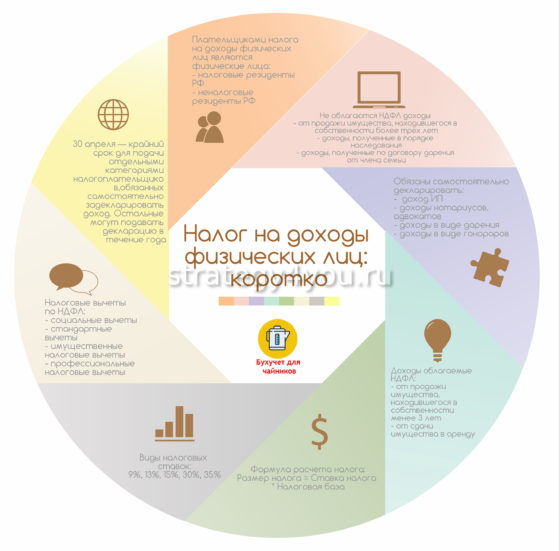

Облагается ли налогом прибыль с депозитов физических лиц

Отчисления в бюджет с депозитов регламентируются НК. В статье 214.2 изложены основные положения по суммам, которые перечисляются государству с доходов, получаемых пассивно по договорам с банками.

Какие вклады подлежат налогообложению:

Средства, оформленные как депозиты в рублях со ставками большими, чем проценты, принятые Центральным Банком как тариф рефинансирования. Принимается во внимание разница от 5 процентов. Расчет ведется за периоды действия ставки ЦБ при наличии этой разницы. Если она изменилась к моменту пролонгации договора, то производятся отдельные расчеты для каждого варианта.

- Валютные вклады облагаются налогом, если прибыль по ним исчисляется от 9% в год.

- С депозитов, где средством вложения служат драгоценные металлы, производятся отчисления со всей суммы прибыли.

Вклад — это некое количество средств, которое вкладчик предоставляет финансовой организации для получения процентов, или пассивного дохода. Банк использует эти средства, чтобы получать прибыль, выдавая кредиты.

Это может быть:

- денежная сумма в отечественной или иностранной валюте;

- ценные бумаги;

- драгоценные металлы.

Для расчета размера отчислений с драгоценных металлов используется особая система налогообложения.

При любом виде депозита расчет основывается на прибыли, которая представляет собой разницу между максимально допустимым значением дохода и полученным. Проценты, получаемые от вложенных средств, следует рассматривать в этом ключе.

Какие депозиты облагаются налогом

Схема начисления налогов установлена в НК. С 2014 г. действует закон, установивший изменения в ст. 46, 71, 217 НК.

Платежи с доходов выплачиваются при получении клиентом процентов — деньги выдаются за вычетом суммы сборов, полученной в результате расчетов. Это правило работает во всех банках, которые перечисляют государству выплаты с доходов клиентов.

Данное положение распространяется на любые формы вкладов:

- с капитализацией процентов;

- с простыми процентами;

- на депозиты в валюте любых зарубежных стран;

- в драгоценных металлах.

Какие вклады облагаются налогом

В своде налоговых норм указано, какие виды депозитных счетов подлежат налогообложению (214 статья). Там же описаны правила расчета налогов на вклады граждан.

В 2019 г. в бюджет государства выплачиваются суммы:

- с вклада, оформленного по ставке большей, чем ставка рефинансирования, установленная Центробанком; учитывается разница, превышающая величину тарифа ЦБ больше чем на 5%;

- если депозит валютный, то от 9%.

Опираясь на это значение, можно утверждать, что прибыль, получаемая гражданами от средств, вложенных под процент не более 11,5, не влечет за собой необходимость отчислять процент в госбюджет (6,5+5).

Налогообложение вкладов физических лиц рассчитывается из фактической суммы прибыли, которую они как вкладчики получили сверх предусмотренной законом. При этом учитывается только первоначальная ставка, отраженная в договоре.

Согласно 217 статье в расчет перечислений в бюджет не входит периодическое изменение минимальной ставки (для договоров, заключенных на срок до 3 лет). Учитывается только тот процент, установленный ЦБ, который действовал на момент заключения договора.

Ставка налогообложения депозитов

Налог на банковские вклады, приносящие прибыль, составляет 35% для резидентов РФ и 30% для нерезидентов. Регламентируется статьей 225 НК.

Депозит с драгоценными металлами облагается сборами в размере 13% со всей полученной прибыли. Это относится к резидентам и нерезидентам. Никаких иных расчетов не производится.

Ставка налогообложения депозитов

Определение налоговой ставки регламентируется статьей 214.2. Базовые начисления производятся с суммы, превышающей расчетную величину прибыли, вычисленной на основе ставки рефинансирования, увеличенной за счет прибавления к ней 5 процентных пунктов. Используется ставка рефинансирования, действующая на начало периода, за который начисляется эта прибыль.

Сборы с валютных средств начисляются при превышении свободного от отчислений процента, составляющего 9% годовых.

На какой процент депозита рассчитывается налоговый платеж

Государству выплачивается часть прибыли, которая вычисляется по величине налоговой базы.

Ею считается часть процентов по вкладу, превышающих свободное от налогов пороговое значение:

Для рублевых депозитов это ставка рефинансирования (ключевая) + 5%. Прибыль, вычисленная по процентам, являющимся разницей между значением зафиксированной в соглашении ставки и указанной расчетной величиной, облагается налогом.

- Для денежных средств других стран эта величина рассчитывается исходя из 9% свободного от государственных оплат процента.

- Депозиты в драгоценных металлах всегда приносят доход казне, так как расчет осуществляется со всей суммы прибыли.

При наличии базы налог на вклады зависит только от разницы процентов, не придается значения:

- сумме депозита;

- сроку действия договора;

- количеству операций по счету;

- схеме начисления: простые проценты или капитализация.

Механизм уплаты налоговых платежей

Нередко у клиентов банков возникает вопрос, нужно ли платить налог с будущей прибыли лично.

Отчисление сборов в бюджет по вкладам физических лиц производится финансовой организацией, с которой заключено соглашение об открытии депозитного счета. Банки сами определяют вклады, подлежащие налогообложению, и перечисляют выплаты в государственную казну.

Таким образом, гражданин вносит налог на доходы по вкладам через посредника, имея при этом право на получение справки 2-НДФЛ. В ней банк указывает базу для начислений и сумму уплаченных сборов.

При этом интересы владельца депозита не затрагиваются: поскольку сумма внесенных денег не имеет значения, она в документации не фигурирует.

Как рассчитывается налог

Расчет налога на проценты по вкладам производится по формулам.

Для вклада в рублях

Формула

SN=NB*T / 100

Обозначения

- SN — сумма платежа;

- NB — часть дохода, являющаяся налогооблагаемой базой;

- T — тариф (30% или 35% для нерезидентов и резидентов соответственно).

Расчет налоговой базы

- Имеется вклад на 10000 рублей на 1 год под 15% годовых.

- Доход вкладчика составит (10000*15%) 1500 руб.

- Процент, на который начисляется налог, — 3,5 (при ставке рефинансирования, равной 6,5).

- Налоговая база — 350 руб. (10000*3,5%).

- Размер отчислений в бюджет для резидента составит 122,5 руб. (по формуле выше).

Для вклада в валюте

Расчет производится по тому же алгоритму, но от годового процента, указанного в договоре, вычитается 9.

Для вклада в драгоценных металлах

Для этого типа депозитов налоговой базой является вся прибыль, с которой взимается подоходный сбор в размере 13%.

Налоги с депозитов юридических лиц

Для отчислений в бюджет с депозитов юридических лиц действуют те же правила, что и для налога на вклады физических лиц. То есть организации платят подоходный на тех же условиях, что и физические лица. Начисление сборов с процентов по вкладам и перевод в бюджет производит банковская система.

Заключение

В большинстве банковских соглашений ставки не превышают порог, установленный в Москве. При отсутствии базы налогообложение вкладов не производится.