Опционы на фьючерсные контракты позволяют эффективно хеджировать (страховать) риски на срочном и спотовом рынках, осуществлять операции с большой прибыльностью, невысокими издержками и умеренными рисками.

С января 2017 года на бирже проходят торги недельными опционами по индексу РТС, которые идентичны месячным/квартальным, но с более коротким периодом.

Основные особенности рынка опционов:

- Масса возможностей для инвесторов.

- Максимальный «эффект плеча».

- Возможность получить неограниченную прибыль при небольших рисках.

- Такой вид торговли является самым удобным вариантом управления рисками, хеджирования.

- Возможность строить разные торговые стратегии, используя опционы и фьючерсы.

- Шанс осуществлять клиринг адресных сделок.

- Издержки при заключении сделок на ММВБ и любой другой бирже намного ниже, чем в случае торговли акциями.

- Опционный контракт может использоваться инвесторами с минимальными суммами и огромными вложениями – эффективность инструмента одинаково высока.

Как торговать опционами на бирже

Торговля опционами на Московской бирже предоставляет уникальные возможности для сокращения рисков по имеющимся позициям на фондовом и срочном рынках. Кроме того, опционы могут выступать в роли актива, позволяющего зарабатывать как на прогнозировании направления движения цен биржевых инструментов (на повышении в момент покупки и понижении в момент продажи), так и на движении в любом направлении, боковом рынке, даже на недостижении рыночной ценой определенных уровней.

По сути опцион является страховкой: так, к примеру, в момент покупки акции трейдер заключает биржевой договор на месяц про возможность продать обратно акции по установленной стоимости (это цена страйк) в случае неповышения их цены.

Опцион представляет собой право заключения сделки с базовым активом по условиям, оговоренным заранее и действующим до обозначенного времени (дата экспирации).

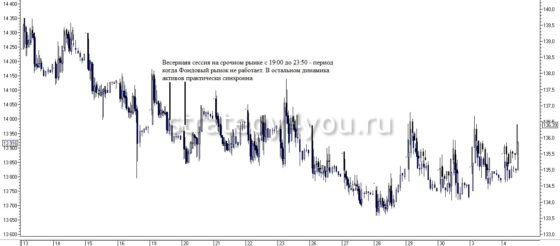

Базовый актив опциона – фьючерс. Опционы на срочном рынке есть на те же активы – валютные активы, биржевые индексы, товары, акции. Разница между динамикой акций/фьючерсов на эти акции практически отсутствует, поэтому опцион часто используют для страховки позиций по акциям.

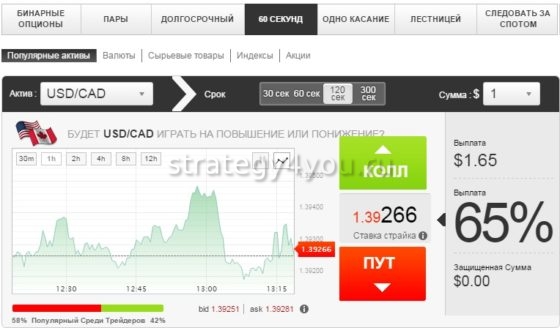

Колл (call) – контракт на право покупки выбранного актива по определенным сейчас ценам и объемам до обозначенной даты в будущем.

- Пут (put) – контракт на право продажи выбранного актива по определенным сейчас ценам и объемам до обозначенной даты в будущем.

Особенности торговли опционами на бирже:

- Покупка опциона – колл дает прибыль в случае повышения цены базового актива выше стоимости страйк больше, чем значение самого опциона (то есть, прибыль по коллу – превышение ценой указанного значения до даты экспирации). Прибыль по пут – цена актива понижается ниже стоимости страйк на цену пута и больше до даты экспирации.

- Продажа опциона – заработок на недвижении актива до стоимости страйк. Так, если трейдер уверен, что актив не вырастет выше определенного уровня к моменту экспирации, может заработать на продаже колл с соответствующим страйком. Если же есть уверенность, что актив не понизится в цене ниже обозначенного уровня к моменту экспирации, зарабатывают на продаже опциона со страйком ниже рынка.

Соотношение прибыли и риска – у покупателя есть право исполнить контракт, продавец имеет обязанность исполнить обязательства.

- Риск покупателя – возможность полностью потерять цену опциона в случае нецелесообразности его исполнения. То есть, у покупателя есть неограниченный потенциал прибыльности в случае движения цены базового актива выше обозначенного страйка по направлению опциона, но высоки риски при нереализации движения до экспирации. Прибыль покупатель получает только при движении актива в сторону страйка.

- Риск продавца – кроется в необходимости исполнить требования покупателя по цене невыгодной. Продавец опциона получает прибыль, ограниченную ценой опциона, но большой риск в случае выхода цены базового актива за цену страйк на величину, превышающую цену опциона. Вероятность же получения дохода выше, так как продавцу хватает движения актива в противоположную стоимости страйк сторону или недвижения актива вообще.

Расчет объема покупки опциона, чтобы вас не закрыл брокер по маржин-коллу

Опцион имеет собственное гарантийное обеспечение. Брокеры позволяют открывать позиции в ГО, которые равны портфелю трейдера. Потерять больше стоимости самого опциона невозможно. Сам же опцион предполагает внутреннюю, а также временную цену.

Внутренняя стоимость зависит от удаления от стоимости страйка. Так, если была совершена покупка опциона колл на индекс RTS и страйк равен 80 000, а цена базового актива равна 85 000, внутренняя цена опциона составит 5 000 пунктов. И, независимо от уровня падения волатильности, упасть ниже указанных 5 000 пунктов цена не может. Временная стоимость может быть разной, зависит от волатильности.

Применение рыночной заявки может стать причиной убытка, так как волатильность внутри стакана сильно меняется. Биржа демонстрирует теоретическую цену, на которую можно ориентироваться. Для покупки опциона достаточно поставить +-0.01% от стоимости текущей.

Обязательно нужно следить за волатильностью – высокая изменчивость повышает стоимость опциона в моменте, но не всегда адекватно.

Волатильность может прыгать на информационных вбросах, новостях, повышая стоимость опциона. В связи с этим обычно анализируют график волатильности для понимания общего значения для выбранного инструмента.

Некоторые брокеры не сохраняют историю волатильности актива, предоставляя данные за текущий день (данный аспект желательно учитывать до открытия счета у брокера).

Торговля опционами (пример)

Для торговли опционами Московской биржи (как и любой другой) сначала нужно настроить опционный деск. В примере используется торговый терминал Quik версии 7 и больше. Сначала нужно загрузить настройки по умолчанию, потом нажать «Создать окно/Настроить меню».

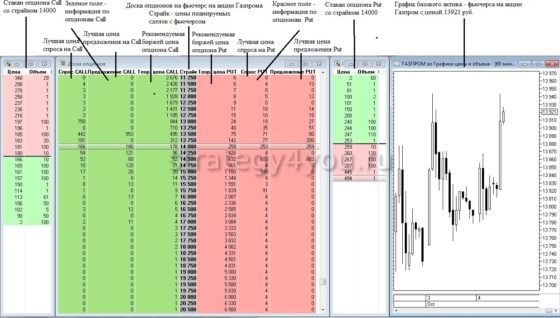

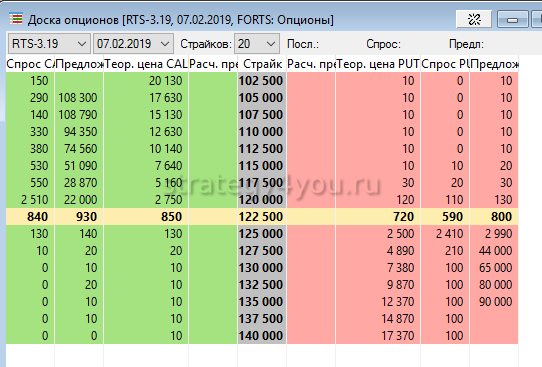

Далее откроется большая таблица, состоящая из 2 частей: слева видны доступные опции и справа выбранные. Слева нужно отыскать «Фьючерсы и опционы/Доска опционов», принять изменения и «Создать окно/Доска опционов». Далее откроется окно настройки, где будет доска. Каждый деск создается отдельно для конкретного опциона – так, можно выбрать популярный опцион на РТС индексы.

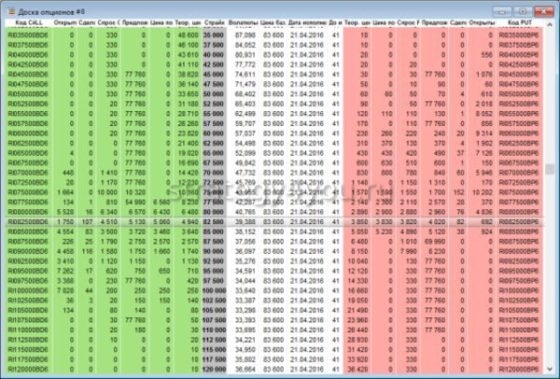

Контрактов обращается много, поэтому обычно выбирают самый близкий опцион с экспирацией через месяц (он же месячный). Самая хорошая ликвидность опционов на РТС обычно у первого и последнего. В качестве примера можно рассмотреть фьючерс на индекс РТС 6.16. Максимальная ликвидность у опционов с экспирацией 4.16, 6.16. Как только прекратит существование 4.16, самым ликвидным станет 5.16. В указанный текущий момент самый близкий опцион – 4.16, апрельский, его и стоит выбрать.

Опцион имеет индекс RI95000BD6 и название RTS-6.16M210416CA 95000. Данные цифры отображают всю нужную информацию: RI это RTS, 95 000 – страйк, а BD6 месяц и год (так же маркируются коды фьючерсов). СА в конце названия – это обозначение опциона колл (пут указывается как PU или PA).

Если же вернуться к таблице, то тут можно добавить интересующие диапазоны опционов по РТС (или даже все). Потом выбирают основные параметры: страйк, теоретическая цена, дата экспирации по колл и пут, цена базового актива. Появится окно. Если трейдер хочет, может добавить еще один столбец с волатильностью.

Важным показателем является теоретическая цена, которая косвенно влияет на реальную стоимость опциона. Теоретическая цена создана для информации и возможности сравнить ее с текущим рынком. Обычно от реального запроса/предложения значение отличается. Реальная цена – сумма, которую готовы заплатить (и предлагают) покупатели/продавцы за контракт.

В примере опциона на РТС видно, что теоретическая цена составляет 660, цена в моменте равна 620-630. Это сравнительно невысокий спрэд, он может быть больше для неликвидных опционов. Ниже есть возможность сравнения графика опциона колл со страйком 95 000 и базового актива (это фьючерс на индекс RTS). Опцион не повторяет колебания своего «родителя» по примеру фьючерса и базового актива. Большой рост опциона со страйком 95 000 объясняется повышением индекса RTS в последние дни.

Цена опциона – это та сумма, которую торговец платит за получение опциона и она же закладывается в точку безубыточности. Так, опцион колл на РТС со страйком 95 000 и реальной ценой 620 точку безубыточности будет иметь 95 620. И совершенно все равно, как именно цена будет идти к страйку. Прибыль трейдера – все, что будет выше 95 620.

Два типа использования опционов в торговле

В России возможность торговать опционами предоставляет Мосбиржа (MOEX – многофункциональная торговая площадка, объединившая в 2013 году ММВБ и РТС). Чаще всего торговлю опционами используют с целью хеджирования рисков (страховки). В качестве примера можно рассмотреть все тот же РТС.

Так, в текущий момент цена фьючерса составляет 95 000 и трейдер считает, что это много и скоро цена понизится. Он открывает шорт на 1 контракт и одновременно покупает опцион колл на 1 контракт РТС со страйком 95 000, отдавая за него 620 рублей и получая фактическую страховку.

Кроме того, можно торговать чистыми опционами. Купив опцион колл и пут индекса РТС, трейдер начнет зарабатывать в момент повышения/понижения цены от отметки 95 000. Опцион начнет прибавлять внутреннюю цену и расти пропорционально росту базового актива. Пока РТС стоит 94 000, опцион колл со страйком 95 000 стоит лишь временную цену, равную примерно 620.

Когда РТС повысится до 96 000, тысяча пунктов прибавится к цене опциона и будет повышаться вместе с РТС до экспирации или закрытия позиции. Разные типы торговли сформировали определенные слэнговые понятия, которые трейдеру желательно знать.

Что означают слэнговые термины:

- Опцион «в деньгах» — контракт, который дошел до страйка и превысил его (для колл это 96 000 при страйке в 95 000, для пут – 94 000 при том же страйке).

- Опцион «на деньгах» — контракт, находящийся четко по стоимости страйка и не успевший «уйти» в любую сторону выше/ниже.

- Опцион «вне денег» — контракт, не дошедший до стоимости страйка.

Гарантийное обеспечение по опционам обычно равно величине ГО по базовому инструменту. Опционную торговлю по правилам начинают с приобретения опционов колл/пут, но не их продажи, ведь короткие позиции могут принести большие убытки неподготовленному трейдеру.

Вывод

Чтобы торговать на бирже успешно и прибыльно, желательно изучить особенности применения опционов и использовать их как минимум для страхования рисков. Ведь опционы достаточно эффективны для контроля рисков и позволяют хеджировать позиции. Кроме того, при правильном использовании инструмента он дает возможность неплохо зарабатывать на разных стратегиях.