Как это работает

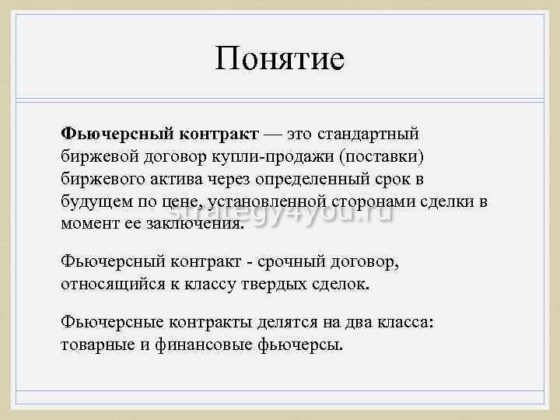

Фьючерс — это контракт между 2 участниками сделки, который фиксирует цену товара и услуги на ограниченный срок. При этом покупатель и продавец в указанную дату обязаны совершить сделку по этой цене вне зависимости от изменения финансовой ситуации на рынке. При удачной сделке покупателю можно заработать на колебании курса.

Преимущества и недостатки

Торговля фьючерсами наделена рядом преимуществ:

- Обширный ассортимент активов для инвестиции в разных сферах и на различные суммы. Для вхождения на фьючерсный рынок не потребуется больших денег.

- Кредитное плечо, которое обеспечивает увеличение прибыли при удачной сделке.

- Инвестор может выбрать одну из нескольких стратегий, основываясь на ликвидности и волатильности разных контрактов.

Не лишена фьючерсная торговля и недостатков:

- Контракт заключается на срок не более 3 месяцев. Долговременные инвестиции при таких сделках невозможны.

- Работа с активами и расчетами требует опыта, которого лишены начинающие трейдеры.

Отличие фьючерса от акции

Неграмотные в финансовой сфере трейдеры не знают, что такое фьючерсы и каковы их отличия от акций. В заблуждение вводит сходство механизмов работы с этими активами — каждый из них покупают для более выгодной продажи в будущем.

Отличия таковы:

- Фьючерсный актив — инструмент, который защищает от изменения цены на товар или валюту в будущем. В то же время акция — не просто ценная бумага, а документ, передающий в руки собственника актива часть компании. В отличие от краткосрочных активов, акции после смерти владельца передаются по наследству, при желании ее можно подарить другому физическому или юридическому лицу.

Владельцы акций получают ежемесячные, ежеквартальные либо ежегодные дивиденды (зависит от политики выплат компании). После покупки фьючерса никакой прибыли, кроме выгоды от продажи, актив владельцу не приносит.

- У акции бессрочное действие. Фьючерсный контракт действителен до закрытия сделки, этот срок не превышает 3 месяца.

- Для сделок с фьючерсами не требуется большого капитала. Для покупки акций необходимы крупные суммы, чтобы заработать на перепродажах или владении ценными бумагами.

Различаются и условия заключения сделок. Для покупки или продажи фьючерсов не потребуется платить большую комиссию, еще не нужно тратиться на оплату хранения ценных бумаг в депозитарии. В то же время для работы с фьючерсами придется тратить деньги на оплату кредитного плеча.

Риски

При торговле на проверенных биржах инвестор рискует своими средствами из-за специфики фьючерсов. Эти активы финансово нестабильны, поэтому без опыта и знаний просчитать выгодность той или иной сделки затруднительно.

Как получить доступ на биржу CME и Forts?

CME — торговая площадка с мировым именем. Единственная иностранная биржа, сотрудничающая с российскими инвесторами. На площадке действует русскоговорящая служба поддержки. Предусмотрена возможность пополнения депозитного счета национальной валютой (рублями).

Для работы на этой бирже потребуется подключение через российскую дочку западного брокера IB, Captrader, Exante и др. На этой бирже можно спекулировать фьючерсами международных активов, приобретать акции популярных эмитентов.

К недостаткам относятся:

- высокий минимальный депозит — 10 тыс. долларов и более;

- удержание комиссии при отсутствии активности пользователя.

Такие брокеры, как ММВБ, проходят сертификацию ЦБ РФ, получая разрешение на работу с ценными бумагами. На самой Московской Бирже заключать такие контракты практически невозможно из-за их малого количества по сравнению с возможностями FORTS.

Бирже скоро исполняется 25 лет, это одна из старейших площадок на фьючерсном рынке.

К достоинствам компании относятся:

- Отсутствие необходимости регистрироваться через сторонние ресурсы, что выгодно отличает FORTS от CME. Доступ к бирже предоставляют аккредитованные российские брокеры.

- Минимальные комиссии по всем видам сделок.

- Нижняя граница депозита — 30 тыс. руб. Это более подъемная сумма для российского трейдера, чем стартовый капитал для игры на CME.

Из недостатков — невозможность работать с активами зарубежных компаний, меньший выбор сделок по сравнению с Чикагской биржей.

Где найти полный перечень фьючерсов?

Перед тем как покупать фьючерсы, трейдер знакомится с ситуацией на рынке и выбирает активы. Ознакомиться с имеющимися предложениями, спрогнозировать колебания курсов и цен можно как на самой бирже, так и информационных досках. Изучая эти данные, трейдер решает, какие активы его интересуют и как ими торговать.

Что надо знать о спецификации фьючерса

Основы торговли фьючерсами включают знания по спецификации ценных бумаг. Это официальный документ, в котором отражены ключевые параметры контракта.

Длительного обучения для понимания спецификации не требуется, она состоит из 3 частей:

- название актива, на который фиксируется цена при покупке фьючерса (называется код C);

- месяц, в котором контракт будет закрыт (код M);

- год закрытия контракта (условное обозначение — код Y).

Год закрытия контракта указан в конце кода. Общий вид кода — перечисление 3 элементов: название — месяц — год с пробелом между ними. Контракт на акции Газпрома, подлежащий закрытию в декабре 2019 г., выглядит так: GAZP Z 9.

Виды контрактов

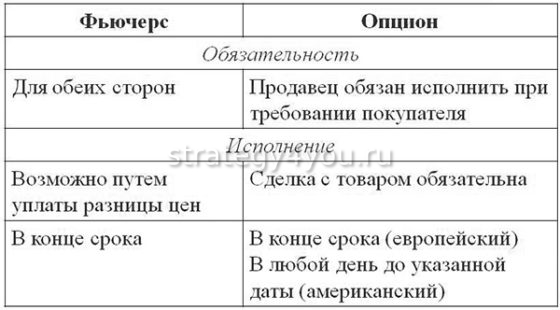

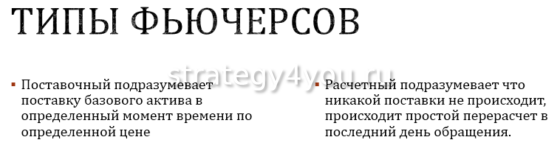

Технология торговли фьючерсами зависит от их типа.

Контракты бывают:

- Поставочными. Такой договор предусматривает передачу товара в обмен на деньги. Покупатель получает в установленный срок товар и платит ту сумму, которая указана во фьючерсе. При попытке отказаться от сделки на виновную сторону накладывается штраф.

- Расчетными. В таком фьючерсе не предусмотрено передачи физического товара. Особенности торговли фьючерсами этого типа — в проведении расчетов между участниками без предоставления актива.

Выгода торговли

Большинство трейдеров на бирже — инвесторы, заинтересованные в спекулятивных сделках. Для них основную ценность представляют контракты расчетного типа. Поставочные контракты заключаются только производственными предприятиями — сельскохозяйственными и промышленными. Эта группа игроков заинтересована в покупке активов по максимально низкой цене и продаже своего товара по высокой насколько возможно.

Выбор фьючерса по дате — основные отличия

Закрытие сделок по контрактам происходит автоматически, т. е. при наступлении указанной в договоре даты производится зачисление средств и передача активов у всех трейдеров, совершивших сделки с фьючерсами на этот день.

Срок исполнения контракта зависит от природы актива. Для фьючерсов на валютные пары с индексами закрытие сделок приходится на 20 или 21 число марта, июня, сентября, декабря. Даты исполнения обязательств по фиксированию цены акций биржами устанавливаются индивидуально.

Фьючерсы с наибольшей инвестиционной привлекательностью

При спекулятивных сделках для инвесторов важны не только колебания в цене фьючерсов, но и их ликвидность, т. е. спрос на активы. Поэтому на биржах инвестиционной привлекательностью обладают популярные индексы — Доу-Джонса, PTC и др. Работа с этими индексами подходит для опытных трейдеров.

Минимальный риск для трейдера, не знающего, как зарабатывать на фьючерсах, — приобретение контрактов на акции крупных эмитентов. На российском рынке — это Газпром и Сбербанк. Иностранные биржи предлагают фьючерсы на акции Google, Intel, нефтяные компании с мировым именем.

Сколько можно купить фьючерсов на 1000/5000/10000 USD?

Изначально обладая суммой в 1 тыс. дол. и решив приобрести пакет фьючерсов на 10 тыс. дол., трейдер обращается к кредитору, получая недостающую сумму. При этом брокер страхует свои деньги, ограничивая количество сделок и допустимое снижение цены фьючерса.

Без кредитного плеча

Полагаясь только на свои деньги, трейдер может приобрести столько контрактов, сколько сможет оплатить. В оплату входит не только стоимость фьючерса, но и комиссия биржи, поддерживающая маржа. После оплаты контракта эта сумма будет заморожена на счете и недоступна для операций с ней. По окончании срока действия контракта осуществится продажа фьючерса, трейдер снова получит возможность распоряжаться либо поступившими средствами, либо полученными активами.

C кредитным плечом

Под гарантийным обеспечением подразумевается та часть денег, которая принадлежит самому трейдеру, а не взята им у брокера взаймы. Если размер депозита 1000 дол., а стоимость 1 контракта 5 тыс. дол., то трейдер может приобрести не более 5 фьючерсов этого вида.

Торговые стратегии и правила для трейдинга фьючерсами

Существует несколько секретов торговли на фьючерсном рынке. Новичкам их все не освоить ввиду требования специфических знаний и опыта.

Во время операций с фьючерсами стоит подстраховать себя приказом Stop loss, который при выставлении его на 300-500 пунктов ниже момента входа в сделку пошлет сигнал о ее закрытии. Этот шаг предотвратит крупные потери, которые последуют за изменением рынка и несвоевременным оформлением сделки.

Рекомендации для начинающих инвесторов и трейдеров

Успех торговли фьючерсами для начинающих зависит от их выдержки и терпения. Трейдеры рекомендуют набраться опыта прежде, чем заниматься крупными сделками. Не стоит пытаться изобретать новые стратегии без освоения уже существующих базовых принципов.

Перед тем как приступить к работе с деньгами, стоит потренироваться на учебном счете, понаблюдать за колебаниями курса акций и валют, чтобы вывести закономерности и обратить их себе на пользу.