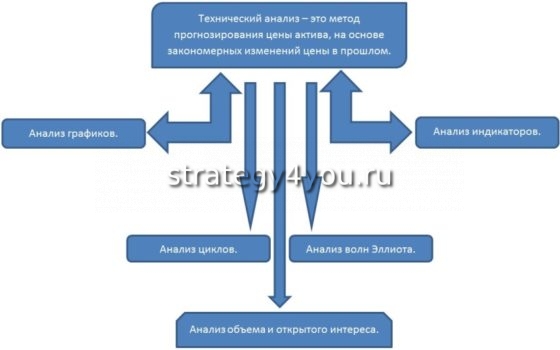

Что такое теханализ для чайников и зачем он нужен

Теханализом называют метод прогнозирования будущего перемещения цены на валютном рынке или на бирже ценных бумаг, основываясь на предыдущих показателях.

Инструменты технической аналитики учитывают большое количество разносторонних данных в разные периоды времени (от стоимости до объемов). Эту информацию используют не только в текущий момент, но и составляют прогнозы на изменение котировок в будущем.

Начинающим трейдерам он помогает определить существующую тенденцию, ее движение, а также оптимальные окна для открытия ордеров.

Краткая история появления

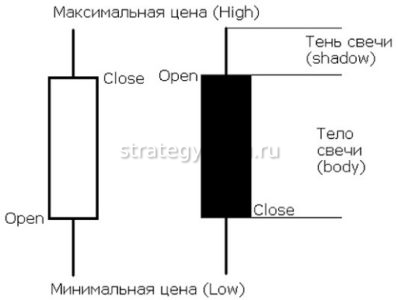

Первичные основы технического анализа рынка разрабатывались еще в XVII в. и применялись в торгах на товарных биржах Голландии. Одним из первых ТА занялся Жозеф де ла Вега. В XVIII в. продавец риса из Японии Хомма Мунэхиса изобрел методику, которая позже получила название «японские свечи«.

В начале XX в. к изучению статистики биржевого рынка присоединились Ральф Нельсон Эллиот, Вильям Ганн, Ричард Викофф и другие, чьи изобретения применяются в современной цифровой аналитике по сей день.

Что изучает ТА

Основу анализа ситуации на биржевом рынке составляют десятки инструментов, которые позволяют трейдеру составлять предположения о дальнейшем поведении цен.

Для этого существуют следующие способы:

Виды графиков или фигуры, которые на них отображаются.

- Установление тренда, флэта, линий поддержки и сопротивления, каналов, уровней.

- Паттерны или модели, представляющие стандартные комбинации, которые формируются на графике цен.

- Японские свечи.

- Индикаторы и осцилляторы.

- Торговые стратегии.

- Система управления рисками.

Работает или не работает

Для ответа на данный вопрос необходимо разобраться, что такое технический анализ Форекс-рынка, для чего он нужен. Его используют для предугадывания перемещения цены на активы, основываясь на предыдущих графиках поведения лота.

Инструментами анализа могут быть уровни поддержки и сопротивления, свечные графики, индикаторы разного типа, объемы и фазы рынка. Исходя из этого можно сказать, что анализ работает для тех, кто умеет читать графики и определять тренды.

Почему так популярен среди трейдеров: плюсы и минусы

Как все методы аналитики, технический анализ имеет преимущества и недостатки.

- Для получения аналитики можно применять различные инструменты. Использование оправдано как на валютном, так и фондовом рынках.

- Графики позволяют анализировать разные периоды времени — таймфрейм можно установить от 1 часа до нескольких десятилетий.

- Для разных рынков применяются разные инструменты, которые способны учитывать специфику.

- Методики основываются на происходящем в текущий период.

- Полученные данные отражают ситуацию, которая образовалась непосредственно в момент проведения операции.

Слабые стороны:

Аналитика носит субъективный характер. Мнения 2 трейдеров могут существенно отличаться.

- Полученные данные оповещают о вероятности свершения события, но не утверждают, что оно произойдет.

- Технический анализ для начинающих и опытных трейдеров основан на математических расчетах, для проведения которых нужны умения и навыки.

- Для прогнозирования важно учитывать актуальность и достоверность информации.

Основные принципы ТА

Теханализ включает графики, составление и анализ моделей, осцилляторные и простые индикаторы, стратегии и сочетание разных приемов и методов. Эти инструменты позволяют обозначить объемы и передвижение цены.

Чтобы правильно составить прогноз, необходимо знать основные постулаты технического прогноза сложившейся ситуации:

- в график стоимости уже заложены все аспекты, которые оказывают влияние на нее;

- движение цены всегда осуществляется тенденциями;

- все ситуации имеют свойство повторяться.

Цена учитывает все

По мнению технических аналитиков не стоит тратить время на изучение экономических и политических новостей. Считается, что важные ситуации, которые затрагивают весь мир, автоматически учитываются в стоимости. Не важно, как события влияют на отдельный рынок, главное заключается в том, как это отображается на графике.

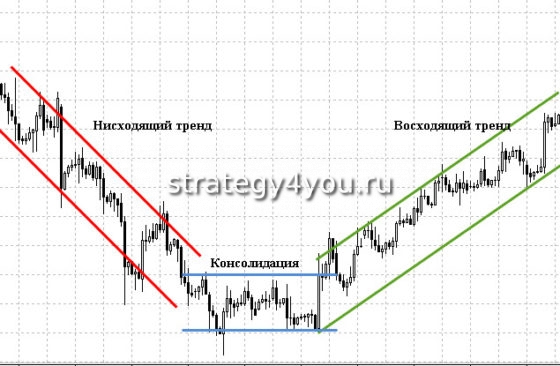

Цены двигаются тенденциями

Еще одна аксиома теханализа заключается в том, что при отсутствии существенного раздражителя цена повторяет направление тренда. Специалисты утверждают, что стоимость всегда следуют за тенденцией, поэтому трейдерам рекомендуют торговать в направлении тренда.

История всегда повторяется

Один из самых распространенных методов анализа берет за основу представление о том, что ситуация всегда повторяется, т.е. рынок движется циклами. Поэтому особое внимание необходимо уделить предыдущим периодам и рассмотреть колебания цены, и на этих данных строить прогноз на будущее поведение рынка.

Анализ фондового рынка и рынка Форекс: технический и фундаментальный, в чем отличия

В научном подходе к биржевой торговле выделяют техническое и фундаментальное прогнозирование рынка. В первом акцент делается только на поведении цены, учитывается ее амплитуда, направление, скорость, цикличность и т.д. Во втором в расчет берутся показатели из экономических отчетов.

Методы теханализа в трейдинге: графические и математические

Математическими называются методы технического анализа, которые предполагают применение индикаторов — алгоритмов, разработанных специалистами биржевого рынка на основе математических формул.

К положительным сторонам использования индикаторов относят:

- динамику торговли;

- предоставление обширной информации о состоянии;

- инструменты гарантируют ранний сигнал;

- помогают определить точные точки входа и выхода из торгов.

Графический метод предлагает внимательно следить за графиком и искать места образования фигур, которые указывают на сложившиеся тенденции на рынке. Недостаток заключается в том, что приступить к анализу фигуры можно лишь после того, как она появится полностью. Момент для открытия сделки может быть упущен. Коррекционные движения после роста и дальнейший пробой в сторону тренда — это наиболее часто встречающиеся фигуры.

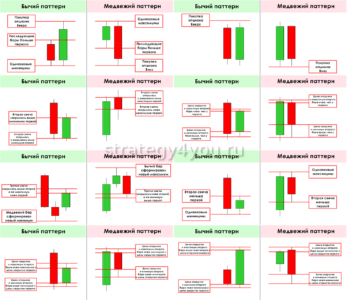

Анализ японских свечей

На основе фигур строятся паттерны, которые предвещают движения стоимости в ту или другую сторону. Например, смена тренда, зарождение или продолжение движения.

Индикаторный анализ

Индикаторами называют инструменты, которые носят статистический характер технического прогнозирования, а не субъективный. Они позволяют биржевым специалистам оценить качество диаграмм, составить собственные сигналы покупки или продажи.

- Ведущие, которые предшествуют движению стоимости и стараются спрогнозировать будущую ситуацию. Это необходимо во время бокового рывка цены, т.к. позволяет определить прорывы и зарождение новых тенденций.

- Индикаторы отставания выступают в качестве подтверждающего инструмента. Они полезны во время трендовых промежутков времени. С их помощью можно подтвердить продолжение тенденции или предвидеть разворот в обратную сторону.

Волновой анализ волны Элиотта

Первые движутся в направлении основного тренда. Вторые, соответственно, являются корректирующими к ним.

Анализ объема

Анализ объема позволяет дать объективную оценку спросу и предложению, а еще понять настроение торговцев на рынке. Исследование объемов является основополагающим аспектом на фьючерсных торгах, т.к. дает возможность рассчитать, насколько рынок заинтересован в установленном уровне цены. Для этого отбираются те значения, на которых было заключено наибольшее количество ордеров.

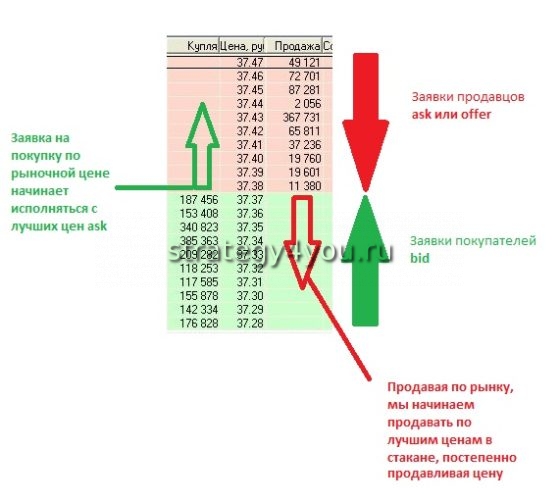

Стаканный

Биржевым стаканом называется таблица, в которой собрана информация наличии заявок от покупателей и продавцов в установленный временной промежуток.

Сводка образуется следующим образом: инструмент каждую секунду анализирует количество поданных заявок, составляет таблицу и проводит сравнительный анализ. В результате трейдер получает точную информацию об уровне спроса и предложения. Данный метод подходит для кратковременных прогнозов и быстрых сделок.

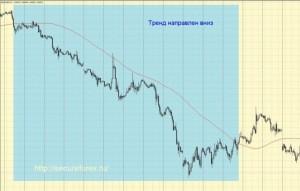

Тренды и их типы

Все методики исследования рынка включают в себя прорисовку линии тренда. Выделяют нисходящее и восходящее движение линий тренда. Построение направлений выполняется на глаз. Для этого определяются несколько точек минимума, которые последовательно увеличиваются, и соединяются прямой линией. Спрогнозировать движение цены на бирже можно лишь при комбинации данного инструмента с другими, самостоятельное применение тренда не эффективно.

Волнообразные тренды

Как показывает практика, тренды очень редко образуют прямую линию. Чаще всего они состоят из сочетания наивысших и низших уровней. На графике такое движение образовывает волны. Специалисты изучают амплитуду их колебаний, через какие временные промежутки они повторяются и т.д. Полученные данные применяют для прогноза будущего направления цены, скорости движения и определения минимумов и максимумов.

Длительность тренда

На фондовом рынке достаточно установить 5-15 минут, 1-4 часа и 1 день соответственно. Из этого следует, что 1 продолжительный тренд состоит из 2-3 коротких или средних по продолжительности тенденций.

Линии трендов

Линия тренда рисуется по максимальным значениям стоимости. Это помогает определить тренд и спрогнозировать разворот. Для нисходящего тренда прямая чертится вверху, а для восходящего — внизу. Это помогает упорядочить движение цены. Она должна отскочить от следующего сближения с линией или пробить ее и выйти за пределы. В любой из этих ситуаций тенденция будет считаться завершенной.

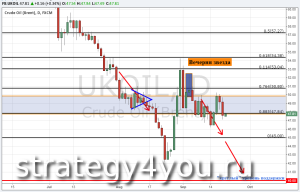

Каналы

Поддержка и сопротивление

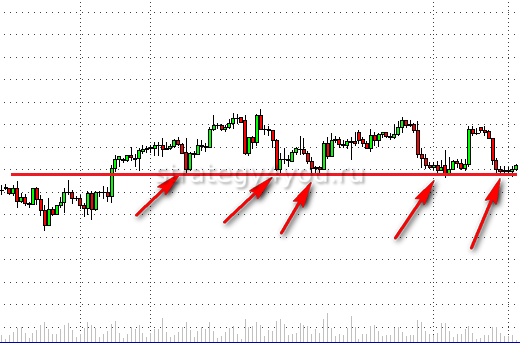

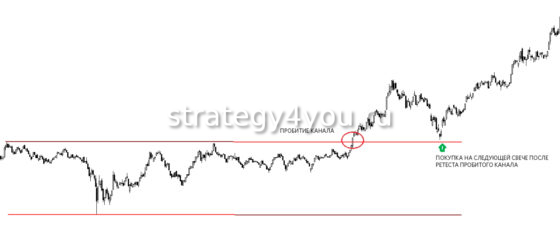

Еще одним важным показателем являются уровни поддержки и сопротивления. Ими обозначаются прямые, от которых стоимость отбивалась в предыдущих периодах. Сопротивление рисуется вверху, оно не дает цене подняться выше установленного уровня.

Поддержка наоборот прорисовывается в нижней части графика и служит минимальным уровнем для стоимости, ниже нее упасть цена не может. Ситуация, когда цена пробивает линию, говорит об изменении психологии рынка и определении новых значений поддержки и сопротивления.

Магия круглых чисел

Данная теория построена на том, что линии тренда создаются на круглых значениях — 10, 20, 30, 50, 70 и 100. Считается, что такие показатели оказывают психологическое воздействие на трейдеров, вынуждая их продавать или покупать активы.

Например, если начальная цена акции была 120 $, то при ее снижении к 100 $ большая часть игроков начнет покупать их, рассчитывая на то, что стоимость не пересечет ось со значением 100, что часто и происходит.

Уровень выступает в качестве поддержки, цена отбивается от него и начинает снова расти. Возможна и обратная ситуация, когда цена растет и после отскока от круглого барьера начинает снижаться.

Смена ролей

Смена ролей происходит после пробития уровней поддержки. После этого линия, которая была сопротивлением, превратиться в поддерживающую ось, и наоборот. Это не касается случаев с ложным пробоем, когда стоимость постаралась выйти за рамки, но не смогла. При этом значения будут сохранены.

Многие специалисты считают данные стратегию торговли основополагающей, поэтому всегда включают ее прогноз. Считается, что чем чаще отскакивает цена от линии, тем она прочнее, особенно это касается анализа на большом таймфрейме.

Канал поддержки и сопротивления

Часто случается так, что цена крутится недалеко от поддерживающего уровня и линии сопротивления, не совершая точный отскок. Так образовывается небольшой канал, который охватывает тени свечей. Данная ситуация помогает найти оптимальные точки для входа в торги и определить экспирацию.

Объемы

Большое значение объемы принимают только на товарных биржах и на рынке акций и ценных бумаг. Для торговли на валютном рынке они не подходят потому, что на Форексе нет точной информации о количестве проданной валюты или объемах спроса или предложения.

Как читать объемы у TradingView

TradingView представляет собой простую гистограмму, каждый столбик которой указывает на объем, а цвет соответствует свечи, которая образовалась в текущий момент. Средняя скользящая отображается в синем цвете и проходит на значении 20. Это помогает определить наличие тенденции по объемам. Поменять пользовательское значение линии можно в настройках программного обеспечения.

Другие источники объемов

Дивергенция по объемам

Дивергенцией называется разница в показателях 2 индикаторов или сигналов. В случае, когда тенденция движется вверх, но объемы при этом стремительно падают, на рынке образовалась дивергенция, которая сигнализирует о будущем снижении стоимости.

Объемы и фигуры

Виды графиков

Графики в техническом анализе являются основным инструментом прогнозирования. От их выбора и комбинации с биржевой стратегией зависит благоприятный исход торгов.

Движение стоимости определяется различными графиками, однако специалисты выделяют 3 наиболее важных:

- свечной;

- линейный;

- бары.

Свечной график

Линейный график

Самым простым графиком считается линейный, который объединяет цены закрытия торгов в установленный временной период в 1 прямую. С помощью этой техники можно установить направление движения стоимости, а еще найти быстрый тренд, который принесет прибыль в краткосрочной перспективе.

Бары

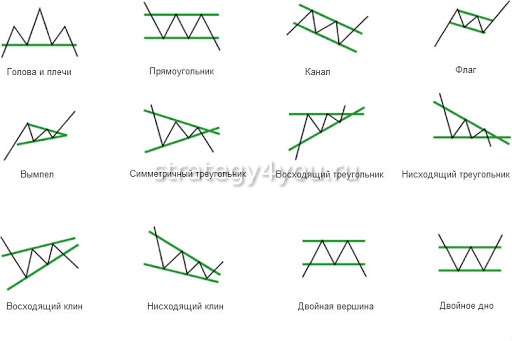

Краткий обзор фигур теханализа

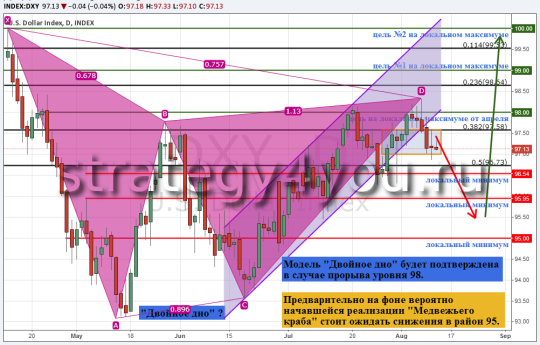

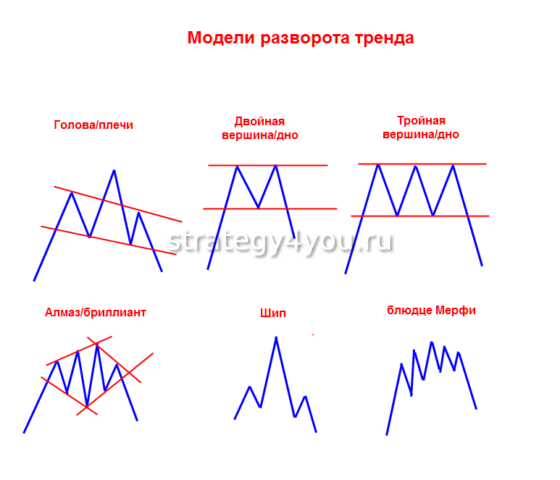

Фигуры в техническом анализе имеют свойство регулярно повторяться, это представляет возможности для составления прогнозов на будущие периоды. Однако ни одна не может предугадать движение стоимости с точностью до 100%. Благодаря им можно узнать о скорости, максимумах и минимумах цены и построить безубыточную стратегию торгов. Специалисты выделяют 2 типа фигур — трендовые и разворотные.

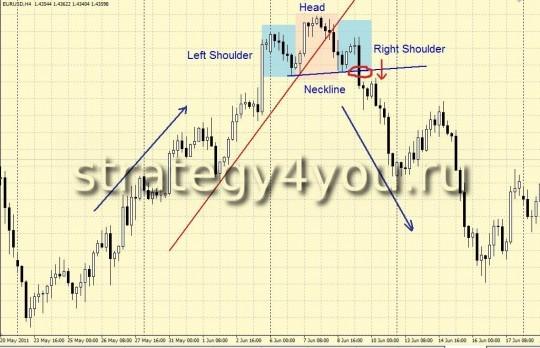

Голова и плечи

Это наиболее популярная фигура в технической аналитике. Максимум стоимости помогает нарисовать голову, а промежуточные вершины до максимума и после него образуют плечи фигуры. При этом плечи могут быть разного размера, главное правило состоит в том, чтобы голова выше них. После определения фигуры проводится линия шеи, которая отвечает за разворот тенденции.

Фигура чашка

Самой необычной фигурой считается кофейная чашка с ручкой. Она встречается достаточно часто, однако не все трейдеры могут определить ее на графике, т.к. многое зависит от визуального восприятия картинки. Выводить очертания с высокой точностью не нужно, главное определить очертания и основные точки чашки.

Двойная вершина обычная и перевернутая

Треугольник

Симметричный треугольник

Нисходящий треугольник

Восходящий треугольник

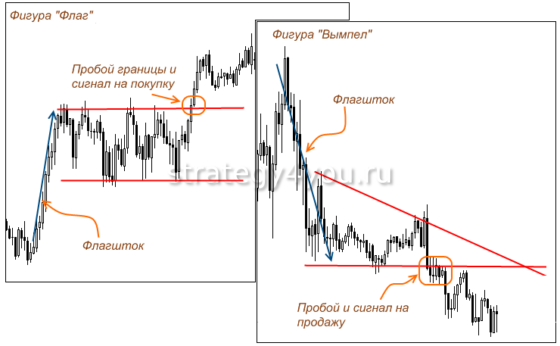

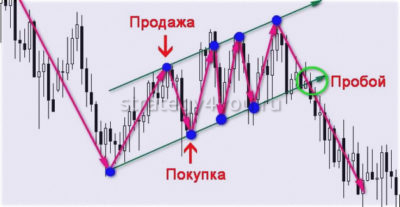

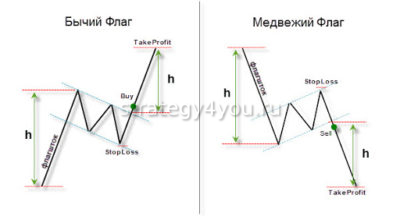

Фигура флаг

Самые прибыльные фигуры появляются тогда, когда на бирже присутствует сильный тренд и покупатели (продавцы) стараются зафиксировать собственную прибыль. Такие действия подталкивают цену идти против тенденции, а это открывает двери на рынок новым участникам. Смотрите пример торговли по Флаг + АВС:

Фигура вымпел

Следующая фигура — это вымпел, который является разновидностью треугольника. Он сигнализирует о том, что тренд будет продолжаться в выбранном направлении. В отличие от флага, линии вымпела сходятся в 1 точку, образовывая угол, а не идут параллельно друг другу.

Фигура клин

Клин внешне очень похож на симметричный треугольник, который заужен и вытянут и направляется только в 1 направлении — вверх или вниз. Еще фигуру можно сравнить с наконечником стрелы или копья. Фигура используется в техническом прогнозировании для опровержения текущей тенденции или ее подтверждения.

В случае, когда стоимость покидает верхнюю границу, речь идет о сильном тренде, а если нижнюю, то скоро будет разворот направления. Чтобы не ошибиться в прогнозе, рекомендуется использовать разные временные промежутки.

Тройная вершина или дно

Тройная вершина, или тройное, дно является аналогом двойных пиков, однако теперь нужно дождаться образования третьей максимальной или минимальной точки. Сигналом к открытию ордера служит закрепление позиций цены уровнем поддержки после формирования 2 первых пиков.

Фигура блюдце

Блюдце похоже на фигуру кофейной чашки, но без ручки. Ее появление служит знаком долгосрочного разворота стоимости и дает более точные прогнозы на больших отрезках времени.

Индикаторы

Осцилляторные индикаторы

Трактовка показателей происходит следующим образом:

- если значение цены биржевого товара приближается к 100, он перекуплен, поэтому стоит ожидать падения стоимости;

- стремление ценовой линии к 0 говорит о перепроданности, т.е. цена будет расти.

MACD

При наличии сильной разницы между этими 2 показателями можно говорить о состоянии сильной перекупленности или перепроданности.

RSI

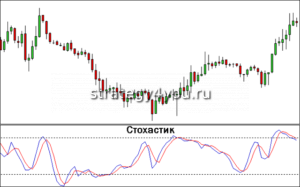

Стохастик

Пересечения и дивергенции

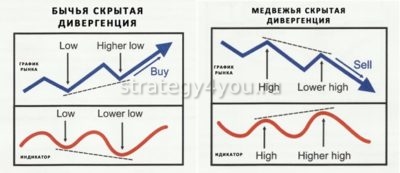

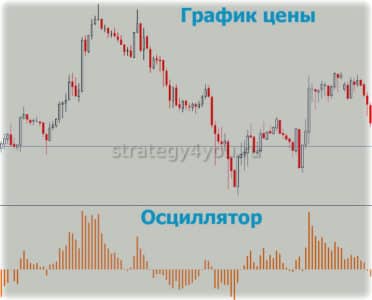

Пересечения и дивергенции — это еще одна разновидность сигналов, посылаемых индикаторными инструментами. Дивергенцией называют ситуацию, когда движение линий индикатора и цены сильно расходятся в значениях. Если такая ситуация возникает на бирже, следует ждать разворота тенденции.

Однако в трейдинге присутствует такое понятие, как скрытая дивергенция, которая говорит о продолжении тренда. Заметить ее просто: в этот момент на графике стоимость должна достичь верхнего минимума, а осциллятор — нижнего.

Пересечение графика цены с графиком осциллятора во время расхождения в разные стороны служит подтверждением разворота тенденции.

Популярные индикаторы

В профессиональном трейдинге существует много различных индикаторов, однако среди всей массы следует выделить те, которыми пользуются чаще всего.

Accumulation Distribution A D

На основе данного показателя построено несколько действующих стратегий фондового рынка. Толкование заключается в следующем: при стремлении линии A/D вверх, возрастает и сила покупателей. Разворота цены следует ожидать после того, как индикатор достигнет своего максимума.

Average Directional Index ADX

Aroon

Это трендовый индикатор, основная задача которого — определить присутствие тренда, его направление и силу направления стоимости. Дополнительно инструмент применяют для поиска новой тенденции. Индикатор оснащен 2 линиями — синей и красной.

Первая из них используется для обозначения периода, который прошел с последнего максимального значения цены. А вторая выделяет период, прошедший с последнего минимума. Значения могут меняться в соответствии с выбранным таймфреймом.

Подробнее рассмотреть работу Аруна можно на примере разворота тенденции. Данная ситуация происходит тогда, когда обе линии долгое время находились в противоположных частях графика (синяя — вверху, красная — внизу), а потом пересеклись. Это наиболее точный сигнал к смене направления тренда.

On Balance Volume OBV

Инструмент технической аналитики OBV используется в торговле акциями, индексами и другими видами ценных бумаг. Для проведения анализа нужно взять общий объем за выбранный период и указать положительное или отрицательное значение параметра (зависит от поведения цены в этот период). После этого полученное значение добавляется к начальной сумме.

Если инструмент показывает устойчивый рост, значит, стоимость тоже будет двигаться вверх. И наоборот, при снижении показателя цена будет падать.

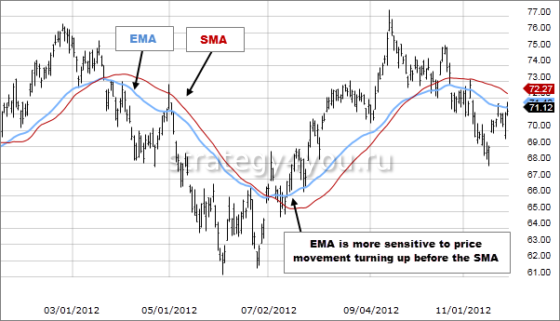

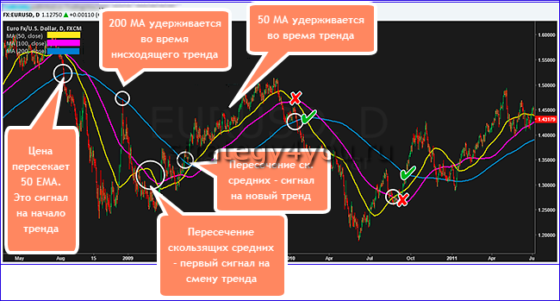

Скользящие средние

На бирже редко встречается равномерное поведение стоимости. Чаще всего она движется волнами, пиками или в хаотическом порядке. Из-за этого сложно выявить тренд и определить его свойства. Для разрешения проблемы применяются скользящие линии (moving averages), которые отображают средний показатель цены в выбранный временной промежуток.

Виды скользящих средних

Существует несколько видов скользящих средних, основные:

- MA (Moving Average);

- SMA (Simple Moving Average) — простая;

- WMA (Weighted Moving Average) — взвешенная;

- EMA (Exponential Moving Average) — экспоненциальная.

Это самые распространенные линии, которые применяются в большинстве работающих стратегий. Чаще всего разработчики инструментов указывают, какой вид скользящих следует применять.

Использование скользящих средних

Скользящие линии применяются в трейдинге для выявления следующих ситуаций:

- определить тенденцию и ее силу;

- узнать, когда будет разворот тренда;

- определить поддерживающую ось и противоположную.

Данный инструмент разрешает в короткие сроки установить поведение биржевой цены: растет она или снижается. Для подробного анализа ситуации рекомендовано устанавливать разные таймфреймы, и только потом строить прогноз.

Какие скользящие средние использовать

На основе скользящих линий выстроено много трейдерских стратегий поведения на рынке. Большинство их них подразумевает ручное управление показателями до тех пор, пока они не займут положение оси сопротивления (или поддерживающей линии). Если нет возможности играть со значениями, можно использовать стандартный вариант — МА 100 или 200. Специалисты биржевого дела советуют всегда использовать данный инструмент при составлении прогноза.

Свечной анализ прайс экшн

Методики поведения игрока на бирже часто включают в себя свечные комбинации. По статистике, более 65-70% биржевых торгов используют роботов для составления графиков. Это способствует тому, что многие трейдеры осуществляют сделки по купле-продаже, не выходя из дома, нужен лишь компьютер и выход в интернет.

В связи с этим были разработаны стратегии прайс экшн (price action), которые позволяют отслеживать предложения в короткие промежутки времени. Торги осуществляются быстро, однако часто сумма прибыли минимальная.

Пример ТА на бирже для трейдеров — как его делать (весь технологический процесс)

Для примера можно взять акции стабильной компании «Нефтепродукт», торговля по которым уже несколько лет ведется в канале. Верхняя грань находится в пределах 148-150 руб., а нижняя — 125-130 руб. При этом стороны канала являются и осями поддержки, сопротивления.

Были моменты, когда цена безуспешно пыталась выйти из канала. В такой ситуации трейдер мог покупать акции у нижней линии и продавать у верхней, зарабатывая 18-20 руб. на 1 шт. Прибыльность 5-6 подобных сделок составила бы 60-70% доходности.

Заключение

Теханализ является старейшей концепцией торговли, которая развивается и стремиться к совершенству. Благодаря развитию компьютерных технологий торговля на бирже стала легче и понятней как для новичков, так и для специалистов.

Сочетая в себе инновационные технологии и стратегии, проверенные временем, техническое прогнозирование становится залогом прибыльных торгов на любом типе рынка.