Что это такое?

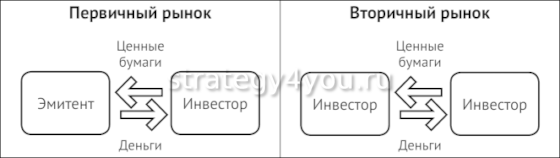

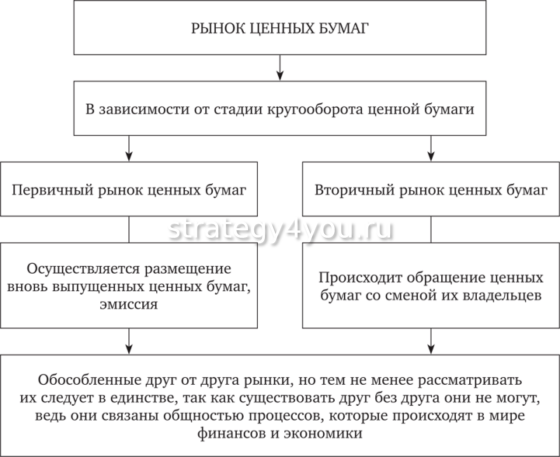

Первичный рынок ценных бумаг — тот, на котором размещают вновь выпущенные эмиссионные бумаги, а вторичный — на котором ценные бумаги перепродают.

На первичном рынке между эмитентом и инвесторами возникают экономические отношения, связанные с эмиссией и последующим размещением активов. Эмиссия — это регулируемый законодательством процесс передачи ЦБ в обращение, т.е. выпуск, а размещение — поступление выпущенных активов в продажу. На первичном рынке бумаги передаются первым держателям.

Торговля происходит на фондовой бирже, на которую активы поступают сразу после выпуска. В этом смысле она аналогична товарной, на которой покупатель приобретает товары «из первых рук», т.е. от производителя.

В дальнейшем у держателей появляется выбор, хранить ли приобретенные акции и облигации, получая постоянный купонный доход и дивиденды, или же перепродать активы по более высокой цене и извлечь разовую прибыль.

Первоначальное размещение бумаг служит отправной точкой дальнейшего движения капитала и задает направление этой динамике. В большинстве случаев после первого размещения активы позднее многократно переходят от одних владельцев к другим. Так акции и облигации оказываются на вторичном рынке, насыщенность и ассортимент которого напрямую зависят от первого.

Процесс купли-продажи формирует чистую рыночную стоимость эмиссионных бумаг, а также обеспечивает ликвидность активов. Вторичный рынок включает сделки купли-продажи, совершаемые с ЦБ за все время их существования.

Цели и задачи

Главная цель первичного рынка — обеспечение экономических условий для размещения выпущенных ценных бумаг. Его деятельность предполагает организацию работы фондовой биржи, привлечение свободных активов и финансовых потоков со стороны потенциальных покупателей, снижение уровня инфляции.

Миссия вторичного рынка — поддержание ликвидности бумаг, выпущенных эмитентом. Этот рынок обеспечивает формирование рыночной стоимости акций и облигаций и направляет движение капитала.

Роль

Первичный рынок организует регулярные бюджетные отчисления, регулирует соотношение спроса и предложения, задает ценовую динамику поступающих от эмитента активов, т.е. запускает ЦБ в оборот.

Вторичный рынок предоставляет информацию о чистой стоимости бумаг и стимулирует привлекательность облигаций и акций для инвесторов, поддерживая сделки, заключаемые на первичном.

Как размещают ЦБ?

Раскрытие сведений об эмитенте — обязательная часть процедуры размещения облигаций и акций на первичном рынке. Инвесторы принимают решения о покупке, исходя из анализа благонадежности и динамики развития компании.

Частная

Иногда размещение ЦБ происходит без общественной огласки. Сделки купли-продажи совершаются в кругу заранее уведомленных покупателей. При таком распределении ЦБ не попадут в руки случайным лицам, количество и состав покупателей ограничены.

Публичная IPO

Прямое приглашение предполагает оформление подписки на эмиссионные бумаги по объявленной стоимости. Предложение о продаже задействует брокеров в качестве посредников между эмитентом и инвестором. Тендер позволяет купить акции или облигации по минимальной цене победителю конкурса.

ПРЦБ и ВРЦБ: главные различия

Главное отличие между ПРЦБ и ВРЦБ — в источнике выставленных на продажу активов. На первичный бумаги поступают непосредственно от эмитента, а на вторичный — от держателей пакетов. ПРЦБ оперирует только выпущенными активами, цену на которые определяет эмитент или брокер-посредник. ВРЦБ же имеет дело с акциями и облигациями, продающимися по чистой рыночной цене, а задействованные тут активы уже были некогда приобретены на первичном рынке и сменили несколько владельцев. То есть эти акции и облигации уже преодолели этап первичного размещения.

Продавцами на первичном этапе становятся различные эмитенты: государство, промышленные предприятия, коммерческие организации, кредитные и банковские учреждения. На вторичном рынке продавцы — компании и частные лица, являющиеся держателями ЦБ, уже некоторое время находящихся в обращении.

Публичное первичное размещение происходит на фондовой бирже, на которой брокер выступает посредником между эмитентом-продавцом и инвестором-покупателем. При этом обнародование сведений о компании-эмитенте — обязательное условие торговли на ПРЦБ.

Цена на эмиссионные бумаги на ПРЦБ назначена эмитентом и фиксирована, на ВРЦБ же стоимость более адекватная, поскольку сформирована по итогам всех сделок, произведенных с ЦБ за время их нахождения в обороте. Несмотря на то что при перепродаже продавцы стремятся извлечь прибыль из разницы цен предыдущей покупки и сбыта, это не единственный ценообразующий фактор.

Торговые площадки и их отличия

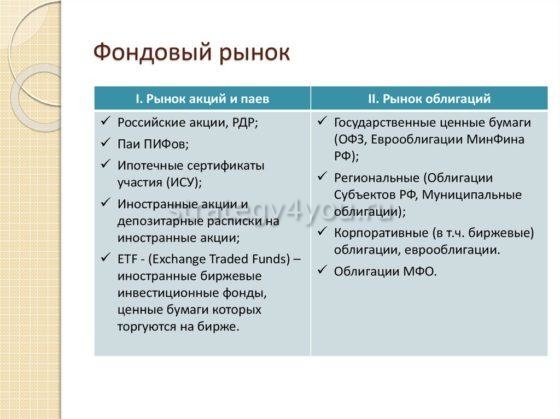

Фондовая биржа — главная торговая площадка, позволяющая производить операции с эмиссионными бумагами. Однако существуют и другие биржи, на которых размещают впервые или перепродают активы:

- товарные;

- валютные;

- фьючерсные;

- опционные.

Эти площадки, как ясно из названий, специализируются на отдельных инструментах инвестирования.

Универсальные биржи позволяют торговать различными активами. Такие площадки разделены на сегменты, но объединены общей организацией деятельности.

Субъекты

Ими могут быть физические и юридические лица, государственные предприятия и кредитные организации. Все эти группы движимы различными интересами.

Физлица

Прибыль от ЦБ эта группа получает 2 способами: из выплат по дивидендам или купонному доходу и в результате перепродажи бумаг по более высокой цене. Однако доход — не единственный мотив частных инвесторов, нередко такие покупатели заинтересованы в размещении свободных средств или в приобретении объемного пакета акций, позволяющего влиять на решения компании-эмитента.

Юрлица

В эту группу входят различные коммерческие организации: промышленные, кредитные, страховые общества, пенсионные фонды. Интерес таких участников в том, чтобы привлечь дополнительные средства для развития и осуществления масштабных бизнес-проектов. Другой важный мотив — погашение бюджетного дефицита и долгов, а также их реструктуризация.

Государственные органы

Эта группа субъектов поставляет инструменты инвестирования на ПРЦБ, действуя в качестве эмитентов. На вторичном рынке государственные органы почти не представлены.

Банки-инвесторы

В их число входят специализированные кредитные учреждения, выпускающие ЦБ на регулярной основе. Для этого такие организации задействуют специально заложенные в бюджете ресурсы. На ПРЦБ эта группа оперирует как продавец (часто через посредника-брокера), а на ВРЦБ кредитные учреждения сами выполняют посреднические и брокерские функции.

Участники рынка ЦБ

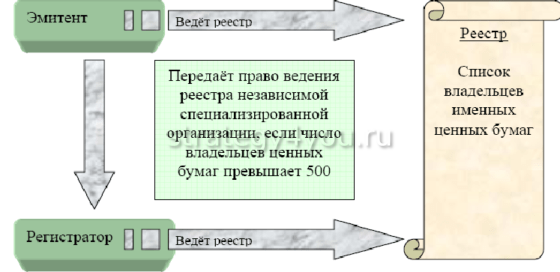

Они образуют 2 большие категории: эмитенты и инвесторы, которые вступают в экономические отношения в процессе торгового оборота эмиссионных бумаг.

На рынке также действуют и посредники-брокеры, которые осуществляют и регулируют взаимодействия между эмитентами и инвесторами.

Эмитенты

Это компании, которые по разным причинам нуждаются в привлечении дополнительных средств для финансирования своей деятельности. Вырученные от продажи бумаг деньги идут на развитие бизнес-инициатив, расширение организации, реструктуризацию долгов, погашение дефицита в бюджете и т.п.

Инвесторы

Различают долгосрочных и краткосрочных инвесторов. Первые представляют собой постоянных держателей акций и облигаций, получающих регулярные проценты. Вторые — спекулянты, зарабатывающие на колебаниях рынка в короткие периоды, тогда как долгосрочные инвестиции рассчитаны на постоянный рост стоимости бумаг.

Какие операции осуществляются на ПРЦБ?

Происходит продажа всех видов эмиссионных бумаг, будь то акции, облигации, различные финансовые инструменты (сертификаты, векселя и т.п.). ЦБ — объекты этой продажи — являются свежевыпущенными, т.е. еще не находились в обращении. Реализация активов происходит по фиксированной цене, которую устанавливает компания-эмитент или посредничающий брокер.

Результат размещения — возникновение гражданско-правовых отношений между компанией-эмитентом, которая принимает на себя обязательства по ЦБ, и инвесторами — первыми держателями пакетов акций.

Цели продавцов-эмитентов и покупателей-инвесторов на ПРЦБ противоположны. Первые стремятся получить большую выручку, а вторые — купить по минимальной цене. Экономические отношения между покупателями и продавцами становятся результатом достигнутого компромисса.

На ПРЦБ действует много государственных эмитентов, таким образом, этот рынок является и своеобразным дополнительным источником притока капитала в национальную экономику.

Закрытое от широкой публики, частное размещение осуществляется путем продажи ЦБ оговоренному кругу избранных покупателей, которых уведомляют заранее. Распределение такого рода происходит среди крупных инвесторов, например пенсионных и других целевых фондов, страховых сообществ и т.п.

Как получить доступ к эмиссии на ПРЦБ?

Внесенные в законодательство поправки нацелены на защиту прав частных инвесторов, которые могут позволить себе инвестиции на сравнительно небольшие суммы (не более 500 тыс. руб.) и периодически становятся жертвами мошенников из-за неграмотного вложения средств или выбора недобросовестного посредника при совершении сделок.

Операции с ЦБ осуществляются в рамках фондовой биржи. Начинающий инвестор не имеет права самостоятельно покупать финансовые инструменты, сначала он должен найти брокера, посредника, открывающего покупателю доступ на фондовую биржу. Просто так взять и купить акции частному лицу нельзя, это запрещено законом. Брокер действует как обязательный посредник, регистрируя сделки, занимаясь ведением и обслуживанием брокерского счета клиента, предоставляя аналитику по рынку и т.п.

В качестве брокера может выступать коммерческая организация или банк. Главное условие правильного выбора посредника — наличие государственной лицензии. Стоит обратить внимание и на репутацию брокера, историю присутствия на рынке, комиссию, взимаемую за услуги.

Впоследствии инвестор заключает с брокером договор и открывает брокерский счет, который представляет собой аналог «кошелька» для хранения средств. Покупатель регистрирует личный кабинет на сайте брокера и устанавливает специализированное ПО, торговый терминал. После пополнения счета любым удобным способом инвестор приступает к торгам.

Многие брокеры предоставляют клиентам услугу по доверительному управлению средствами. Его осуществляют опытные трейдеры компании-посредника за комиссию. Этот вариант подойдет новичкам, которые стремятся минимизировать риск.

Заключение

ПРЦБ и ВРЦБ тесно взаимосвязаны, образуя единую систему. Первичный рынок ценных бумаг поставляет ресурсы для вторичного, а последний, в свою очередь, поддерживает ликвидность активов, стимулируя развитие компаний-эмитентов и обеспечивая спрос среди инвесторов.