Облигации федерального займа представляют собой тип российских ценных бумаг, эмитируемых (выпускаемых) Министерством финансов. Облигации – это долговые бумаги, предполагающие возврат средств инвестору (выкуп облигаций обратно) и определенный доход в виде процентной ставки.

Основное отличие ОФЗ от остальных ценных бумаг на бирже – высокий уровень надежности, так как гарантом выкупа облигации по истечении срока погашения и выплаты процентной ставки является государство.

До того, как определяться с тем, какие облигации покупать и выбирать стратегию инвестирования, желательно ознакомиться с основными понятиями и терминалами.

Что нужно знать про ОФЗ:

- Эмитент – выпускающая облигации на биржу компания (в данном случае это Министерство финансов РФ).

- Номинал – цена одной облигации и одновременно сумма, которую владелец ценной бумаги получит в момент срока погашения. Обычно номинал одной ОФЗ равен 1000 рублям.

Срок погашения – дата, до которой эмитент будет использовать средства владельца облигации, для всех инвесторов это одно и то же время (при покупке трехлетней облигации или через 2 дня после ее выпуска срок действия будет одним и тем же).

- Купон – прибыль от вложенных средств, размер и график получения которой определяется до покупки ЦБ. Так, ОФЗ стоимостью 1000 рублей предполагает ставку 12% в год и выплаты раз в 6 месяцев (то есть, раз в полгода инвестор будет получать по 60 рублей за каждую облигацию).

Главные преимущества облигаций как вида ценных бумаг:

- Высокая прибыльность – особенно в сравнении со вкладами в банк: тут больше процентная ставка (а суть работы займа та же). И важно, что доход купонный налогом не облагается.

Надежность заемщика – банкротство коммерческой организации вероятнее, чем государства.

- Возможность получить все проценты при продаже раньше срока – вклады в банке привязаны к сроку инвестирования, при досрочном снятии прибыль не сохраняется, а в случае с облигациями проценты купонного дохода начисляются на срок владения ЦБ (даже если это будет 3 дня).

- Спекулятивная прибыль – дополнительно заработать можно на торговле облигациями: покупать дешевле, продавать дороже.

Главным отличием ИИС от обычного брокерского счета (через который также можно торговать на бирже, покупать и продавать ценные бумаги) является то, что первый благодаря стимулированию государством биржевой торговли предполагает наличие налоговых льгот. Таким образом государство поощряет инвестиции в фондовый рынок.

Существующие типы налоговых вычетов на ИИС:

- 13% от суммы пополнения счета (максимум составляет 52 000 рублей в год).

- Полное освобождение от налога на прибыль, которая была получена благодаря сделанным инвестициям.

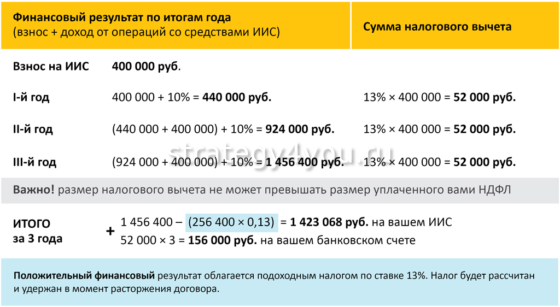

ИИС открывают на срок минимум 3 года (основное условие использования налоговых льгот), одновременно допускается открытие лишь одного счета подобного типа. Вычет налоговый работает ежегодно, что в сумме дает возможность вернуть 156 000 рублей в течение работы ИИС. Максимально пополнять счет можно на 1 000 000 рублей в год, но налоговый вычет распространяется лишь на 400 000 из них.

С учетом отсутствия налогообложения на прибыль от ОФЗ, открывая для их покупки ИИС, инвесторы обычно делают это ради вычета в том числе, что повышает доход от вложений. Налоговый вычет могут получить физические лица или индивидуальные предприниматели, налоговые резиденты государства со ставкой 13%.

В список входят задекларированные доходы, начисленные от:

Официального трудоустройства.

- Предпринимательской деятельности (общая система налогообложения).

- Сдачи в аренду недвижимости.

- Творческой деятельности, оказания услуг и т.д.

ИИС предполагает, что все активы сохраняются в депозитории – специальном электронном реестре, подтверждающем право на владение ценными бумагами. В то время, как брокерский счет используется лишь для хранения средств.

Какие ОФЗ покупать на ИИС

Прежде, чем открыть ИИС и купить ОФЗ, необходимо все тщательно изучить и взвесить. В то время, как банковские вклады более-менее понятны и выбор заключается лишь в подходящих условиях, покупка ОФЗ требует изучения графиков изменений цен, основных показателей, поиска стратегий и рассмотрения массы других вопросов.

- ОЗФ-ИН – облигации, предполагающие индексируемый номинал. Годовая ставка низкая, но есть ежегодная индексация в соответствии с уровнем инфляции. Для консервативных инвесторов и тех, кто хочет использовать в своих интересах сильную инфляцию, защитив средства от роста цен. Облигацию лучше всего продавать после того, как прошло начисление годовой индексации.

- ОФЗ-ПД – актив предполагает постоянный фиксированный доход. Самые популярные и распространенные облигации, показатель купона фиксируется при выпуске ценных бумаг, до погашения не меняется. Годовая ставка в среднем на пару процентов выше банковских вкладов. Рыночная цена на 5-10 лет ощущает влияние инфляции.

- ОФЗ-ПК – купон тут переменный, годовой процент ощущает влияние индикативной взвешенной ставки RUONIA, показатель которой равен показателю центрального банка. Прибыль повышается, если ключевая ставка намного выше инфляции, но уменьшается при уравнивании значений.

- ОФЗ-АД – с амортизацией долга. Эмитент гарантирует вернуть номинальную цену частями на протяжении срока погашения. Так, если ОФЗ была выпущена с ценой 1000 рублей, то каждый год могут возвращать по 200 рублей.

Единственная альтернатива банковскому вкладу – тип ОФЗ-ПД, остальные инструменты ситуативные, обычно используются с целью диверсификации финансового портфеля.

Купил и забыл

Стратегий заработка на ОФЗ существует не так уж и много. Это не рынок Форекс и не валютные пары, где существует множество вариантов поведения цены и способов сыграть на курсовой разнице. Тем не менее, и облигации предполагают определенные алгоритмы действий для тех, кто хочет вложить в них средства.

Как действовать: открыть ИИС, войти в торговом терминале на биржу, отыскать ОФЗ с датой погашения, максимально близкой к дате истечения трехлетнего срока действия договора ИИС, получить максимум прибыли за счет приобретения «длинных» облигаций.

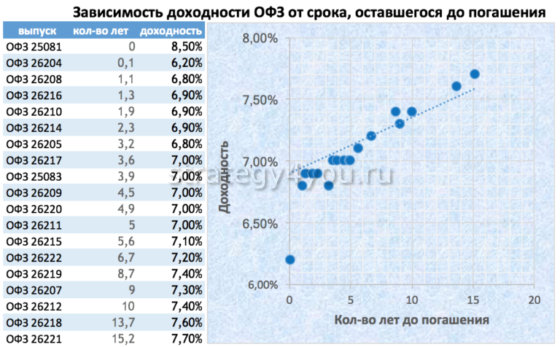

В условиях стабильной экономики прибыль увеличивается благодаря размещению средств на длительный срок. Чем больше срок, тем выше риск непредсказуемых ситуаций и поэтому инвестор хочет больший доход за принятие этих рисков.

Получается, что облигации со сроком погашения через 3 года должны быть более прибыльными в сравнении с теми, которые будут погашены в ближайшие 3-6 месяцев. Поэтому готовность делать вложения на длительное время окупается.

Минусы стратегии «купи и держи»

Большинство владельцев ИИС предпочитают именно эту стратегию за простоту и минимальные затраты времени. Достаточно купить облигации, а потом получать прибыль. Но тут все не так просто, ведь все равно приходится задумываться о том, что сделать с прибылью (она начисляется минимум раз в полгода для каждого выпуска облигаций). При реинвестировании налогового вычета число операций еще увеличится.

ОФЗ с постоянным или переменным купоном

Выбор между постоянным и переменным купоном зависит лишь от состояния экономики в стране на ближайшие 3 года и более. Если ожидается повышение ставок, лучше выбирать ОФЗ с переменным купоном, если снижение – с постоянным.

Варианты изменения банковской ставки

Изменение банковской ставки может меняться по трем прогнозам: понижаться, повышаться, оставаться на месте. Резкий рост ставки наблюдался в периоды финансовых кризисов. Ниже представлен график с возможными вариантами развития событий – и тут уж каждый инвестор делает свои выводы и предположения.

Плавный рост ставки

Плавно расти ставка может в случае ухудшения отношений с Западом – запрет европейским и американским инвесторам покупать ОФЗ РФ ставит страну в ситуацию необходимости привлечения средств по все более высоким ставкам.

Запрет, скорее всего, будет работать лишь для покупки новых выпусков облигаций. И ставки медленно, но верно будут идти вверх, увеличивая и прибыльность ОФЗ. Поэтому покупка облигаций с переменным купоном сейчас более предпочтительна: при повышении ставки будет выше и прибыльность ОФЗ.

Дальнейшее снижение ставки

Дальнейшее понижение ставки очень вероятно после анализа предыдущих 15 лет. Если цена на нефть будет расти, можно будет наполнять бюджет не только за счет ОФЗ. Тогда ставки могут пойти вниз и приобретение ОФЗ с постоянным купоном даст выгоду: можно, к примеру, получать свои 7-9%, когда тот же «Сбербанк» будет давать максимум 4-4.5%.

Какой вариант более вероятен

Если брать во внимание утверждение про цикличность экономики (подъем идет за спадом, за ним снова идет спад или стагнация), то волна снижения ставок, которая наблюдалась с 2014 года, может прийти к своему завершению. В 2013 году, когда Крымского кризиса не было и санкций тоже, ставка была равна 5-5.5%. Сейчас санкции продолжают вводить, поэтому в портфеле стоит увеличивать процент ОФЗ с переменным купоном.

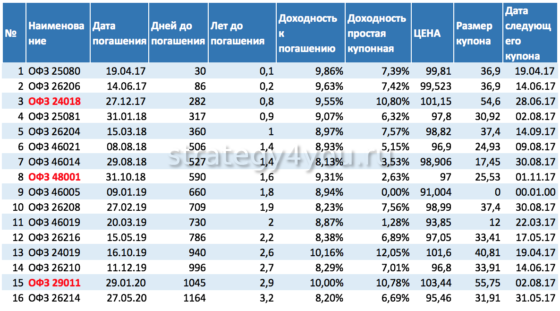

Какие ОФЗ покупать на ближайшие 3 года

Для тех, кто не очень силен в финансах и боится прогадать, идеально формирование портфеля из разных облигаций: иметь и с постоянным купоном, и с переменным. Сейчас стоит приобретать выпуски с купоном переменным либо с максимальной прибылью ко сроку погашения, близкому к завершению трехлетнего периода действия договора ИИС.

Тогда инвестирование будет простым и понятным. Ниже в качестве примера представлены подходящие ОФЗ для инвестирования в течение 2018-2019:

Облигационный крокодил

Данная стратегия предполагает использование ОФЗ со сроком погашения в течение ближайших 3-9 месяцев: алгоритм работает лишь при этом условии. Выбирать стоит самые доходные облигации, с максимально возможным значением прибыльности к погашению в оставшиеся пару месяцев.

Купонный комбайн

Для эффективной работы этой стратегии лучше использовать ОФЗ, соответствующие таким требованиям: максимально возможное значение купона (сама прибыльность ОФЗ может быть низкой), с самой близкой датой выплаты купонной прибыли. При условии использования маржинального кредитования используют ОФЗ, которые включены в маржинальный список брокера. Так удается получить максимум.