ИИС: что это и как это работает

ИИС Сбербанк предоставляет своим клиентам множество финансовых инструментов и банковских услуг. Инвестиционный банковский счет можно сравнивать с брокерским счетом. Его главное отличие — это возможность возврата 13% налога от суммы вклада.

Инвестиции можно использовать для приобретения облигаций федерального займа, выпускаемых Министерством финансов или корпоративных ЦБ Сбербанка России. Впоследствии с этих ценных бумаг владелец получает прибыль в виде процентов.

Основные условия и тарифы для оформления, комиссии, стоимость обслуживания

Правила открытия ИИС и предоставления брокерских услуг регулируются государственными структурами. Поэтому они похожи с условиями оформления счетов в прочих брокерских организациях.

Основные условия предоставления брокерского счета:

- валюта — российский рубль;

- минимальная сумма первоначальной инвестиции — 100 тыс. руб.;

- максимальная сумма инвестиции в год — 1 млн. руб.;

- субъектам гражданского права на прибыль от вкладов предоставляются налоговые льготы;

- на вклад или прибыль используется один из вариантов вычета НДФЛ.

При открытии ИИС в Сбербанке клиентам предоставляется доступ к Московской валютной бирже. Инвесторы могут пользоваться различными финансовыми инструментами: фьючерсными контрактами, опционами и прочими активами.

Тарифы на использование брокерского счета, открытого в Сбербанке:

приобретение бинарного опциона, фьючерсного контракта — 0,5 руб.;

- приобретение на фондовой бирже ценных бумаг — 0,006-0,165%;

- покупка на внебиржевом рынке сырья, товаров, валюты, облигаций и акций — 0,17%;

- кредитное плечо: «Лонг» — 17% годовых, «Шорт» — 15% годовых;

- принудительное закрытие сделок на ценовую разницу — 10 руб.;

- заключение контрактов с оформлением залога — до 19% годовых.

Основное условие открытия через Сбербанк инвестиционного счета — инвестирование минимум на 3 года. При этом за пополнение ИИС финансовая компания не взимает дополнительных комиссий, исключением являются межбанковские переводы.

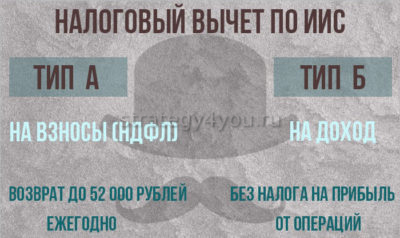

Два типа вычета

Варианты налоговых вычетов:

- На осуществляемые вклады — тип А.

- На получаемую прибыль — тип В.

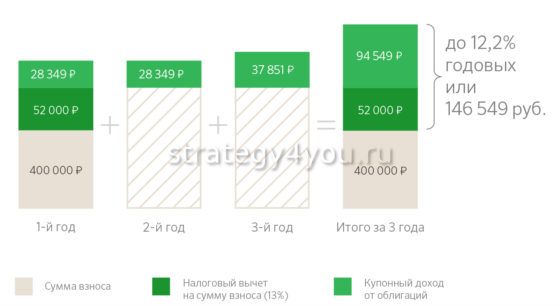

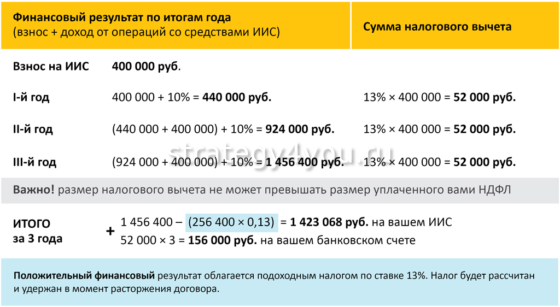

Тип А. При использовании ИИС вкладчик должен иметь официальные доходы, облагаемые налогом 13% (заработная плата, прочие). В этом случае государство компенсирует гражданину налоговые вычеты, но максимальная сумма выплаты не может превышать 52 тыс. руб. — 13% от 400 тыс. руб.

Тип В. Налогообложению не подлежит процентный доход от вложенных средств. Претендовать на налоговый возврат вкладчик вправе только после окончания действия инвестиционного договора (через 36 мес.), при этом по всей сумме процентной прибыли. В случае досрочного закрытия сделки такое право аннулируется.

Выбор стратегии — пошаговый план

Собственными денежными средствами, размещенными на ИИС, физическое лицо может управлять самостоятельно или, воспользовавшись услугами профессионального брокера.

Тарифные планы для самостоятельного управления инвестициями:

- Инвестиционный — 90 тыс. руб./1 млн руб. (мин/макс сумма вклада).

- Самостоятельный — 50 тыс. руб./1 млн руб.

Кроме минимальной инвестиционной суммы тарифные планы отличаются размером оплаты за обслуживание и перечнем предоставляемых услуг.

- Накопительная — прибыль 15-17%. Инвестиционные средства используются для покупки акций, облигаций, прочих ЦБ зарубежных и российских компаний.

- Российские акции — прибыль 10-15%. Инвестиции вкладываются только в акции российских компаний.

Готовые программы инвестирования от Сбербанка:

- Тариф «Консервативный» (минимальные риски) — доходность 12,3%.

- Тариф «Сбалансированный» (средние риски) — доходность 14,2%.

- Тариф «Агрессивный» (высокие риски) — доходность 16,5%.

Плюсы и минусы инвестирования

Владельцы инвестиционного счета в Сбербанке имеют следующие преимущества:

- высокая ликвидность финансовых операций с ЦБ;

- налоговые льготы — экономия собственных средств до 52 тыс. руб.;

- возможность получать процентный доход с вклада по окончании минимального инвестиционного периода, составляющего 3 года.

Для освоения инвестиционных программ финансовая компания предлагает своим клиентам:

- бесплатные обучающие курсы, мастер-классы и семинары;

- приложения для ПК, ноутбука, Айпада и смартфона, позволяющие заключать финансовые сделки с любой точки мира;

- получать прибыль с инвестиций в различные финансовые инструменты Московской биржи;

- делать вклады в биржевые облигации Сбербанка РФ.

Есть и недостатки использования ИИС. Для новичков это высокие риски получения убытка на рынке инвестирования. Поэтому им первоначально для совершения сделок и получения прибыли приходится оплачивать услуги посредников — брокерских компаний. Снять собственные средства с инвестиционного счета инвесторы не могут до окончания минимального периода инвестирования — 36 мес.

Как узнать, во что вкладывать

- Приобретение на финансовом рынке ценных бумаг.

- Продажа ЦБ после изменения их цен.

- Покупка новых ЦБ и хранение их до следующего изменения цены.

Чем торгуют

Торговать на вышеперечисленных рынках можно следующими ценными бумагами:

- Акции российских компаний. Наличие ЦБ предоставляет владельцу право принимать участие в управлении организацией, в дальнейшем получать дивиденды от прибыли и разницы стоимости актива.

Акции зарубежных компаний. Инвестор приобретает ценные бумаги зарубежных брендов на внебиржевом рынке. Посреднические услуги сторонних брокерских компаний в этом случае не предусматриваются. Сбербанк предлагает своим вкладчикам акции Apple, Google, Facebook.

- Облигации — ценные бумаги, которые выпускаются государственными и частными организациями. Компания-эмитент привлекает новый капитал, выплачивает владельцам облигаций фиксированную прибыль или установленный процент на дату, оговоренную в договоре.

- Биржевые инвестиционные фонды (ETF). Международные компании предлагают инвесторам отраслевые ЦБ. При этом приобрести активы зарубежных компаний можно, не покидая территории РФ. Акции характеризуются высокой окупаемость и прозрачной структурой роста. Минимальная сумма для покупки акций на этой бирже составляет всего 500 руб.

Фьючерсы, опционы. Получение прибыли от разницы цены покупки и продажи актива. Поставщик фьючерсного контракта обязуется доставить товар согласно договору, покупатель обязуется оплатить этот товар по цене, установленной договором. Опционный контракт предполагает покупку/продажу ЦБ по фиксированной стоимости в дату, установленную договором.

- Еврооблигации. Эти бумаги выпускают мировые холдинги или государство. При этом еврооблигации могут предоставляться одновременно в нескольких валютах. Поэтому такие акции защищены от падения курса российского рубля. На рынок допускаются только компании с подтвержденным рейтингом международными агентствами, поэтому участники торгов защищены от рисков.

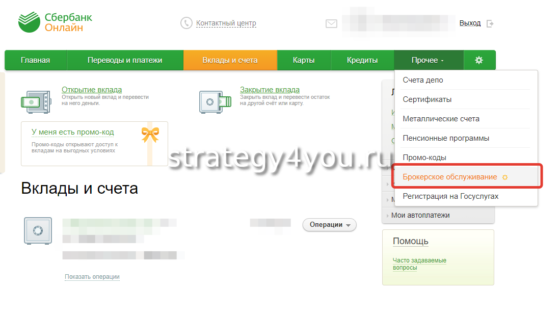

Как открыть ИИС в Сбербанке — подробная инструкция

Пошаговая инструкция открытия ИИС непосредственно в офисе банка:

- Гражданину нужно подойти в ближайшее отделение Сбербанка.

- Изучить правила предоставления услуг по ИИС и тарифные планы.

- Заполнить и подписать анкету установленного образца для открытия инвестиционного счета. За помощью можно обратиться к любому банковскому сотруднику.

- Дождаться подтверждения из банка об открытии счета.

- Внести на инвестиционный счет для покупки ценных бумаг денежные средства.

С правилами оформления ИИС, сколько стоит предоставление услуг можно посмотреть на сайте Сбербанка. Здесь пользователи могут воспользоваться специальным инвестиционным калькулятором, просчитать возможную прибыль от инвестиций в ЦБ.

Но необходимо понимать, что расчеты на калькуляторе являются ориентировочными. Система показывает, какой доход с вклада может получать инвестор при правильном выборе торговой стратегии и использовании финансовых инструментов.

Как вернуть налоговый вычет 2 программы расчета

Также клиенты перед тем, как оформлять счет для инвестирования, интересуются, как вывести деньги из ИИС в Сбербанке.

- соответствующее заявление на возврат налогового вычета;

- квитанцию, подтверждающую внесение собственных средств на индивидуальный банковский счет, предназначенный для инвестирования;

- справку о получении официальных доходов, с которых взимается подоходный налог в размере 13% (заработная плата, доходы от предпринимательской деятельности);

- декларацию за предыдущий период (форма 3НДФЛ).

Получить налоговый вычет по типу «В» вкладчик может только через 3 года (минимальный период инвестирования). По истечении этого периода инвестор разрывает договор, берет в налоговой организации справку о том, что по ИИС не было выплаты подоходного налога.

При возврате денег представителем налогового органа выступает компания-брокер. Она просто не взимает с клиента плату за свои услуги в размере налогового вычета. Такой вариант подходит больше для инвесторов, которые вкладывают собственные деньги и не могут подтвердить документально собственные доходы.

Вариант возврата подоходного налога каждый инвестор определяет самостоятельно, но до подачи заявки в налоговую организацию. Поменять программу после подачи документов уже нельзя. При этом необходимо знать, что расчет налоговой суммы для возврата осуществляется со дня первого зачисления клиентом денег на ИИС, а не от даты его оформления.

Например, можно оформить дебетовую банковскую карту, по условиям использования которой финансовая компания начисляет установленный процент на остаток денег на карточном счете. Доход получается меньше, чем по специальному инвестиционному счету, но без риска получения убытков.

ИИС в Сбербанке — доверительное управление активами: минимальный взнос, сколько можно заработать (доходность)

Многие начинающие инвесторы доверяют Сбербанку управление активами ИИС. Процедура достаточно простая. Клиент передает собственные активы финансовой компании в доверительное управление. Банк инвестирует средства в свои паевые фонды, т. е. приобретает облигации в рублях.

Минимальная инвестиция — 100 тыс. руб. Впоследствии инвестор может пополнить свой вклад — минимум 50 тыс. руб. каждое последующее пополнение. При этом на протяжении года вкладчик может инвестировать до 400 тыс. руб., не больше. Ежегодное вознаграждение управляющего составляет 2% от полученного дохода с инвестиций.

У меня создалось впечатление, что все это обман.

я открыл в 2019 году ИИС, каждый год пополнял на 400 т.р, в итоге за три года инвестировал 1200 т.р, выбрал умеренную стратегию и Российские бумаги.

На сегодня мой пакет составляет 900 т.р. , доходы минус 32%,

30 июня истекает срок размещения.

В Сбербанке никто консультаций не дает, гарантий никаких нет, это очередной обман.